Итак, в мире появился ещё один штамм коронавируса. Он даже получил официальное имя — Омикрон. В пятницу этот штамм сильно напугал инвесторов и вызвал панические распродажи на рынке акций.

Предполагают, что новый штамм опаснее прежних и может распространяться ещё быстрее. А значит, впереди маячат новые ограничения и локдауны.

Эти новости мало кого порадовали. Однако есть компании, для которых такое положение дел может стать драйвером роста, в том числе и на долгосрочную перспективу. И чем хуже станет ситуация с вирусом, тем лучше они будут себя чувствовать.

Что же это за компании? Давайте разберёмся!

Очевидные бенефициары — производители вакцин и лекарств

Среди фармацевтических компаний это, в первую очередь, Moderna (NASDAQ:MRNA). Она заявила, что имеющиеся вакцины могут быть неэффективны против штамма Омикрон. Поэтому Moderna занялась новой вакциной, которую можно ждать после нового года. Компания уже заработала большие деньги на пандемии и имеет все шансы продолжить это делать, надолго заняв достойное место в секторе Healthcare.

Pfizer (NYSE:PFE) тоже получила большой доход от вакцин, а ещё разработала новую эффективную таблетку, снижающую риск тяжелой формы болезни при лечении на дому.

До пандемии многие инвесторы считали Pfizer “старомодной” и стагнирующей компанией, что подтверждалось картиной денежных потоков. Однако с приходом пандемии всё поменялось: сейчас компания получает около 60% выручки от вакцины.

Если пандемия затянется еще на несколько лет, Pfizer может по-настоящему переродиться и стать быстрорастущей компанией на долгосрочном горизонте.

Защитные активы: золото и криптовалюта

Чем больше неопределённость, тем сильнее манят инвесторов активы этого класса. Традиционно главный из них — золото. Когда возникают сомнения относительно рынка акций, инвесторы активно покупают драгоценный металл. Новый штамм коронавируса с малоизученными параметрами порождает неопределенность. Ведь он может вызвать множество новых проблем в экономике, включая локдауны, продолжение роста инфляции и новые нарушения цепочек поставок.

Помимо самого золота, есть и акции золотодобытчиков. Например, Newmont Goldcorp (NEM) — крупная американская компания с капитализацией в $45 млрд.

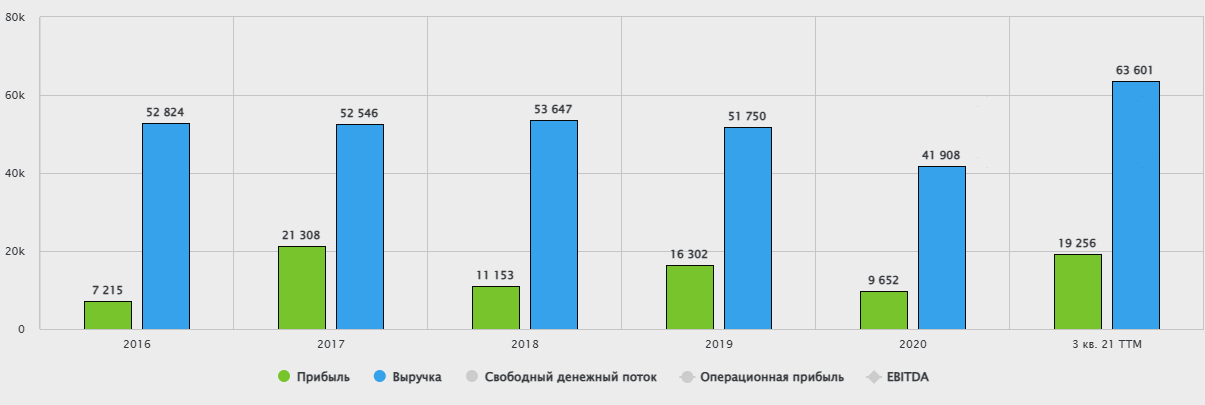

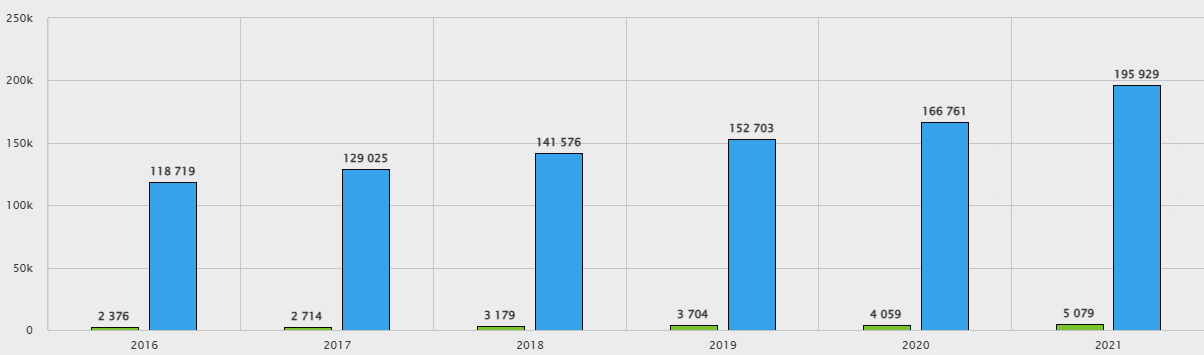

Финансовые показатели Newmont Goldcorp начали расти в 2019 году вслед за ростом цен на золото. Так, выручка выросла на 34%, прибыль — многократно. Компании удалось кардинально улучшить свою маржинальность. А вслед за финансовыми показателями выросли и дивидендные выплаты. За 2021 год была показана дивидендная доходность около 4%.

Если из-за пандемии неопределенность в экономике будет сохраняться, то вряд ли золото упадёт в цене. А значит, золотодобывающие компании продолжат и дальше получать высокие доходы, улучшать маржинальность и платить щедрые дивиденды.

Помимо золота, сегодня статус защитного актива начинают приобретать и криптовалюты. Хотя они намного волатильнее, но часть инвесторов в условиях неопределенности выбирает их.

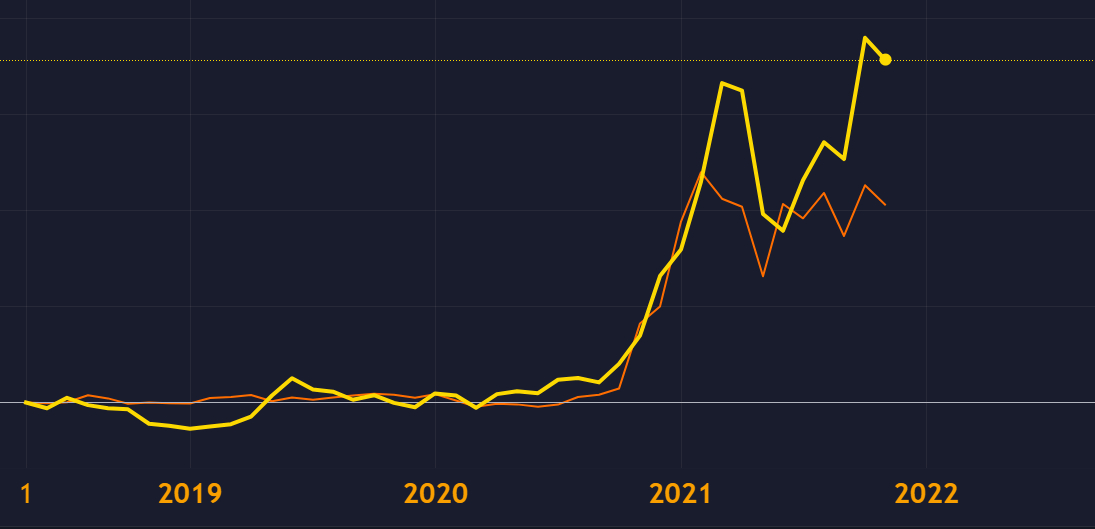

Это может сыграть на руку компании MicroStrategy (MSTR). Она —крупнейший держатель биткоина, котировки акций сильно коррелируют с его курсом. Поэтому акции MicroStrategy позволят инвестору зайти на рынок криптовалют, не покупая биткоин напрямую, не связываясь с криптобиржами и кошельками. Для многих инвесторов это важно, чтобы не испытывать сомнений по поводу безопасности и юридической защищенности.

Телемедицина

Согласно прогнозам аналитиков, рынок телемедицины будет расти в среднем по 22% ежегодно до 2030 года. Если пандемия продлится еще несколько лет, темпы роста могут стать даже выше. Люди, напуганные ситуацией, будут опасаться лишний раз выходить из дома, а потребность в медицинской помощи только вырастет.

Российский частный инвестор может купить акции мирового лидера в сегменте телемедицины Teladoc Health (TDOC).

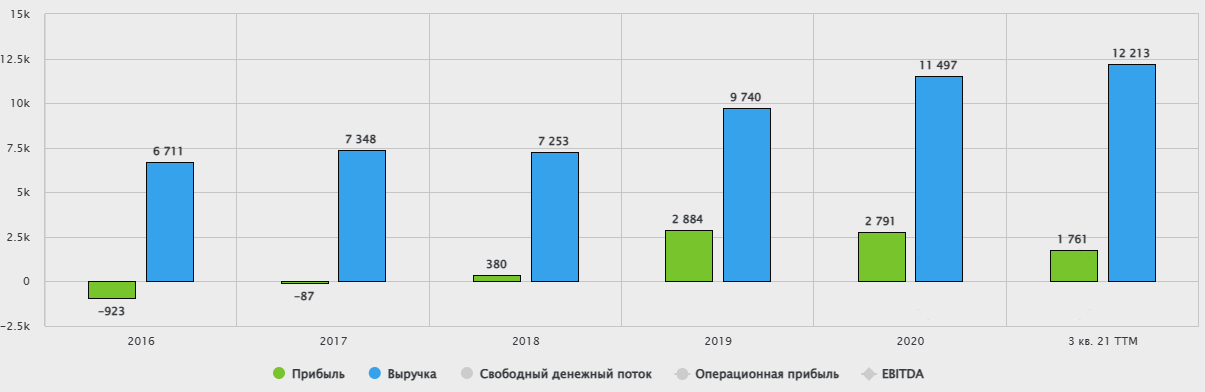

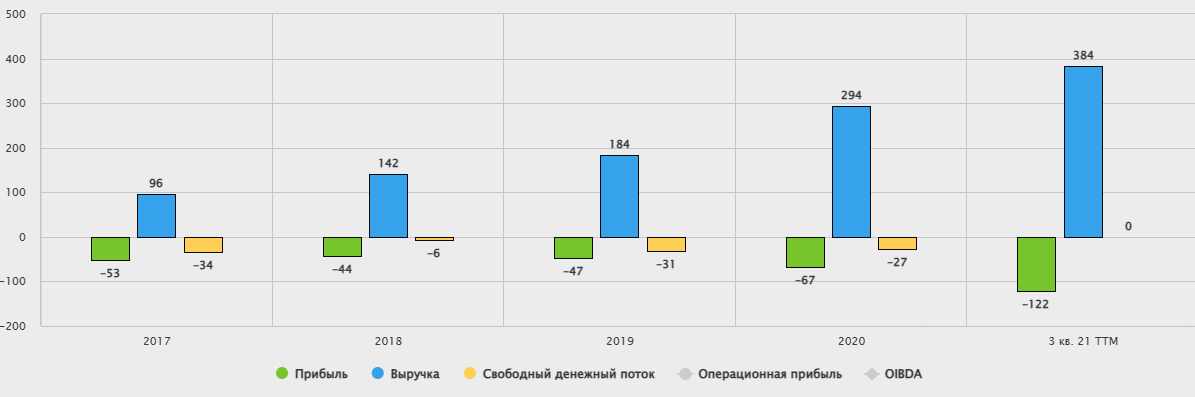

Компания быстро расширяет сферу своего влияния, выручка Teladoc стремительно растёт: в среднем по 68% в год. Однако убыток растет вместе с ней. Поэтому ставка на эту компанию — рискованный шаг. Акции Teladoc подойдут только как небольшая доля долгосрочного портфеля, нацеленного на рост капитала.

Образовательные сервисы

Новый штамм коронавируса может спровоцировать введение новых ограничений, из-за которых людям придется сидеть по домам. А некоторые будут опасаться выходить из дома, чтобы не заболеть.

На фоне этого может вырасти популярность образовательных сервисов. Ведь если уж сидеть дома, то это время лучше провести с пользой.

Coursera (COUR) известна многим российским студентам, а также людям, занимающимся самообразованием и повышением квалификации. Сервис позволяет слушать лекции ведущих профессоров, проходить курсы, получать сертификаты специалистов. Также во время пандемии растет спрос на онлайн-профессии. Поэтому не исключено, что большое количество людей захочет поменять сферу деятельности и уйти на удаленную работу.

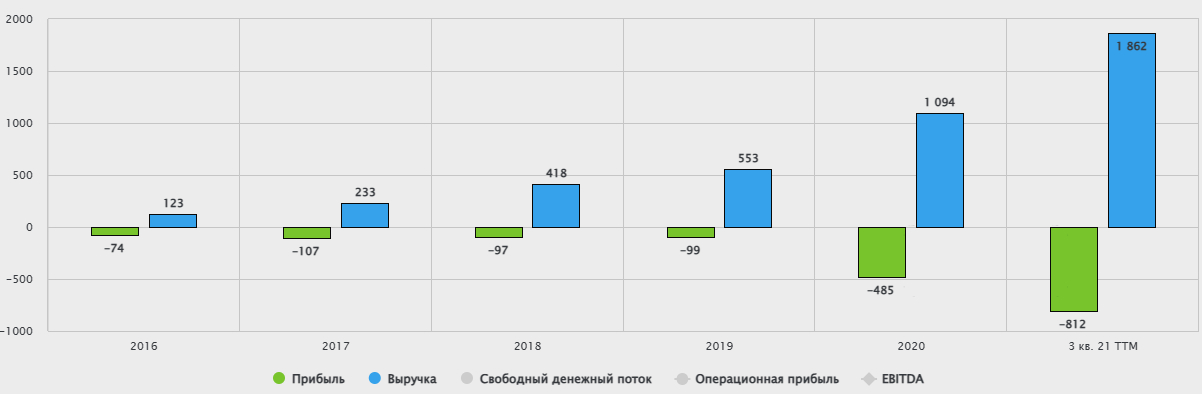

Выручка Coursera растет в среднем на 41% в год последние 5 лет, однако и убыток пока тоже растет. Как и в случае с Teladoc, Coursera подойдет как небольшая доля агрессивного портфеля.

Еще на СПБ бирже доступны для покупки акции Stride Stride (LRN) — коммерческой образовательной компании. Она предлагает домашнее онлайн-обучение как альтернативу традиционному школьному образованию.

Коронавирус резко улучшил показатели компании, которые до этого стагнировали. Продолжение пандемии позволит компании и дальше зарабатывать на росте популярности онлайн-образования. Правда, Stide не такая быстрорастущая компания, как Coursera, и несет в себе регуляторные риски. Ведь речь идет о конкуренции с традиционным школьным образованием.

Ритейл: неочевидные идеи

Как показал 2020 год, от пандемии выигрывают и ритейлеры. В первую очередь, продуктовые. Когда нельзя никуда ни пойти, ни поехать, большинство людей сидит дома и ест.

Посмотрим, какие есть интересные идеи в американском секторе ритейла, помимо таких гигантов, как Amazon (NASDAQ:AMZN) и Walmart (NYSE:WMT).

Costco Wholesale (COST) — один из крупнейших американских ритейлеров, работает по принципу самовывоза со складов. Это позволяет компании экономить на издержках, устанавливать более низкие цены на товары по сравнению с конкурентами.

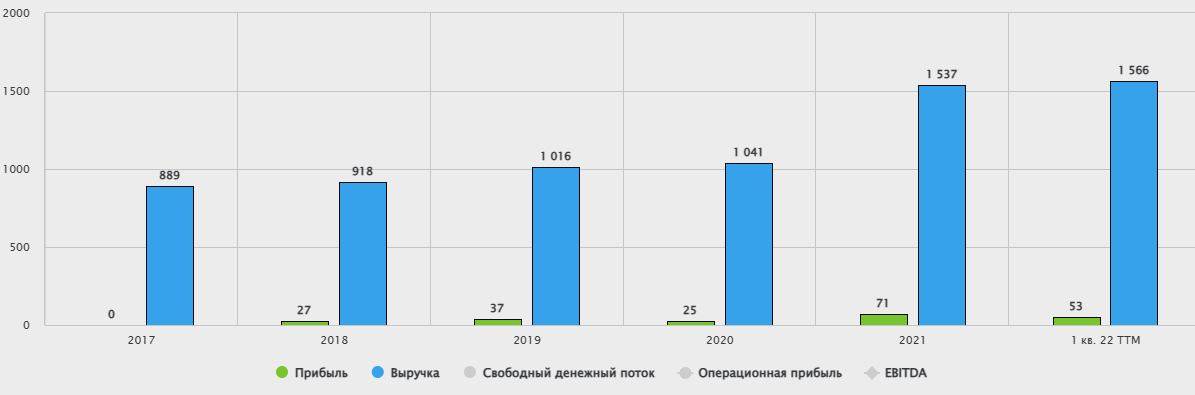

В отличие от Walmart, денежные потоки Costco продолжают расти. Выручка увеличивается в среднем на 11% в год, а чистая прибыль на 17% в год. Весьма неплохо для ритейлера с капитализацией в $240 млрд.

Target (TGT) — американский ритейлер с капитализацией в $120 млрд. Компания в 2020 году резко нарастила выручку на 20% и увеличила размер ежеквартальных дивидендов: с $0,68 на акцию до $0,9 на акцию, а также улучшила все показатели рентабельности. Так что пандемия определённо пошла компании на пользу.

Недвижимость

Речь идёт про те объекты, которые можно поставить на службу медицине. В секторе американских REIT есть сегмент, который отвечает за недвижимость, сдаваемую в аренду госпиталям, медицинским секторам и домам престарелых. Пандемия увеличивает спрос на данные услуги. Поэтому компании в сфере недвижимости могут купить или построить новые здания под медицинские учреждения.

Пишите в комментариях, если вам интересна тема медицинских REIT. Проанализируем их в отдельном посте!

Не является торговым сигналом или инвестиционной рекомендацией.

Текст подготовлен при помощи команды InvestFuture: аналитика Ивана Черненко и редактора Никиты Марычева.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Какие компании выиграют от нового штамма коронавируса?

Опубликовано 30.11.2021, 09:32

Какие компании выиграют от нового штамма коронавируса?

Последние комментарии по инструменту

Загрузка следующей статьи…

Установите наши приложения

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

© 2007-2025 - Fusion Media Limited. Все права зарегистрированы. 18+