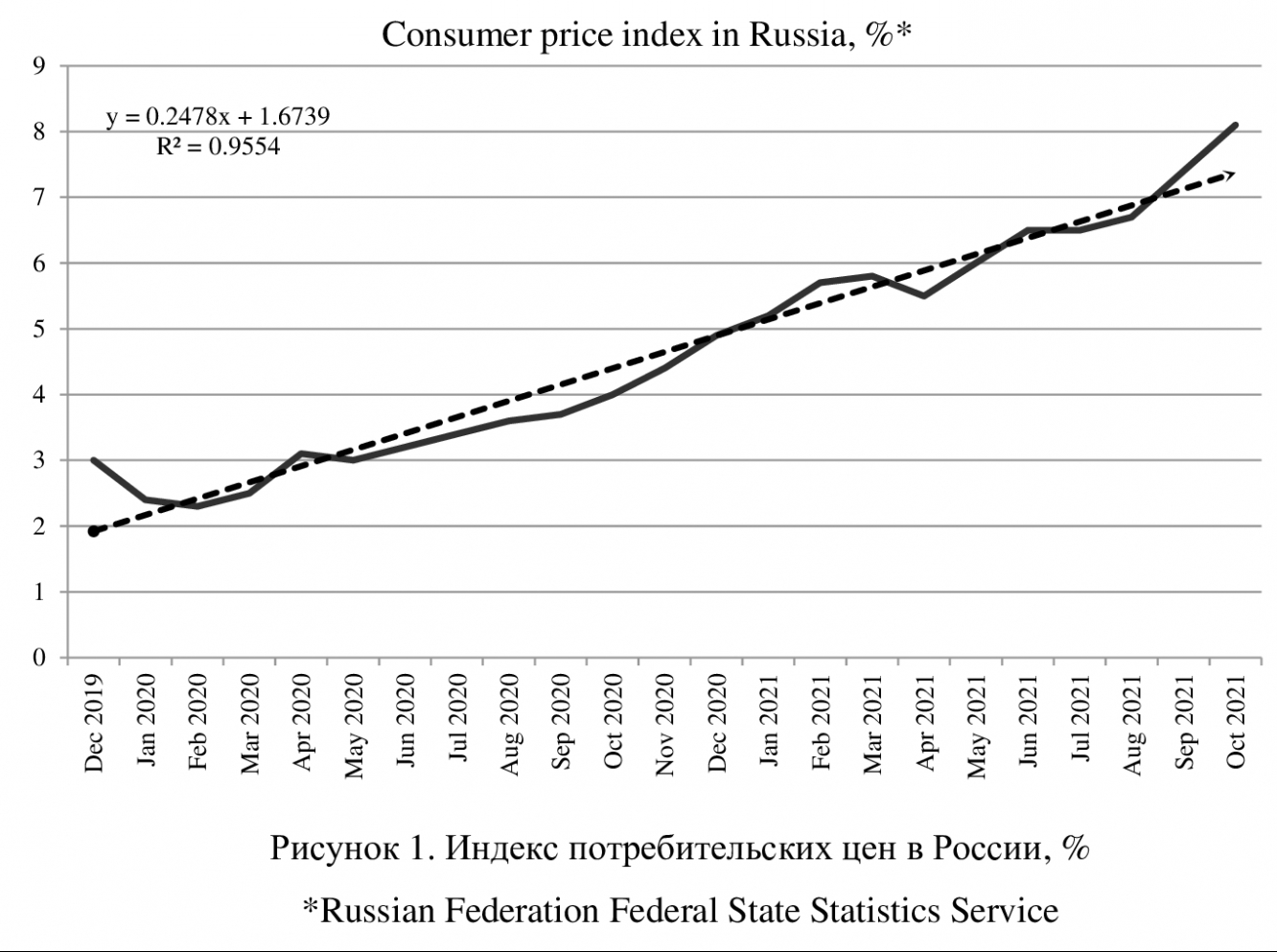

В настоящее время часто встречается теоретическое утверждение о сильном влиянии инфляции на курс национальной валюты страны: высокая инфляция в Соединенных Штатах укрепляет курс доллара США по отношению к валютам развитых стран; высокая инфляция в России укрепляет курс российского рубля по отношению к мировым резервным валютам. В такой экономической ситуации важно понять, как проявит себя динамика валютной пары USD/RUB в условиях повышения уровня инфляции в Соединенных Штатах и в России. Важно выявить, в какой стране инфляция окажет наибольшее влияние на укрепление национальной валюты страны по отношению к иностранным валютам. Представленное научное исследование сводится к определению того, в какой стране, в Соединенных Штатах или в России инфляция имеет наиболее быстрые темпы. Исследована динамика инфляции в России: индекс потребительских цен в России имеет восходящую тенденцию в краткосрочном периоде (рисунок 1).

Итак, в течение декабря 2019 года – октября 2021 года (период мирового социально-экономического кризиса, осложненного пандемией коронавируса Covid-19) можно наблюдать восходящую тенденцию годовых темпов прироста инфляции в России. Уравнение линейной тенденции индекса потребительских цен в России выглядит следующим образом: y=0,2478∙x+1,6739, где y – прогнозные значения индекса потребительских цен в России (%), x – порядковый номер периода исследования. На основе данного уравнения тенденции сделан прогноз индекса потребительских цен в России с декабря 2019 года по октябрь 2022 года. На основе представленного прогноза установлено, что инфляция в России является высокой и может принять еще более быстрые темпы роста, превышающие целевые уровни и требующие сдерживания жесткой денежно-кредитной политикой (рисунок 2).

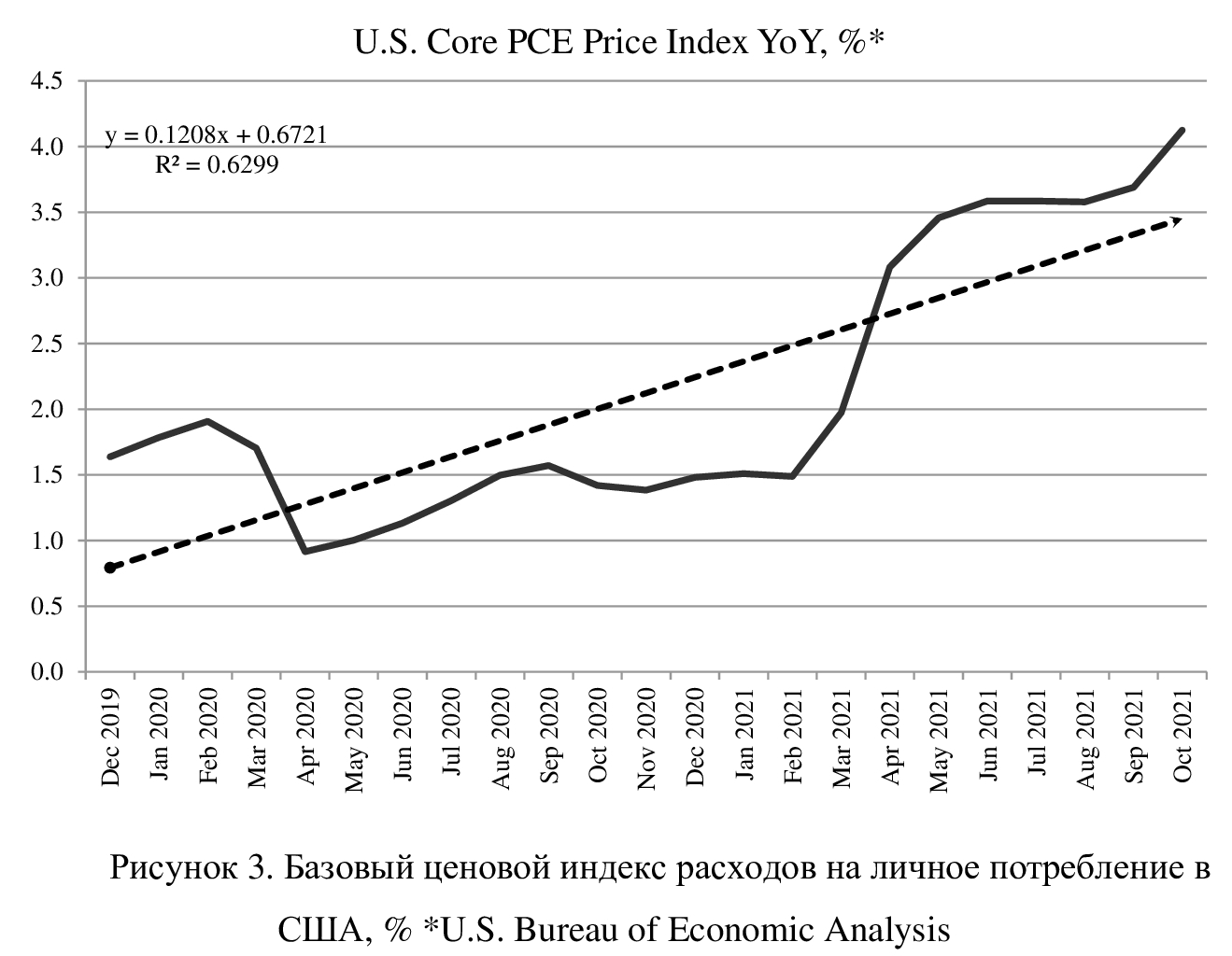

В Соединенных Штатах показателем инфляции, на который опирается Федеральная резервная система в своей денежно-кредитной политике, является базовый ценовой индекс расходов на личное потребление. Базовый ценовой индекс расходов на личное потребление в Соединенных Штатах указывает на динамику цен на товары и услуги для личного потребления американцев без волатильной стоимости продуктов питания и энергии; основан на потребительских расходах. Базовый ценовой индекс расходов на личное потребление в Соединенных Штатах изучен в течение краткосрочного периода, охватывающего декабрь 2019 года – октябрь 2021 года: динамика показателя сформировала восходящую тенденцию; фактические значения показателя превышают значения линейной тенденции в последнее время; фактические значения показателя превышают долгосрочный целевой уровень 2%, установленный Федеральной резервной системой США; фактические значения показателя сигнализируют о необходимости ужесточения денежно-кредитной политики в стране (рисунок 3).

Итак, в течение декабря 2019 года – октября 2021 года (период мирового социально-экономического кризиса, осложненного пандемией коронавируса Covid-19) можно наблюдать восходящую тенденцию годовых темпов прироста базового ценового индекса расходов на личное потребление в Соединенных Штатах. Уравнение линейной тенденции базового ценового индекса расходов на личное потребление в Соединенных Штатах выглядит следующим образом: y=0,1208∙x+0,6721, где y – прогнозные значения базового ценового индекса расходов на личное потребление в Соединенных Штатах (%), x – порядковый номер периода исследования. На основе данного уравнения тенденции сделан прогноз базового ценового индекса расходов на личное потребление в Соединенных Штатах с декабря 2019 года по октябрь 2022 года. На основе представленного прогноза установлено, что инфляция в Соединенных Штатах является высокой и требует сдерживания с помощью жесткой денежно-кредитной политики (рисунок 4).

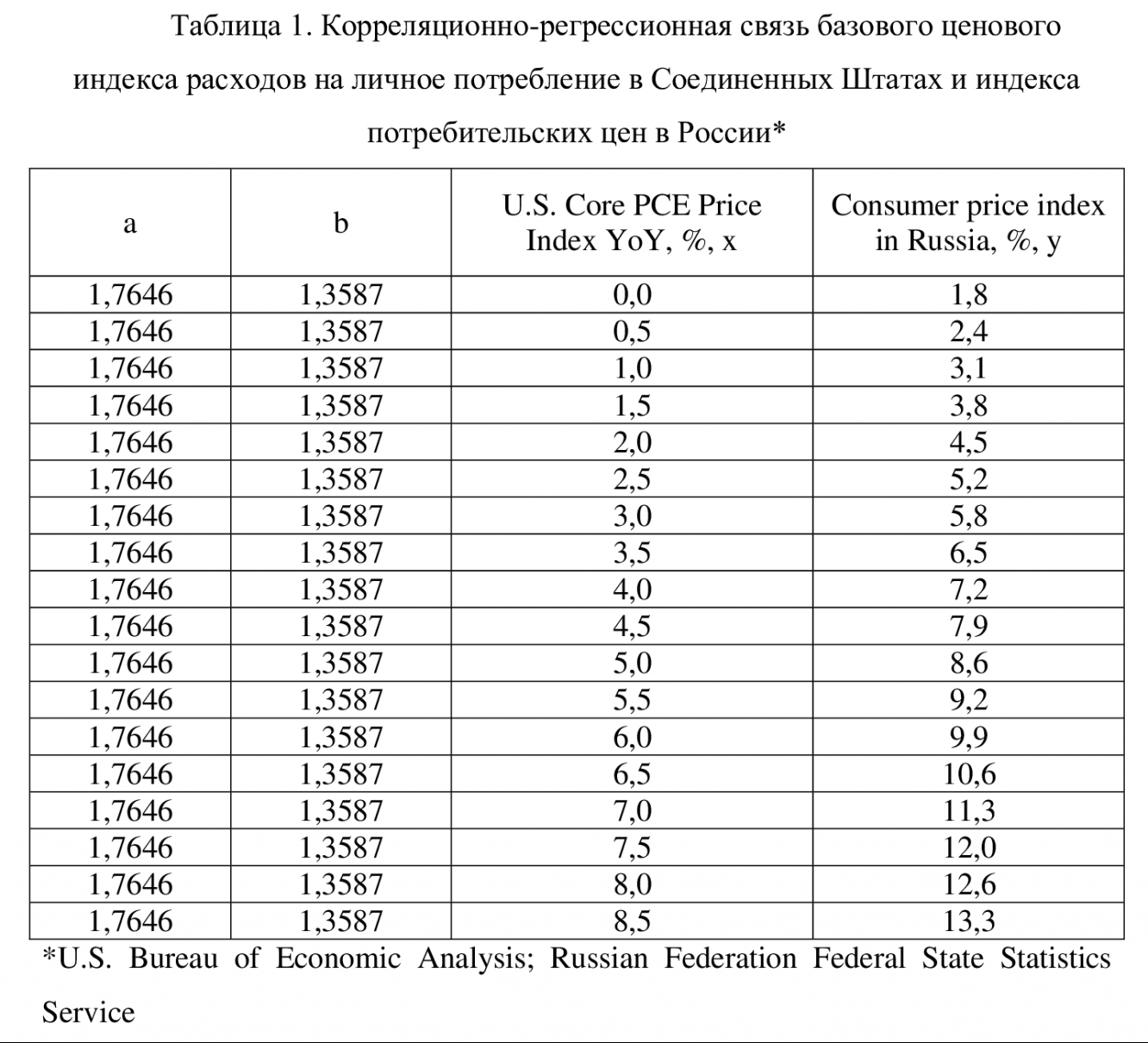

В теории экономики инфляция вызывает повышение процентных ставок и укрепление национальной валюты. Однако в рассматриваемом краткосрочном периоде данная закономерность проявляется по-другому. Во-первых, низкая инфляция в Соединенных Штатах потребовала мягкой денежно-кредитной политики от Федеральной резервной системы США, что привело к росту цен на товары и услуги. Рост инфляции в Соединенных Штатах оказал влияние на рост инфляции в России (коэффициент корреляции между факторами за исследуемый период составил r=0,816). Поэтому исследована корреляционно-регрессионная связь между базовым ценовым индексом расходов на личное потребление в Соединенных Штатах (x, %) и индексом потребительских цен в России (y, %). Построено уравнение парной линейной регрессии: y=1,7646+1,3587∙x. Коэффициент эластичности Эxy=0,620 – заметная эластичность факторов. Ошибка аппроксимации A=19,8% - выше нормы. Критерий Фишера Ffact=41,8 больше Ftab=4,32 – уравнение в целом значимо (таблица 1).

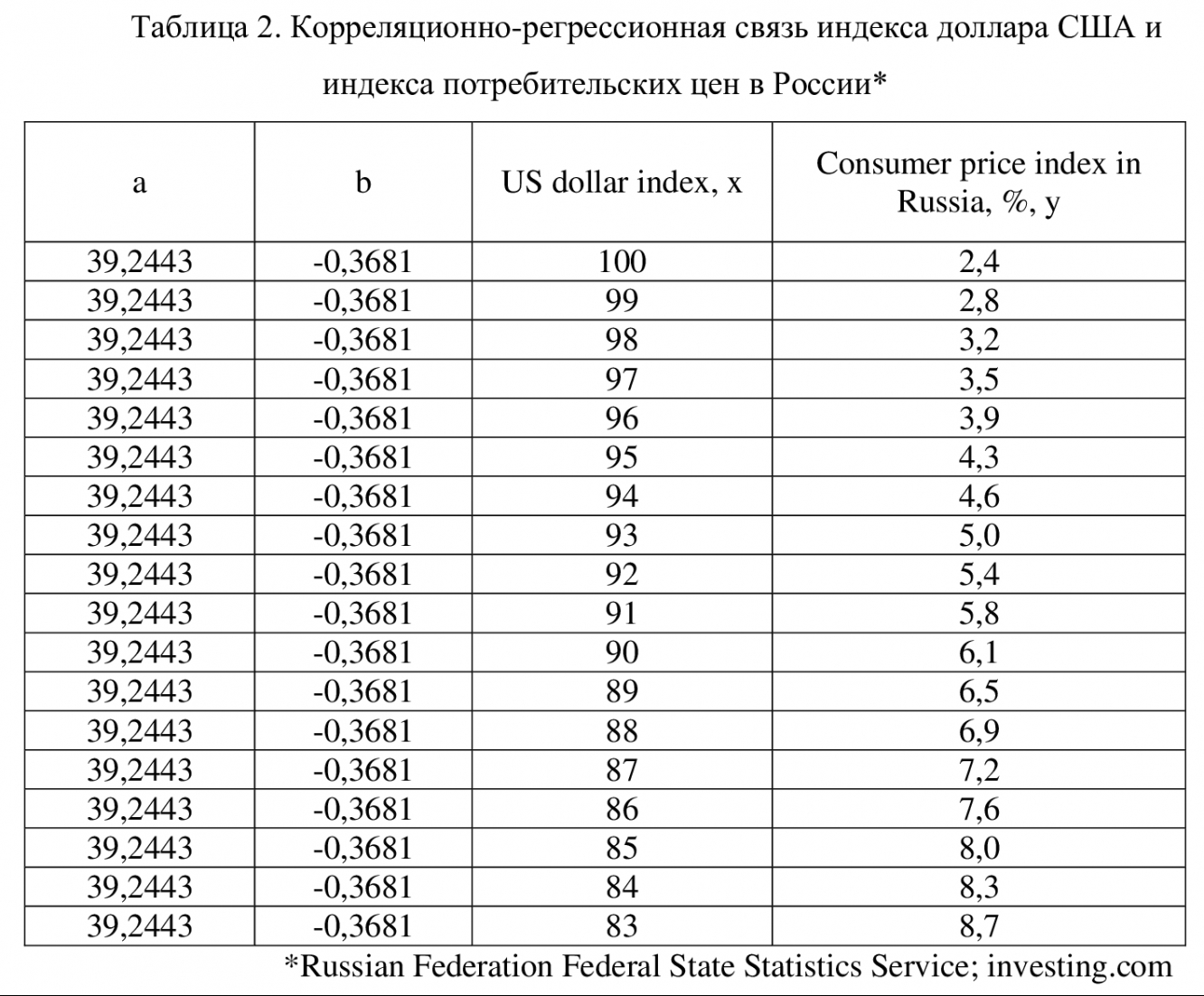

Во-вторых, ослабление индекса доллара США (x, пункты) оказало влияние на рост индекса потребительских цен в России (y, %), потому что большинство конечных продуктов и ресурсов выражено в долларах США. Между индексом доллара США и индексом потребительских цен в России исследована корреляционно-регрессионная связь за декабрь 2019 года – октябрь 2021 года. Построено уравнение парной линейной регрессии: y=39,2443-0,3681∙x. Коэффициент корреляции rxy=-0,631 – сильная негативная связь. Коэффициент эластичности Эxy=-7,444 – сильная эластичность факторов. Ошибка аппроксимации A=21,8% - выше нормы. Критерий Фишера Ffact=13,9 больше Ftab=4,32 – уравнение в целом значимо. Таким образом, на инфляцию в России влияет инфляция в Соединенных Штатах и ослабление индекса доллара США из-за мягкой денежно-кредитной политики Федеральной резервной системы США (таблица 2).

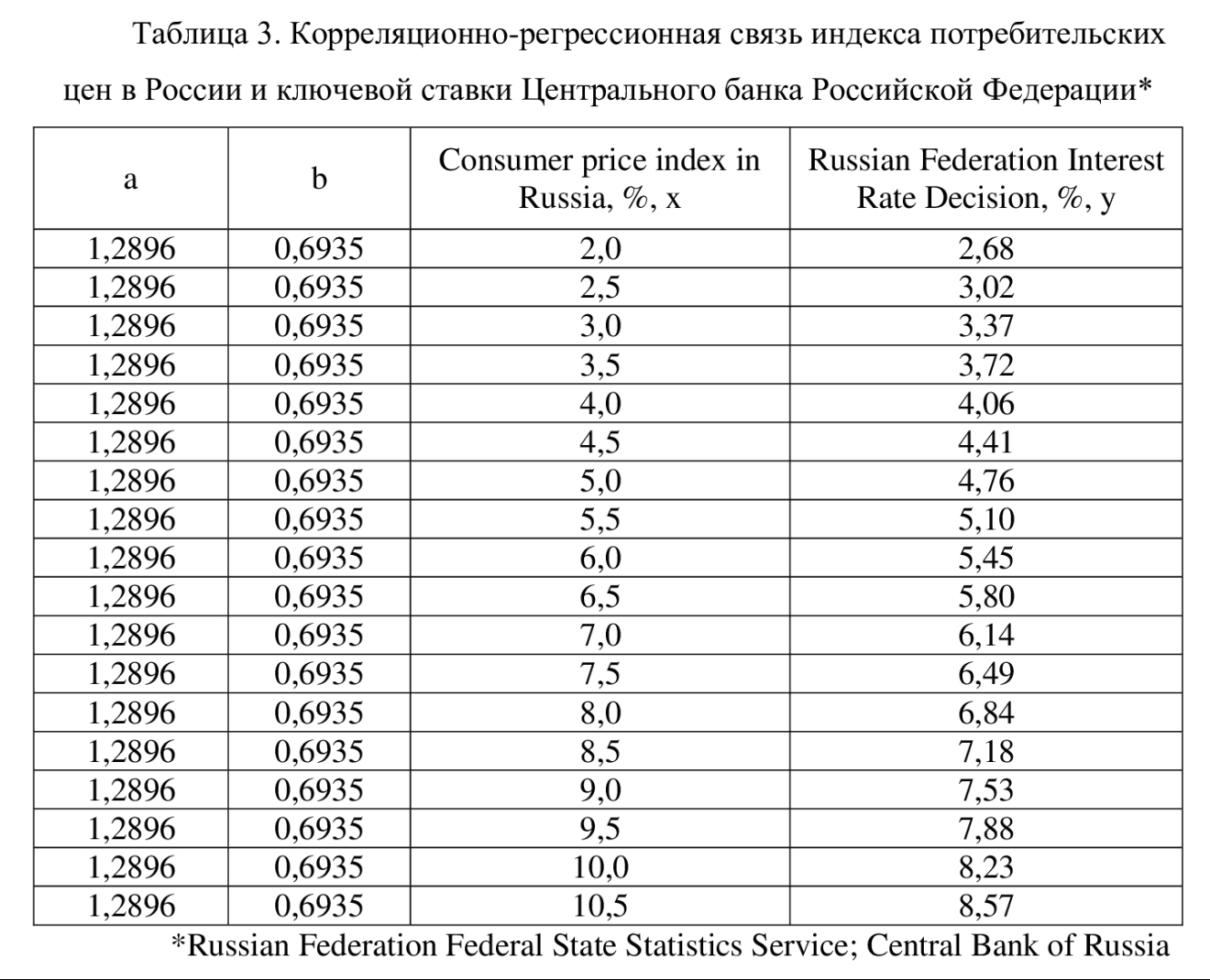

В-третьих, повышение уровня инфляции в России оказывает влияние на рост ключевой процентной ставки Центрального банка Российской Федерации. Проанализирована проявленная в течение июля 2020 года – октября 2021 года корреляционно-регрессионная связь индекса потребительских цен в России (x, %) и ключевой процентной ставки Центрального банка Российской Федерации (y, %). Построено уравнение парной линейной регрессии: y=1,2896+0,6935∙x. Коэффициент корреляции rxy=0,868 – сильная позитивная связь. Коэффициент эластичности Эxy=0,746 – сильная эластичность факторов. Ошибка аппроксимации A=9,8% - в норме. Критерий Фишера Ffact=42,9 больше Ftab=4,6 – уравнение в целом значимо. Таким образом, тенденция роста инфляции повлияет на ужесточение денежно-кредитной политики в России (таблица 3).

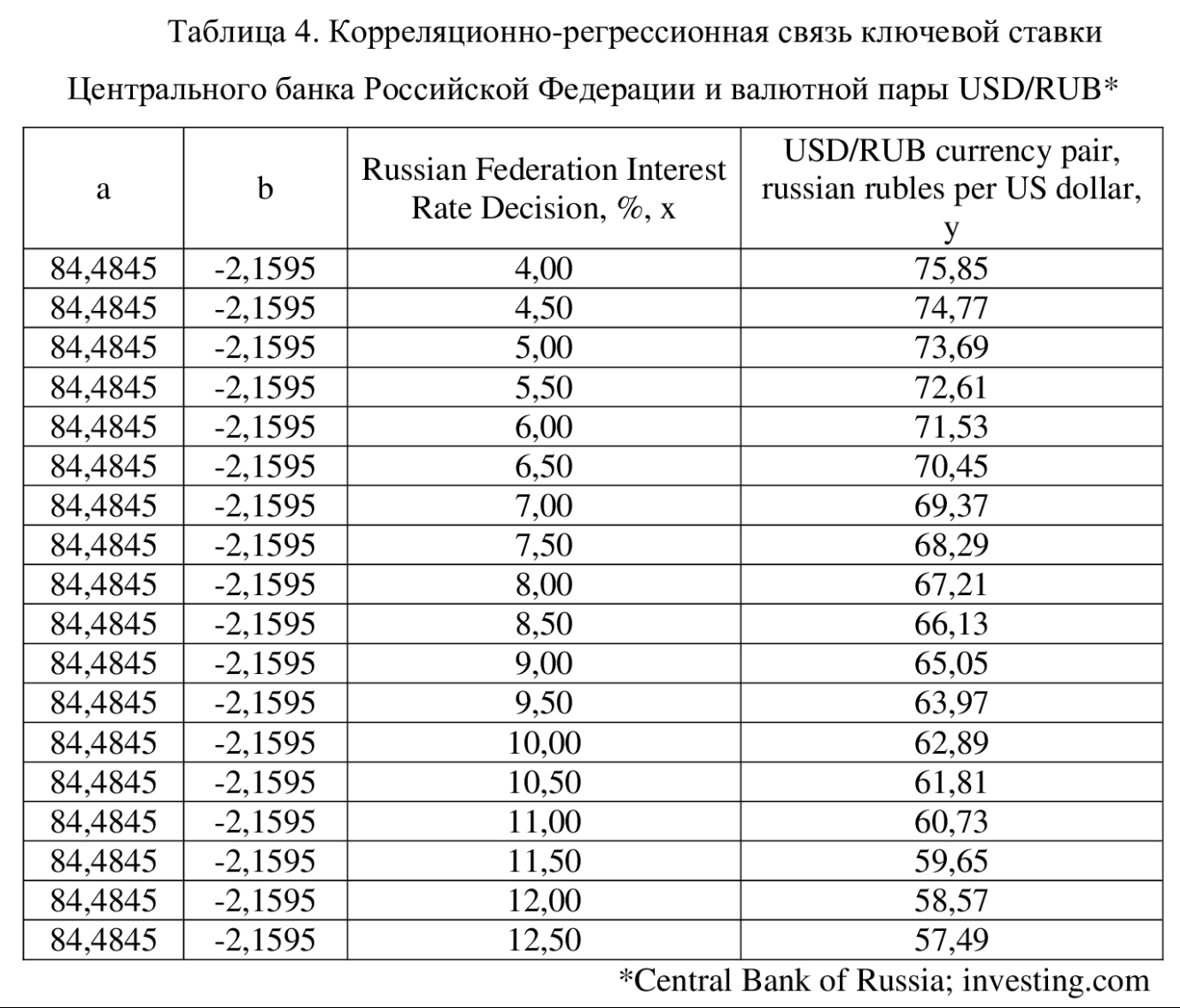

Повышение ключевой процентной ставки Центральным банком Российской Федерации влияет на укрепление российского рубля по отношению к доллару США. Исследована корреляционно-регрессионная связь между ключевой ставкой Центрального банка Российской Федерации (x, %) и валютной парой USD/RUB (y, российские рубли за доллар США) в течение краткосрочного периода декабря 2019 года – октября 2021 года. Построено уравнение парной линейной регрессии: y=84,4845-2,1595∙x. Коэффициент корреляции rxy=-0,523 – заметная негативная связь. Коэффициент эластичности Эxy=-0,156 – слабая эластичность факторов. Ошибка аппроксимации A=3,8% - в норме. Критерий Фишера Ffact=7,9 больше Ftab=4,32 – уравнение в целом значимо. Таким образом, тенденция повышения уровня инфляции в России должна привести к укреплению российского рубля по отношению к доллару США (таблица 4).

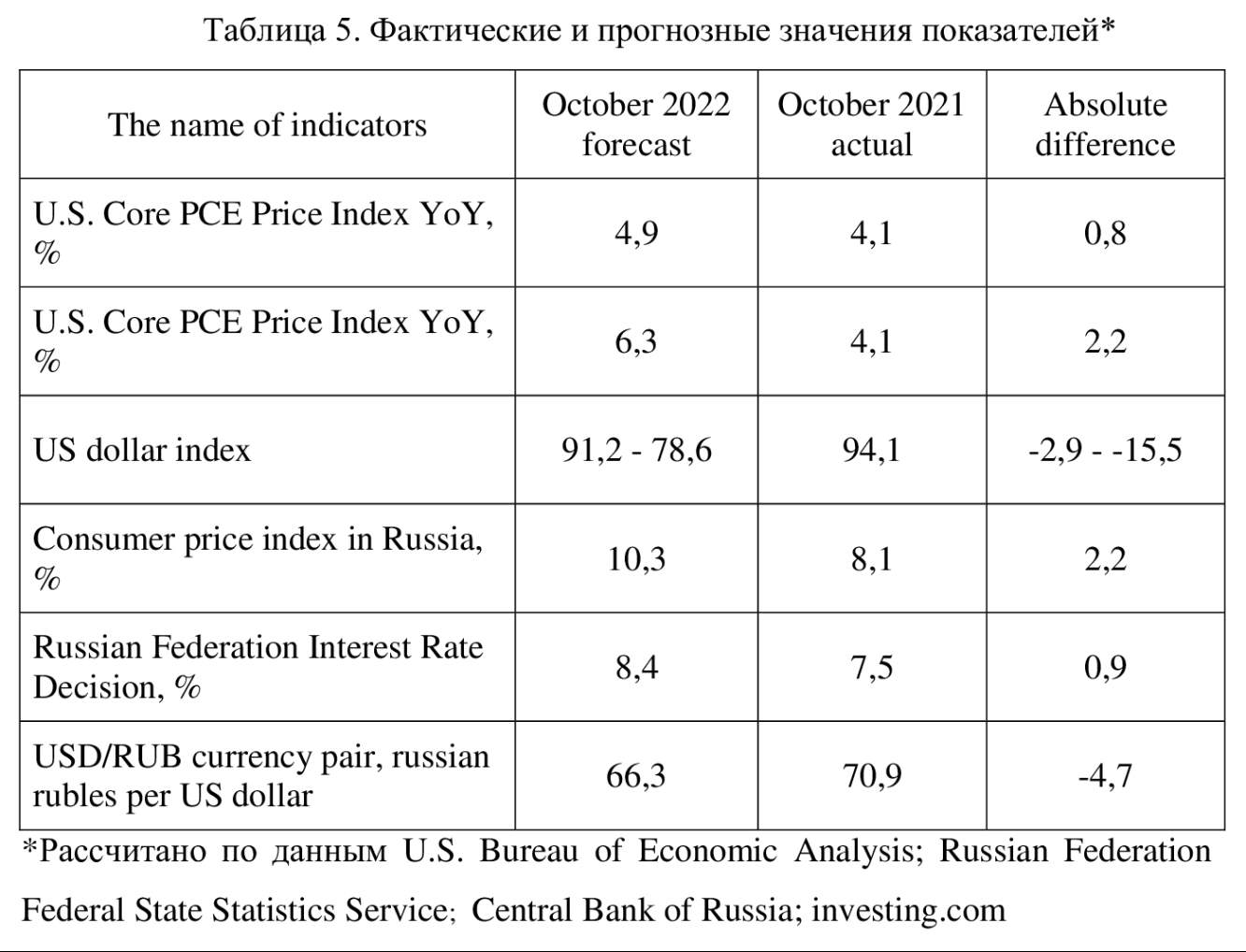

На основе представленных выше уравнений регрессии и тенденции сделан прогноз инфляции в Соединенных Штатах и России, индекса доллара США, процентной ставки Центрального банка Российской Федерации, валютной пары USD/RUB. Данный прогноз показал, что в течение будущего года (с октября 2021 года по октябрь 2022 года) инфляция в Соединенных Штатах может подрасти, индекс доллара США должен ослабнуть, индекс потребительских цен в России должен увеличиться, ключевая процентная ставка Центрального банка Российской Федерации должна повыситься, курс российского рубля по отношению к доллару США должен укрепиться. Данный прогноз является актуальным в том случае, если тенденции роста инфляции в России и Соединенных Штатах сохранятся (таблица 5).

Таким образом, тенденции роста инфляции в России и Соединенных Штатах могут способствовать укреплению российского рубля на фоне ослабления доллара США из-за сравнительно менее жесткой монетарной политики в Соединенных Штатах.

Теньковская Л.И., кандидат экономических наук, доцент

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Тенденции инфляции в Соединенных Штатах и России

Последние комментарии по инструменту

Загрузка следующей статьи…

Установите наши приложения

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

© 2007-2025 - Fusion Media Limited. Все права зарегистрированы. 18+