Что бы ни случилось с Омикроном, гринбэк все равно выиграет?

Омикрон или денежно-кредитная политика? 19 из 46 экспертов Reuters считают, что главным драйвером ценообразования на финансовых рынках в течение ближайших 3 месяцев станет разница в процентных ставках, 15 склоняются к новому штамму COVID-19, 9 указали на повышенный спрос на активы-убежища. Несмотря на то, что эпидемиология вновь вернулась на радары инвесторов, рынки продолжают смотреть в рот ФРС.

Вытеснит ли Омикрон предыдущие варианты коронавируса и из-за легких симптомов превратится ли он в аналог сезонного гриппа? Или резко увеличит смертность и спровоцирует новую рецессию? Об этом никто не знает, но доллар США в обоих случаях может стать той монетой, которая, по меньшей мере, не проиграет.

В первом, оптимистичном сценарии развития событий внимание инвесторов вернется к ужесточению денежно-кредитной политики ФРС. История показывает, что с момента первого упоминания о повышении ставки по федеральным фондам до ее фактического повышения индекс USD укрепляется в среднем на 4%. Второй, пессимистичный вариант взвинтит спрос на гринбэк как валюту-убежище, как это было в 2020.

Пока рынки ломают головы, как будет развиваться ситуация с Омикроном, чиновники FOMC продолжают настаивать на ускорении процесса сворачивания QE. Лоретта Местер из Кливленда, Мэри Дейли из Сан-Франциско и Рафаэль Бостик из Атланты полностью поддерживают идею Джерома Пауэлла о более быстром сворачивании программы количественного смягчения, чем в настоящее время предполагается. Рэндал Куорлз называет подобные монетарные стимулы опасными, так как в будущем у правительства возникнет идея, не профинансировать ли те или иные проекты, начиная от строительства дорог до колонизации Марса, за счет QE?

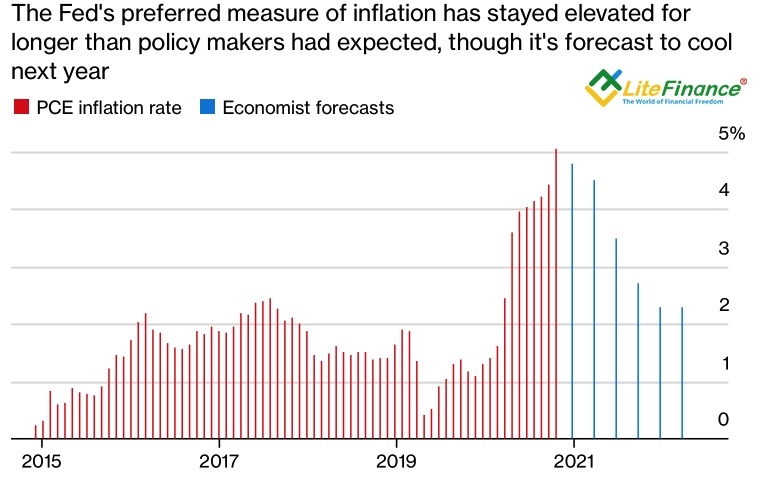

Уходящий с поста вице-председателя ФРС в отставку Куорлз отмечает ошибку Федрезерва о временном характере высокой инфляции. Бюджетные и монетарные стимулы настолько раздули спрос, что он существенно превышает допандемические уровни. И даже если проблемы с цепочками поставок решатся, цены продолжат оставаться высокими. Центробанку требуется повысить ставки, чтобы сбалансировать спрос и предложение. Его прогноз о замедлении инфляции неверен.

Динамика фактической и прогнозируемой инфляции в США

Источник: Bloomberg

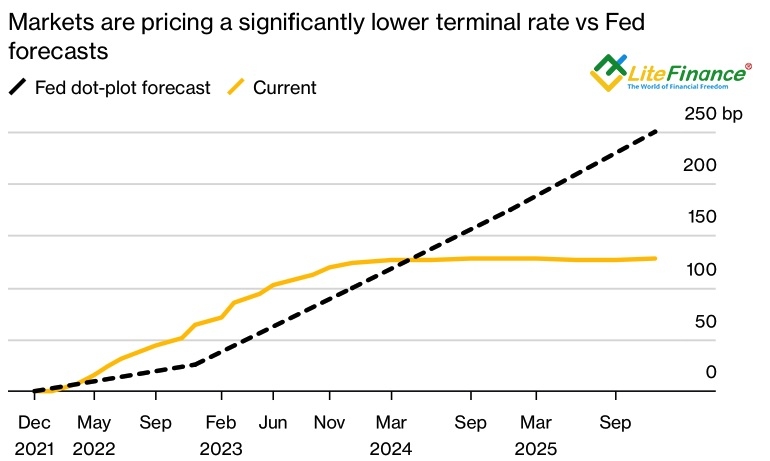

Таким образом, ФРС настроена на ужесточение денежно-кредитной политики, что будет поддерживать доллар США в 2022, а возможно, и в 2023. Тем не менее, срочный рынок сомневается, что цикл монетарной рестрикции продлится дольше. Его инструменты сигнализируют, что экономика не выдержит, и в 2024-2025 центробанку придется снижать ставки. Это противоречит прогнозам FOMC.

Прогнозы по ставке по федеральным фондам

Источник: Bloomberg

Сила доллара США небесконечна, но пока «медведи» по EUR/USD могут наслаждаться теми козырями, которые им раздали. Продавцы основной валютной пары всерьез рассчитывают, что прогнозируемый экспертами Bloomberg прирост ноябрьской занятости в 550 тыс. станет катализатором восстановления нисходящего тренда. Если бы не Омикрон, я бы тоже был в этом уверен. Пока же делаем ставки на продажу евро на прорыве поддержек на $1,129 и $1,127.

Дмитрий Демиденко для LiteFinance