Специально для Investing.com.

Восстановление акций нефтегазовых компаний с их минимумов 2020 года было не столь впечатляющим, как ралли добываемых ими энергоносителей. В апреле 2020 года котировки WTI опустились в зону отрицательных значений, а уже в конце этого октября один баррель на фьючерсном рынке стоил $85,41. Распродажи нефти, как правило, намного агрессивнее ралли, что мы и наблюдали в ноябре; ко 2 декабря цена упала ниже 63 долларов, чего не наблюдалось с конца августа. Затем котировки вернулись к текущим $71.

Что касается природного газа, то он вырос с 25-летнего минимума в 1,432 доллара за миллион британских тепловых единиц, а затем резко вырос к 6,466 долларам по состоянию на начало октября 2021 года, что стало максимумом с февраля 2014 года. Контракт NYMEX на природный газ отражает цены на энергоноситель с поставкой в Henry Hub. В конце прошлой недели цена упала до 4 долларов, поскольку сезон пикового спроса 2021/2022 только начинается.

В последние годы природный газ NYMEX был доступен только на внутреннем рынке США, ограниченном трубопроводной сетью. Однако технологические достижения в переработке природного газа в СПГ с помощью танкеров сделали США поставщиком сырья в регионы, где за газ готовы платить намного больше. Cheniere Energy (NYSE:LNG) — лидер в сфере производства сжиженного природного газа, и ее акции значительно выросли с минимумов марта 2020 года.

Cheniere владеет перерабатывающими мощностями и инфраструктурой

Cheniere представлена на различных этапах производства сжиженного природного газа в Соединенных Штатах. Компания владеет и управляет терминалом СПГ Sabine Pass в штате Луизиана, а также терминалом недалеко от техасского Корпус-Кристи.

Cheniere также принадлежит 94-мильный трубопровод Creole Trail, соединяющий терминал Sabine Pass с различными внутриштатными трубопроводами, ведущими в другие штаты. Она также управляет 23-мильным трубопроводом Corpus Christi, который соединяет терминал Корпус-Кристи с внутриштатными газопроводами.

Кроме того, компания реализует СПГ и природный газ в США и по всему миру.

Компании энергетического сектора восстанавливаются медленнее, чем цены на сырье

В 2020 году природный газ подешевел до 1,432 доллара за миллион британских тепловых единиц. И хотя с максимумов этого октября в 6,466 доллара цена упала на 36,6% до отметки 3 декабря в 4,10 доллара, она все еще почти в три раза выше минимумов июня 2020 года.

Нефть упала с максимума в $85,41 на 22,4% (до недавних $66,26). Тем не менее, это не сравнить с отрицательными значениями апреля 2020 года.

S&P Energy Sector SPDR Fund (NYSE:XLE) — биржевой фонд, чей портфель включает акции ведущих американских нефтегазовых компаний.

Источник: Barchart

На графике можно проследить ралли XLE с минимумов марта 2020 года в $22,88 до пятничных $55,14 (т.е. на 141%); в настоящее время фонд торгуется чуть выше этой отметки. Однако акции Cheniere Energy проявили себя куда лучше.

Более чем трехкратный рост с минимумов 2020 года

Устойчивое развитие сегмента СПГ в США в последние годы привело к ралли акций Cheniere, которое превзошло прирост XLE и множества других нефтегазовых компаний.

Источник: Barchart

В марте 2020 года акции LNG стоили 27,06 доллара за штуку, тогда как торги понедельника они завершили на отметке $105,37, более чем утроившись в цене за этот период. На пиках середины октября в $113,40 LNG была более чем в четверо дороже, чем на относительно недавних минимумах.

Спрос на газ со стороны Европы и Азии как фактор поддержки LNG

Фьючерсы NYMEX являются эталоном для американского рынка, и цена на газ отличается в зависимости от того, используется сырье на внутреннем рынке, или же поставляется за рубеж.

Между тем, в Европе и Азии газ намного дороже, чем в США. Cheniere —экспортер сжиженного природного газа, который закупает сырье на внутреннем рынке, затем перерабатывает его и отправляет в регионе с более высокими ценами. Пока внутренняя цена на газ, а также затраты на переработку и транспортировку ниже зарубежных цен, Cheniere получает хорошую прибыль.

Компания продолжает укреплять свои позиции в качестве ведущего поставщика СПГ за счет внушительных капиталовложений.

Прибыль остается проблемой, но инвесторы верят в LNG

В третьем квартале 2021 года общие издержки и расходы LNG выросли на 300% г/г до 5,55 млрд долларов. Аналитики ожидали от компании прибыли в размере $1,23 на акцию, однако в реальности она понесла убыток в $4,27. Репутация СПГ оставляет желать лучшего: компания не дотянула до прогноза аналитиков в ходе трех из последних четырех кварталов.

Источник: Yahoo Finance

Однако выручка растет, хотя динамика прибыли и была отрицательной из-за высоких капитальных вложений.

Источник: Yahoo Finance

График отражает положительную динамику выручки и отрицательную динамику прибыли. Тенденция сохранилась в 1-3 кварталах 2021 года.

В то же время аналитикам по-прежнему нравятся перспективы Cheniere.

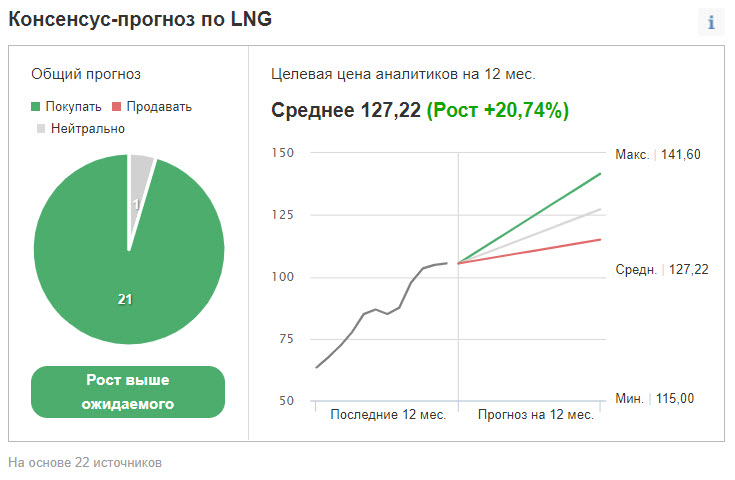

Источник: Investing.com

22 опрошенных Investing.com аналитика в среднем ожидают роста акций за следующие 12 месяцев до $127,22, при этом диапазон оценок ограничен отметками 115 до 141,60 доллара. Подавляющее большинство респондентов полагает, что LNG будет торговаться «лучше рынка». По состоянию на 7 декабря акции были примерно на 8% ниже самой пессимистичной оценки.

LNG предлагает акционерам годовые дивиденды в размере 1,32 доллара на акцию с доходностью в 1,28%. Цены на нефть и газ недавно оказались под давлением, и мы можем ожидать от компании дальнейшей коррекции вплоть до момента публикации отчета за 4 квартал, запланированной на конец февраля 2022 года.

Источник: Barchart

Серия растущих максимумов и минимумов указывает на «бычий» характер тренда; 18 октября акции СПГ достигли максимума в $113,40, а уровнями поддержки выступают отметки $97, $84,19, $82,15 и $80,06.

Если коррекция продолжится, покупка на просадке акций компании, которая занимает важное место в сегменте СПГ, может быть оптимальным подходом.