- DocuSign — ведущий поставщик решений в области электронной подписи документов

- В середине ноября акции компании упали на фоне более слабых прогнозов руководства на 4 квартал

- Уолл-стрит ожидает более чем 50-процентного ралли бумаг в течение следующих 12 месяцев

- Участники рынка опционов заняли «медвежью» позицию на 2022 год

- Существенные различия в оценках аналитиков и непосредственных участников рынка требуют присвоить DOCU «нейтральный» рейтинг

Акции DocuSign (NASDAQ:DOCU) резко выросли за время пандемии вслед за спросом на ее программное обеспечение для электронной подписи документов и сопутствующие услуги. Однако затем деловая сфера начала возвращаться на привычные рельсы, и оптимизм инвесторов ослаб.

Со своего максимума от 3 сентября в $310,05 DOCU просела на 24,6% и 2 декабря закрылась на уровне $233,82. В этот день был опубликован финансовый отчет за третий квартал; несмотря на то, что показатели выручки и прибыли за третий квартал превзошли ожидания, слабые прогнозы на 4 квартал запустили новую распродажу. DOCU в настоящее время торгуется по 144,48 доллара за акцию, что на 35% ниже отметки начала года и на 47,9% ниже уровня трехмесячной давности.

Источник: Investing.com

Согласно заявлению генерального директора DocuSign Дэна Спрингера, слабость перспектив роста объясняется тем фактом, что компании отказываются от удаленного формата работы быстрее, чем предполагалось.

Когда дело касается такой быстрорастущей компании, как DOCU, рыночная оценка очень сильно зависит от прогнозов роста прибыли, и их пересмотр может оказать существенное влияние на стоимость акций. Тем не менее, дневное падение на 42% было тяжело предугадать.

Учитывая, что капитализация DOCU в большей степени зависит от рыночных ожиданий, а не текущих результатов, важно понимать общую картину рынка. В частности, следует обратить внимание на прогнозы аналитиков и оценки непосредственных участников рынка.

Во-первых, у нас есть рейтинги и ценовые таргеты акций от экспертов с Уолл-стрит. Во-вторых, можно обратиться к рынку опционов. Цена опциона представляет собой рыночную оценку вероятности того, что цена базового актива вырастет (в случае опционов колл) или упадет (опционы пут) относительно определенного уровня (цены страйк) на дату экспирации контракта. Анализируя цены колл и пут, можно получить вероятностную оценку динамики стоимости базового актива участниками рынка. Такой подход хорошо зарекомендовал себя в финансовой математике.

Я рассчитал вероятностные оценки роста и падения акций DOCU на 2022 год и сравнил их с прогнозами аналитиков с Уолл-стрит. В то время как усредненная оценка объединяет как достоверные, так и ошибочные оценки, исследования в целом демонстрируют, что данные прогнозы часто являются наилучшим основанием для принятия инвестиционных решений.

Оценки аналитиков

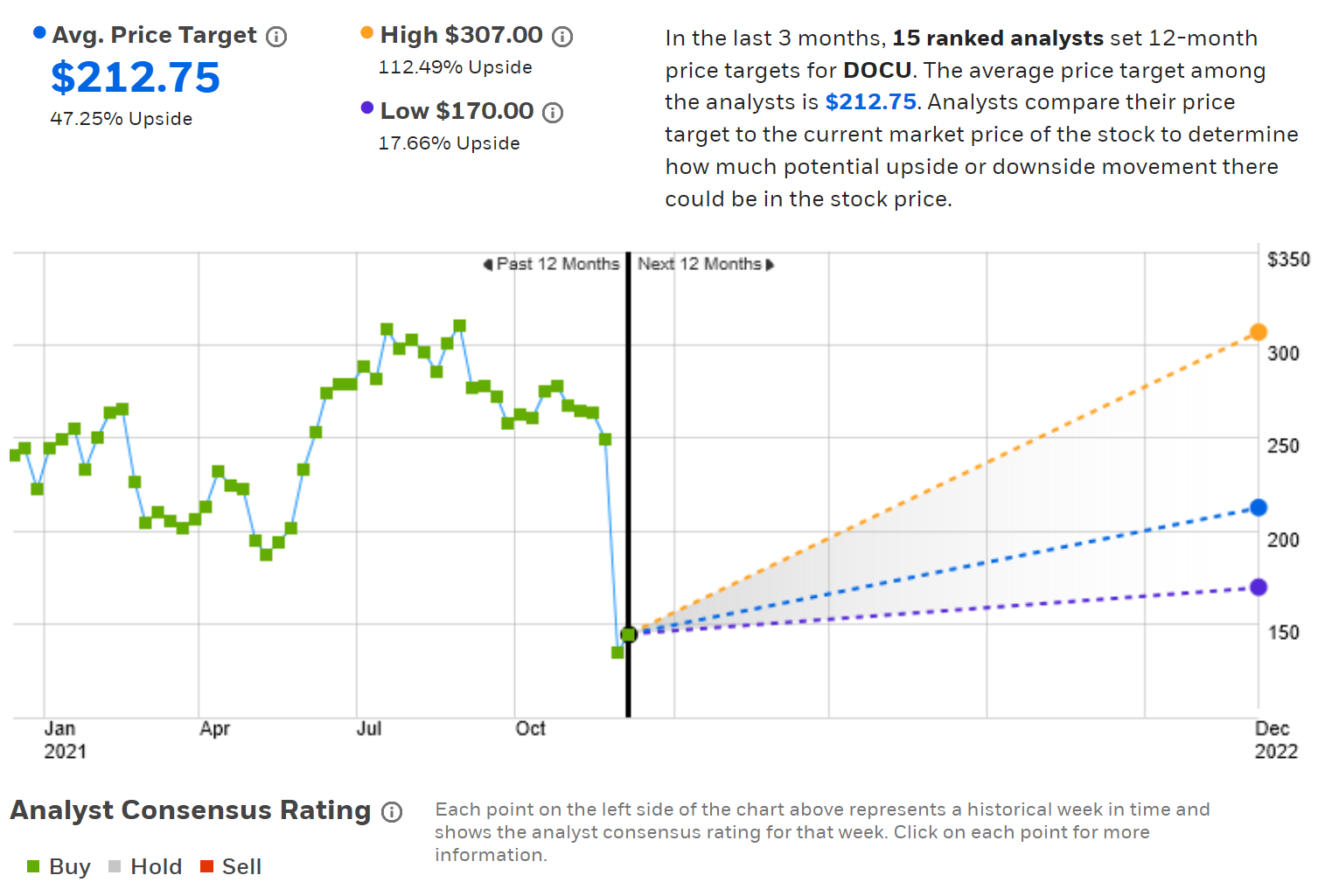

Торговая платформа eTrade публикует рейтинги и целевые уровни для акций DOCU от 15 аналитиков, которые озвучили свои мнения в течение последних 90 дней. Рейтинг бумаг остается «бычьим» а их 12-месячный целевой уровень в $212,75 расположен на 47,25% выше текущей цены. Даже самая пессимистичная оценка на 17,66% превышает текущую отметку. Однако разброс ценовых таргетов весьма существенен, что снижает прогностическую ценность модели.

Источник: E-Trade

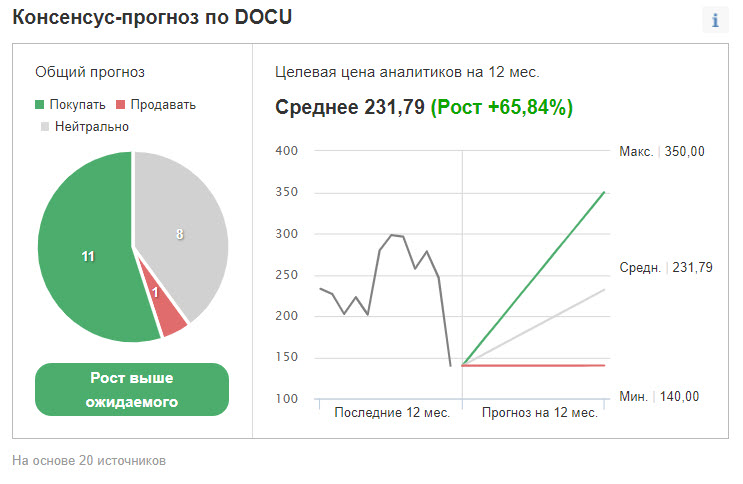

Investing.com предоставляет аналогичную информацию, базируясь на мнении 20 индивидуальных аналитиков. В целом они полагают, что DOCU будет торговаться «лучше рынка», а усредненный целевой уровень расположен на 60,4% выше текущей цены. Как и в случае с моделью E-Trade, наблюдается сильный разброс оценок.

Источник: Investing.com

Стоит помнить, что актуальность подобных прогнозов снижается по мере публикации новой информации о компании. Несмотря на то, что со 2 декабря многие эксперты понизили рейтинг DOCU, 90-дневное окно (при помощи которого E-Trade фильтрует прогнозы) включает и период до момента публикации квартального отчета. Однако, учитывая, что с момента релиза прошло десять дней, можно надеяться, что аналитики, которые хотят изменить рейтинг или таргет акций, уже сделали это.

В целом Уолл-стрит ожидает от DOCU 50-процентного ралли в следующие 12 месяцев, однако сильный разброс оценок снижает степень доверия к модели.

Ожидания участников рынка опционов

Я проанализировал ожидания трейдеров на середину (при помощи опционов на 17 июня 2022 года) и конец 2022 года (с использованием опционов с датой экспирации 20 января 2023 года).

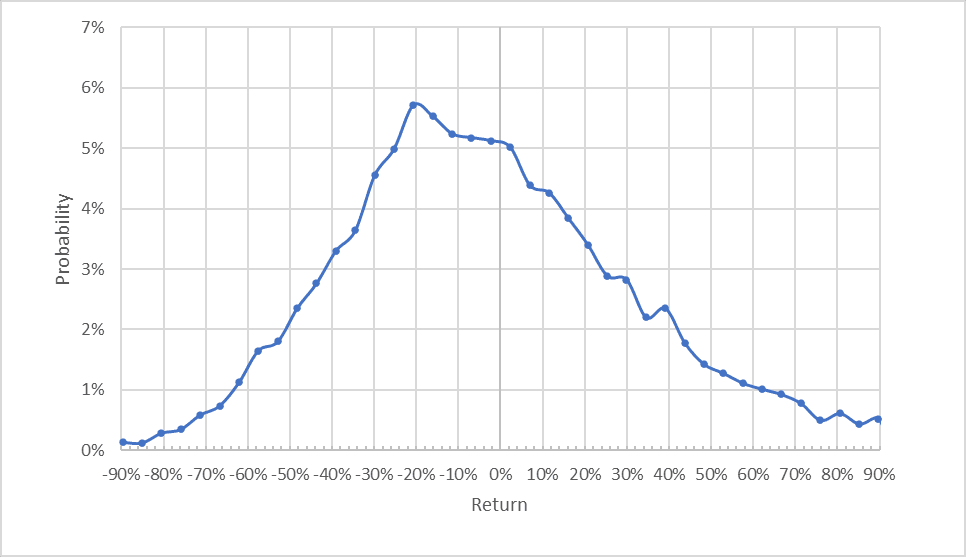

В стандартном виде прогноз выглядит как распределение вероятностей определенных ценовых движений (как положительных, так и отрицательных).

Данный расчет произведен на основе данных об опционах с платформы eTrade

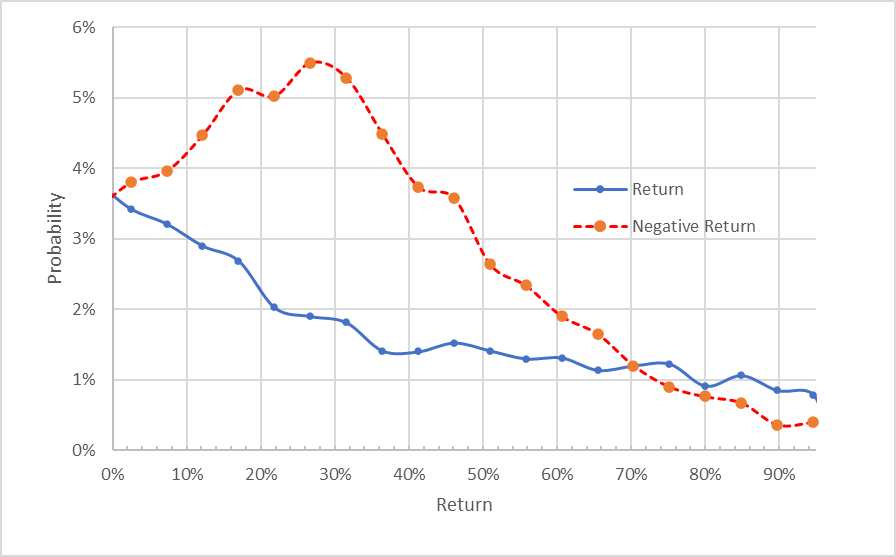

На графике можно заметить существенный перекос модели в сторону отрицательных исходов, при этом пиковая вероятность соответствует снижению на 20%. Годовая волатильность, рассчитанная на основе этого распределения, составляет 57%.

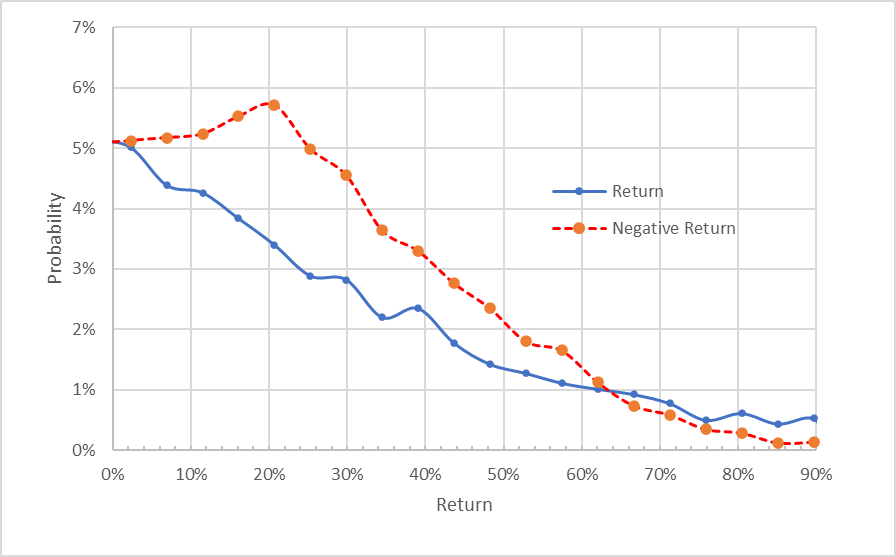

Чтобы упростить прямое сравнение вероятностей роста и падения акций, я нанесу их на положительную сторону оси “x”.

Асимметрия становится более очевидной, поскольку вероятность отрицательного исхода превышает вероятность аналогичного положительного исхода на протяжении практически всей кривой (пунктирная красная линия значительно выше сплошной синей линии). Однако стоит отметить тот факт, что на дальнем конце кривой (соответствующей самым масштабным изменениям стоимости) оценка скорее оптимистична.

Прогноз на 20 января 2023 года аналогичен прогнозу на середину 2022 года. Модель перекошена в сторону отрицательного исхода, пиковая вероятность соответствует снижению на 27%, а расчетная волатильность составляет 52%. Это явно «медвежий» прогноз. Как и ожидалось, столь ассиметричная модель демонстрирует преобладание позитивных оценок на дальнем конце кривой (хотя этот исход и крайне маловероятен).

Ожидания участников рынка в отношении DOCU согласуются с оценками ряда акций роста: существует высокая вероятность потерять деньги при низкой вероятности очень большой прибыли. Высокая асимметрия ожиданий характерна для акций, которые предпочитает Кэти Вуд. Я получил аналогичные результаты для Teladoc (NYSE:TDOC), Peloton (NASDAQ:PTON) и Zoom Video (NASDAQ:ZM).

Подведем итог

DOCU — пример активно растущей инновационной компании, которая извлекла огромную прибыль из пандемии COVID. Однако этот импульс, похоже, себя исчерпал.

В начале декабря рынок был шокирован прогнозами руководства на четвертый квартал, и акции рухнули. Эксперты с Уолл-стрит сохраняют оптимизм, хотя некоторые из них и снизили рейтинг и ценовые таргеты акций.

Благодаря начавшейся 2 декабря распродаже, 12-месячный целевой уровень сейчас расположен примерно на 50% выше текущей цены акций, тогда как участники рынка опционов в целом ожидают от DOCU снижения.

Наиболее вероятным исходом на июнь 2022 года считается снижение бумаг на 20%, а к январю 2023 года потери должны составить 27%. Стоит отметить сильный разброс оценок. Учитывая существенное расхождение в ожиданиях аналитиков и трейдеров, я занимаю компромиссную «нейтральную» позицию.