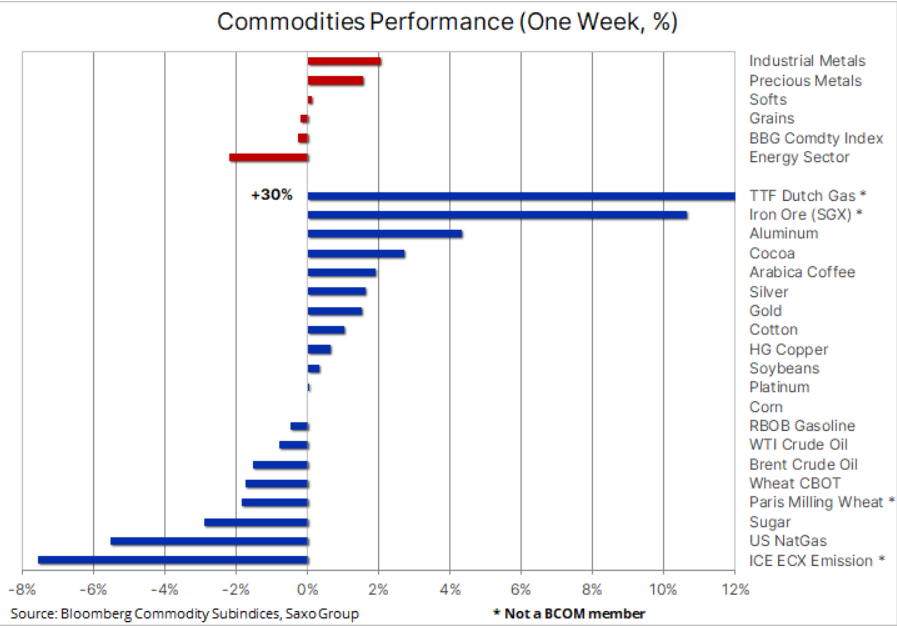

Сырьевые товары торговались по-разному в течение недели, на которой FOMC США выступил с ожидаемым «ястребиным» посланием, поскольку он активизировал усилия по борьбе с растущей инфляцией. Однако после того, как рынку была представлена перспектива трех повышений ставки в 2022 и 2023 годах, произошел резкий разворот настроений в отношении рисков, при этом евро и другие основные валюты опередили доллар США, что поддержало восстановление некоторых сырьевых товаров, которые находились под давлением в преддверии заседания FOMC.

Казначейские облигации США, являющиеся ключевым ориентиром для инвестиционных металлов, также продемонстрировали неожиданную реакцию после заседания FOMC. Всего на следующий день после «ястребиного» послания, дополненного новой серией более сильных прогнозов по экономике, инфляции и политике ФРС, доходность упала по всей кривой. Помимо ралли облегчения, вызванного более глубокими знаниями о планах центрального банка, реакция, скорее всего, также была поддержана продолжающимся и быстрым распространением омикрон-варианта коронавируса, который вызвал всплеск заболеваемости по всему миру.

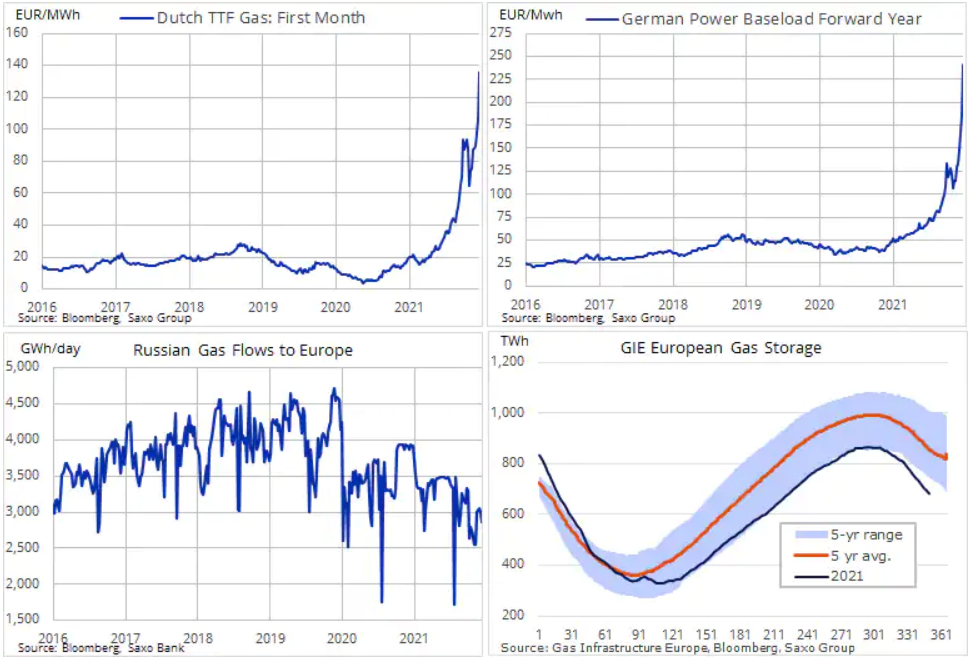

Несмотря на попутный ветер от ослабления доллара, рынок нефти торговался более вяло, а краткосрочные проблемы со спросом, связанные с омикрон-вариантом, поддержали Международное энергетическое агентство в его прогнозе избыточного предложения на рынке в первые месяцы 2022 года. Цены на природный газ продолжали расходиться: мягкая зимняя погода в США привела к снижению цен до уровней, обычно наблюдаемых в летние месяцы, в то время как в Европе идеальный шторм из благоприятных для цен событий помог поднять стоимость газа и электроэнергии до новых рекордных максимумов.

Результатом этих событий стала относительно нейтральная неделя для индекса Bloomberg Commodity Index, который отслеживает корзину основных сырьевых товаров, равномерно распределенных между энергоносителями, металлами и сельским хозяйством. Тем самым он закрепил свои очень высокие показатели за 2021 год, которые в настоящее время составляют 24%, что является самым сильным годовым скачком с 2001 года.

Драгоценные металлы получили импульс к росту после того, как заседание FOMC дало ожидаемый «ястребиный» крен политике регулятора. Оба металла находились под давлением после неожиданно «ястребиных» речей председателя ФРС Пауэлла и заместителя председателя Брейнард 22 ноября. Поскольку большинство объявленных действий было оценено еще до заседания, оба металла воспользовались возможностью отыграть часть своих недавних потерь. В условиях, когда 10-летняя реальная доходность вернулась на уровень ниже -1% до заседания FOMC, а доллар продемонстрировал самый большой откат с октября, золоту удалось прорваться выше 200-дневной скользящей средней – уровня, который оказывал сопротивление в преддверии заседания.

Однако, учитывая, что три раунда повышения ставок уже запланированы на 2022 и 2023 годы, а золото торгуется на уровнях, которые выглядят примерно на 0,25% недооценёнными по отношению к 10-летней реальной доходности, риск снижения должен быть ограничен, если только ФРС в ближайшие недели и месяцы не ужесточит риторику и не даст сигнал о более агрессивных темпах повышения ставок.

Источник: Saxo Group

Стоит также помнить, что рост процентных ставок, скорее всего, увеличит риски фондового рынка, при этом многие неприбыльные акции с высокими темпами роста могут подвергнуться переоценке. Кроме того, опасения по поводу сохраняющегося уровня государственного и частного долга, увеличение объема покупок центральных банков и снижение курса доллара после нескольких месяцев укрепления – все это потенциальные факторы, которые могут нивелировать негативное влияние роста доходности облигаций.

Прорвавшись выше уровня сопротивления, превратившегося в поддержку на отметке $1795, золото найдет поддержку со стороны краткосрочных импульсных покупателей, но, чтобы вновь обретенная сила не ограничилась этим, должны появиться более долгосрочные инвесторы. А пока что общие запасы акций в биржевых фондах, поддерживаемых слитками, не подают признаков роста. Возможно, это связано со временем года, когда рынок реагирует только на сильные инвестиционные проекты, а другие откладывает на январь.

Серебро также заслуживает некоторого внимания после того, как ему снова удалось найти поддержку, и с сентября покупатели четыре раза оказывались ниже $22, тем самым предотвращая вызов ключевой поддержке 2016 года на уровне $21,15. Действия на графике могут потенциально сигнализировать о том, что крупный минимум находится в процессе установления, но пока металл нуждается в поддержке со стороны золота и промышленных металлов, чтобы заставить его серьезно изменить направление движения.

Источник: Saxo Group

Промышленные металлы, как и драгоценные, получили импульс к росту после заседания FOMC. Благодаря этому была отбита еще одна попытка снижения: медь временно упала до двухмесячного минимума. Поддержку восстановлению оказали новости о том, что китайское производство алюминия в ноябре замедлилось из-за сохраняющихся ограничений на потребление энергии, что повысило спрос на запасы, хранящиеся на складах, контролируемых LME. В то же время медь получила поддержку после того, как одна из крупнейших шахт Перу начала сворачивать производство на фоне протестов населения, препятствующих добыче.

Начали поступать годовые прогнозы и ценовые прогнозы от крупных банков, занимающихся сырьевыми операциями, и если прогноз по энергетике и сельскому хозяйству в целом положительный, а по драгоценным металлам – отрицательный, в связи с ожиданиями повышения краткосрочных ставок в США и долгосрочной доходности, то прогноз по промышленным металлам неоднозначный. Хотя ожидается, что трансформация энергетики в сторону менее углеродоемкого будущего вызовет высокий и растущий спрос на многие ключевые металлы, перспективы Китая, где значительная часть спроса связана с сектором недвижимости, в настоящее время являются основной неизвестной, особенно если говорить о меди.

Принимая во внимание слабый потенциал новых поставок, мы считаем, что текущие макроэкономические факторы, вызванные замедлением роста китайского рынка недвижимости, начнут ослабевать в начале 2022 года, а поскольку запасы меди и алюминия уже на исходе, такое развитие событий может стать «спусковым крючком», который вернет цены к рекордным уровням, наблюдавшимся ранее в этом году, а в перспективе и выше. Многомесячное боковое движение цен сократило спекулятивную длину почти до нейтральной, что повышает перспективу возобновления покупок после улучшения технических перспектив.

Нефть снизилась в пятницу и торговалась с понижением по итогам недели, поскольку события, связанные с распространением омикрон-варианта, продолжают влиять на краткосрочные перспективы спроса. Ослабление доллара компенсируется ужесточением денежно-кредитной политики, что может еще больше смягчить прогноз роста на 2022 год. В то время как Европа борется с усугубляющимся энергетическим кризисом, более мягкая, чем обычно, погода в Азии привела к снижению спроса на топливные продукты, используемые для производства электроэнергии и отопления. В связи с туманными перспективами мы ожидаем, что в преддверии Нового года большая часть торгов будет определяться краткосрочными техническими торговыми стратегиями.

Поскольку Международное энергетическое агентство, а также ОПЕК прогнозируют равновесие на рынке в первые месяцы 2022 года, риск роста цен, возможно, был отложен, но не устранен. Мы по-прежнему придерживаемся долгосрочного «бычьего» взгляда на нефтяной рынок, поскольку ему предстоят годы вероятного недоинвестирования, когда нефтяные компании потеряют аппетит к крупным проектам, отчасти из-за неопределенного долгосрочного прогноза спроса на нефть, но также все больше из-за ограничений на кредитование, накладываемых на банки и инвесторов в связи с акцентом на ESG и «зеленые» преобразования.

Рынок газа и электроэнергии в ЕС вырос до нового рекордного уровня в четверг, а в пятницу сбавил обороты после того, как Газпром (MCX:GAZP) забронировал часть трубопроводных мощностей. До этого голландский газовый фьючерс TTF закрылся выше 140 евро/МВтч или 45 долларов США/ MMBtu, что более чем в девять раз превышает среднее долгосрочное значение. Немецкая электроэнергия торговалась более чем в шесть раз выше среднего долгосрочного значения на уровне 245 евро/МВтч.

Сочетание временной остановки французских атомных электростанций из-за неполадок в трубопроводах, ожидаемого похолодания на следующей неделе и слабых потоков из России продолжает снижать и без того низкие запасы. К этому добавляется давление со стороны США с целью применения санкций против России из-за Украины и заявление немецких регуляторов о том, что газопровод «Северный поток 2» может быть одобрен не ранее июля.

Рынок явно движим опасениями относительно февральской нехватки газа, и с учетом этого он будет продолжать уделять пристальное внимание краткосрочным погодным условиям, а также любым признакам увеличения поставок из России. Улучшение ситуации в обоих случаях может привести к резкой коррекции цен, поскольку текущие уровни убивают рост, повышают инфляцию и создают очаги топливной бедности по всей Европе.