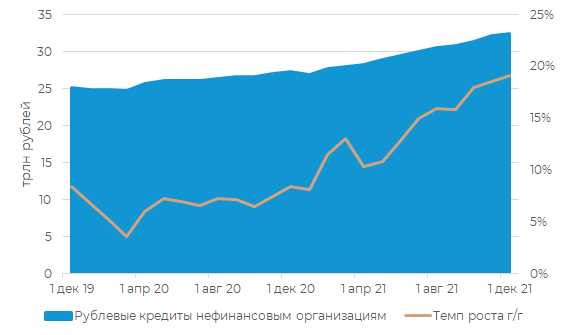

Банк России представил данные о динамике банковского сектора в ноябре 2021 г. Ежемесячные темпы роста корпоративного кредитования в рублях (около 77% всего корпоративного портфеля) продолжили замедляться после всплеска в сентябре. Однако в годовом выражении рублевые портфели банков продолжают ускоряться. В частности, после незначительного замедления в августе годовой темп роста портфелей нефинансовых организаций ускоряется уже третий месяц подряд. В ноябре портфель вырос на 19,2% (г/г), составив 32,5 трлн руб. С начала 2021 г. рост портфеля превысил 20% против 8,1% в 2020 г.

Годовые темпы роста рублевого кредитования населения (99,6% всех розничных ссуд) в последние месяцы уже не демонстрируют ускорения, но с июля остаются стабильно выше уровня в 24%. С начала 2021 г. рублевые кредиты населению выросли на 23,3% против 13,56% роста в 2020 г. Данных по ипотечному кредитованию за ноябрь пока нет, однако в своем обзоре ЦБ РФ отметил сохранение активного роста ипотеки.

Рост ставок поддерживает тенденцию притока рублевых вкладов. Так, объем срочных депозитов в рублях растет уже пятый месяц подряд, при этом в ноябре темп роста составил 1,2%, что стало рекордом с декабря 2019 г. Судя по всему, в ноябре часть средств на рублевые вклады пришла с валютных счетов. Так, объем средств населения на валютных депозитах сократился на 2,1% (максимум с марта 2020 г., когда на рынке воцарились панические настроения), а на счетах объем валютных средств снизился впервые с сентября 2020 г. и сократился сразу на 3,5%, что стало рекордным темпом с декабря 2018 г. В целом с валютных депозитов и счетов в ноябре ушло в совокупности 2,5 млрд долл. США – это чуть более 180 млрд руб. по среднему курсу за месяц. Рублевые депозиты населения пополнились в ноябре на сопоставимую сумму – 189 млрд руб.

Отметим, что пока ужесточение процентной политики ЦБ РФ заметно лишь в динамике рублевых вкладов населения, где с лета наблюдается стабильный приток средств. Темпы роста кредитования в годовом выражении остаются высокими и даже демонстрируют ускорение в отдельных направлениях. С одной стороны, ноябрьские данные не отражают декабрьское повышение ключевой ставки ЦБ РФ на 100 бп (до 8,5%), с другой стороны – замедлению годовых темпов кредитования в декабре будет мешать активный потребительский спрос в преддверии праздников.

Мы полагаем, что постепенное замедление годовых темпов роста корпоративного кредитования можно ожидать лишь в первом квартале 2022 г., что во многом будет обусловлено не только повышением ключевой ставки, но и эффектом базы (в первом квартале 2021 г. темпы роста рублевого портфеля нефинансовых организаций обосновались на двузначных уровнях – впервые с сентября 2019 г.). По этой же причине замедление годовых темпов роста розничных портфелей может произойти не раньше второго квартала (темпы роста кредитования населения находятся выше 20% с мая 2021 г.). Данные события (замедление темпов г/г) станут важными критериями при принятии решения ЦБ РФ об окончании цикла повышения ключевой ставки.