Специально для Investing.com.

Вот уже более четырех десятилетий я торгую сырьевыми товарами. Я занимал рискованные позиции почти по всем видам сырья, торгующимся на американских и зарубежных биржах. Однако я всегда избегал рынка пиломатериалов. Его отличительная особенность в том, что спрос или предложение могут неожиданно иссякнуть, оставив ваши позиции в подвешенном состоянии.

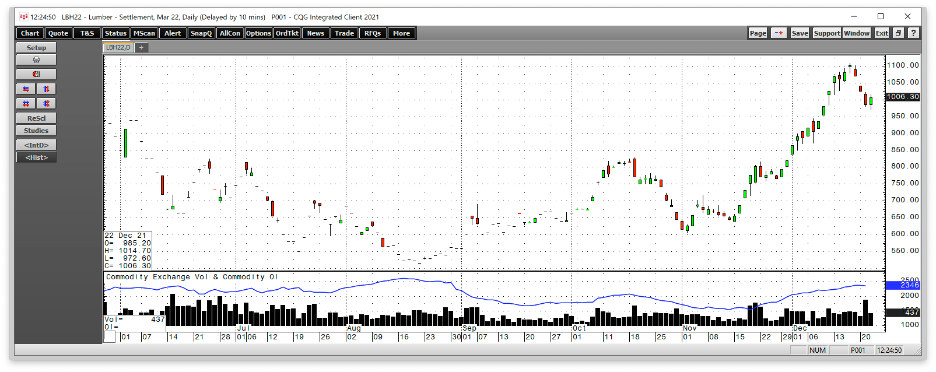

Но, хотя я сам и не торгую фьючерсами на пиломатериалы, я внимательно слежу за динамикой этого рынка, поскольку он хорошо демонстрирует направление многих других видов промышленного сырья. Мы наблюдали невероятное ралли к рекордному максимуму мая 2021 года и не менее агрессивную распродажу, в ходе которой к августу сырье потеряло две трети стоимости. Затем начался откат, который привел рынок к уровню прошлой недели более чем в 1000 долларов за тысячу досковых футов. Пиломатериалы посылают четкое сообщение, и игнорировать его очень рискованно.

Очень волатильный год

В начале 2020 года глобальная пандемия охватила планету и обрушила практически все рынки. Фьючерсы на пиломатериалы, например, упали до 251,50 доллара за тысячу досковых футов.

Источник: CQG

На графике можно проследить головокружительные взлеты и падения, которые пережил рынок с марта/апреля 2020 года. Сначала цена выросла более чем в 6,8 раза и в мае достигла рекордных 1711,20 долларов, а уже к августу опустилась до 448 долларов.

Но затем покупатели вернулись, и в середине декабря тысяча досковых футов стоила 1100 долларов. 22 декабря фьючерс торговался чуть более чем по 1000 долларов.

Пиломатериалы утерли нос экономистам

В начале года статистика начала отражать усиливающееся ценовое давление, но ФРС, эксперты и экономисты поспешили окрестить инфляцию «преходящим» явлением. Многие сослались на ситуацию на рынке пиломатериалов как на доказательство того, что инфляция вызвана перебоями в поставках и другими факторами, связанными с пандемией. При этом они избегали любых упоминаний крайне низкой ликвидности этого рынка.

На неликвидных рынках часто появляются гэпы, поскольку в периоды активных однонаправленных движений формируются области без отложенных ордеров. Именно поэтому цены могут проскальзывать к уровням, которые не поддаются логике, разуму и рациональному анализу. Пример с пиломатериалами с самого начала был небезупречным, но на нем удалось проверить гипотезу. Экономист Мохамед Эль-Эриан недавно сказал, что «решение назвать инфляцию преходящей, вероятно, было худшим решением в истории ФРС». В то же время использование неликвидного рынка пиломатериалов для подтверждения точки зрения, вероятно, было самым неквалифицированным подходом к вопросу.

Цены на пиломатериалы взлетели, в то время как экономисты, официальные лица ФРС и Минфина США продолжали использовать термин «преходящая инфляция». Они отказались от этого термина только после публикации ноябрьского ИПЦ.

Низкая ликвидность и высокая прогностическая ценность

Ликвидность — важный фактор, который следует рассматривать при торговле, инвестировании и анализе. Отсутствие достаточной ликвидности и стало причиной, по которой я избегаю рынка пиломатериалов.

Источник: CQG

По состоянию на 21 декабря общее количество длинных и коротких позиций на фьючерсном рынке пиломатериалов составляло 2346, а средний дневной объем торгов равнялся 500 контрактам. А вот как обстояли дела у ведущих сырьевых товаров на ту же дату:

- Нефть WTI: открытый интерес более чем в 1,89 миллиона контрактов при объеме торгов более чем в 800 000 контрактов;

- Золото: открытый интерес — более 500 000 контрактов, дневной объем торгов — более 150 000 контрактов;

- Медь: открытый интерес — более 170 000 контрактов, дневной объем торгов — более 50 000 контрактов;

- Природный газ: открытый интерес — более 1,14 миллиона контрактов, дневной объем торгов — более 300 000 контрактов;

- Кукуруза: открытый интерес — более 1,485 миллиона контрактов, дневной объем торгов — более 200 000 контрактов.

Как можно заметить, пиломатериалы не подходят трейдерам. Тем не менее, их ценовая динамика служит четким ориентиром, поскольку неликвидные рынки приходят в движение раньше других товаров. Однако они никогда не должны использоваться в качестве подтверждения макроэкономических гипотез; мы уже видели, к каким проблемам привели попытки списать инфляцию на временные факторы и выиграть время для проведения стимулирующей денежно-кредитной политики под прикрытием рынка пиломатериалов.

Три драйвера ралли пиломатериалов

Последний всплеск цен объясняется тремя факторами:

- Перспективы повышения ключевой ставки могут вызвать всплеск активности на рынке жилья в преддверии повышения ставок по ипотечным кредитам;

- Программа восстановления инфраструктуры США, вероятно, поддержит спрос на строительные материалы, включая пиломатериалы;

- Из-за низкой ликвидности в мае цены были слишком высокими, а в августе — слишком низкими. 22 декабря цена превышала 1000 долларов и была близка к середине годового диапазона, что отражает степень инфляционного давления. Затраты на производственные ресурсы, заработную плату и другие расходы оказывают повышательное давление на все сырьевые товары.

Стоимость пиломатериалов сейчас выглядит оправданной, но это не значит, что логика продолжит преобладать. Возможность иррациональных движений всегда остается угрозой для неликвидных рынков.

Пиломатериалы предупреждают о росте цен на прочие материалы

По иронии судьбы, неуклюжие отговорки ФРС и Минфина оказались обоюдоострым мечом. Восстановление цен на пиломатериалы является предзнаменованием того, что цены на сырьевые товары в ближайшее время не снизятся.

«Бычьи» рынки редко бывают прямолинейными. Сырьевые товары очень волатильны. Даже самый ликвидный фьючерс может пережить резкую коррекцию, что мы и наблюдали на примере нефти. В конце октября фьючерс NYMEX упал с уровней 2014 года в 85,41 доллара до недавнего минимума в 62,43 доллара, потеряв 26,9% за шесть коротких недель. Будьте осторожны, если экономисты начнут ссылаться на энергоносители как на доказательство того, что инфляция замедляется, поскольку сейчас традиционно слабый сезон для нефти.

Всегда внимательно изучайте неквалифицированные заявления, особенно когда они опираются на динамику сырьевых рынков. Откат пиломатериалов к середине годового диапазона является признаком того, что в 2022 году бычье ралли сырьевых рынков продолжится, чему способствует снижение покупательной способности фиатных валют.

Инфляция — непростой зверь. Текущий прогноз ФРС по ставке предполагает рост до 0,90% в 2022 году и 1,60% — в 2023 году, а значит при текущей инфляции в ближайшие годы реальная ставка останется отрицательной. Инфляция — лучший друг сырьевых товаров, а пиломатериалы говорят нам о том, что «поводок» в виде жесткой денежно-кредитной политики на нее еще не накинули.