- Costco — невероятно успешная и грамотно управляемая компания

- Активность компании в сегменте электронной коммерции обеспечила акционерам отличную прибыль

- Costco рассматривается скорее как технологическая фирма, чем как традиционный ритейлер

- Акции в настоящее время торгуются выше 12-месячного целевого уровня аналитиков с Уолл-стрит

- Оценки участников рынка опционов на середину 2022 года являются слегка оптимистичными, тогда как прогноз на весь предстоящий год — медвежий

Costco Wholesale (NASDAQ:COST) — сеть складов самообслуживания клубного типа и крупный ритейлер. Инвестиционная отдача бумаг компании за последние 12 месяцев составила 52,9%. Согласно опубликованному 9 декабря отчету за первый квартал 2022 финансового года, прибыль на акцию на 12,9% превзошла оценку аналитиков.

Компания из Висконсина в последние годы активно наращивала свое присутствие на рынке электронной коммерции, что является важным этапом в жизни традиционного ритейлера. Столь быстрое развитие в новом сегменте заставило инвесторов по-новому взглянуть на оценку компании. Учитывая огромный потенциал рост и положительный эффект масштаба онлайн-ритейла, рынок готов мириться с явно завышенным коэффициентом P/E. Чарли Мангер из Berkshire Hathaway (NYSE:BRKb) ожидает дальнейшего роста COST в качестве ведущего игрока сегмента онлайн-коммерции.

Источник: Investing.com

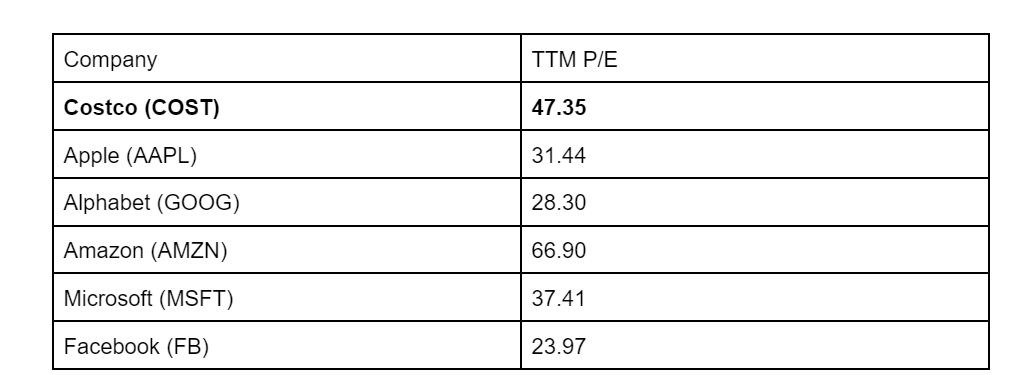

Однако тот факт, что руководство компании развивает ее в правильном направлении, не отменяет дороговизны акций. Скользящий 12-месячный коэффициент P/E в 47,35 значительно превышает аналогичные показатели Apple (NASDAQ:AAPL), Microsoft (NASDAQ:MSFT), Alphabet (NASDAQ:GOOGL; GOOG) и Meta Platforms (NASDAQ:FB).

В то же время коэффициент P/E для Amazon (NASDAQ:AMZN) составляет 66,9, а Walmart (NYSE:WMT) — 48,8, что сопоставимо с P/E Costco.

Источник: Investing.com

Однако инвесторы должны признать, что Costco не дотягивает до масштабов Amazon. Amazon — не обычный интернет-магазин. Его облачное подразделение Amazon Web Services (AWS) лидирует в сегменте хранения и анализа данных, являясь главным драйвером роста компании. Amazon также стоит за самым популярным стандартом для электронных книг и производит устройства Kindle для их чтения.

Нет сомнений в том, что COST — отличная компания, однако ее успехи не перевешивают дороговизну акций.

В последний раз я рассматривал COST в начале марта 2021 года, и тогда коэффициент P/E составлял 31,9, а бумаги торговались на 20% ниже максимумов 2020 года. Эксперты с Уолл-стрит выказывали оптимизм в отношении перспектив компании, а их 12-месячный ценовой таргет предполагал рост акций на 20%. При этом ожидания участников рынка опционов на начало 2021 года были нейтральными, а расчетная волатильность — низкой.

Тогда я присвоил COST «бычий» рейтинг. Шесть с половиной месяцев спустя я вернулся к анализу компании COST, и за этот период акции успели прибавить 41% и практически сравняться с 12-месячным целевым уровнем аналитиков с Уолл-стрит. Другими словами, перспективы роста уже были учтены в котировках, хотя рейтинг и оставался «бычьим».

Рыночный прогноз на январь 2022 года был оптимистичным, а оценка на июнь 2022 года сменилась на нейтральную. Я также изменил рейтинг COST на нейтральный (в основном из-за высокой рыночной оценки). В то время коэффициент P/E составлял 41. С моей сентябрьской публикации акции выросли еще на 23,7%.

Пара слов о важности мнения участников рынка опионов. Цена опциона представляет собой рыночную оценку вероятности того, что цена базового актива вырастет (в случае опционов колл) или упадет (опционы пут) относительно определенного уровня (цены страйк) на дату экспирации контракта. Анализируя цены колл и пут, можно получить вероятностную оценку динамики стоимости базового актива участниками рынка.

2021 год подходит к концу, и я решил пересчитать рыночный прогноз для COST на середину 2022 и начало 2023 года. По аналогии с предыдущими статьями, я сравню ожидания аналитиков и непосредственных участников рынка.

Оценки аналитиков

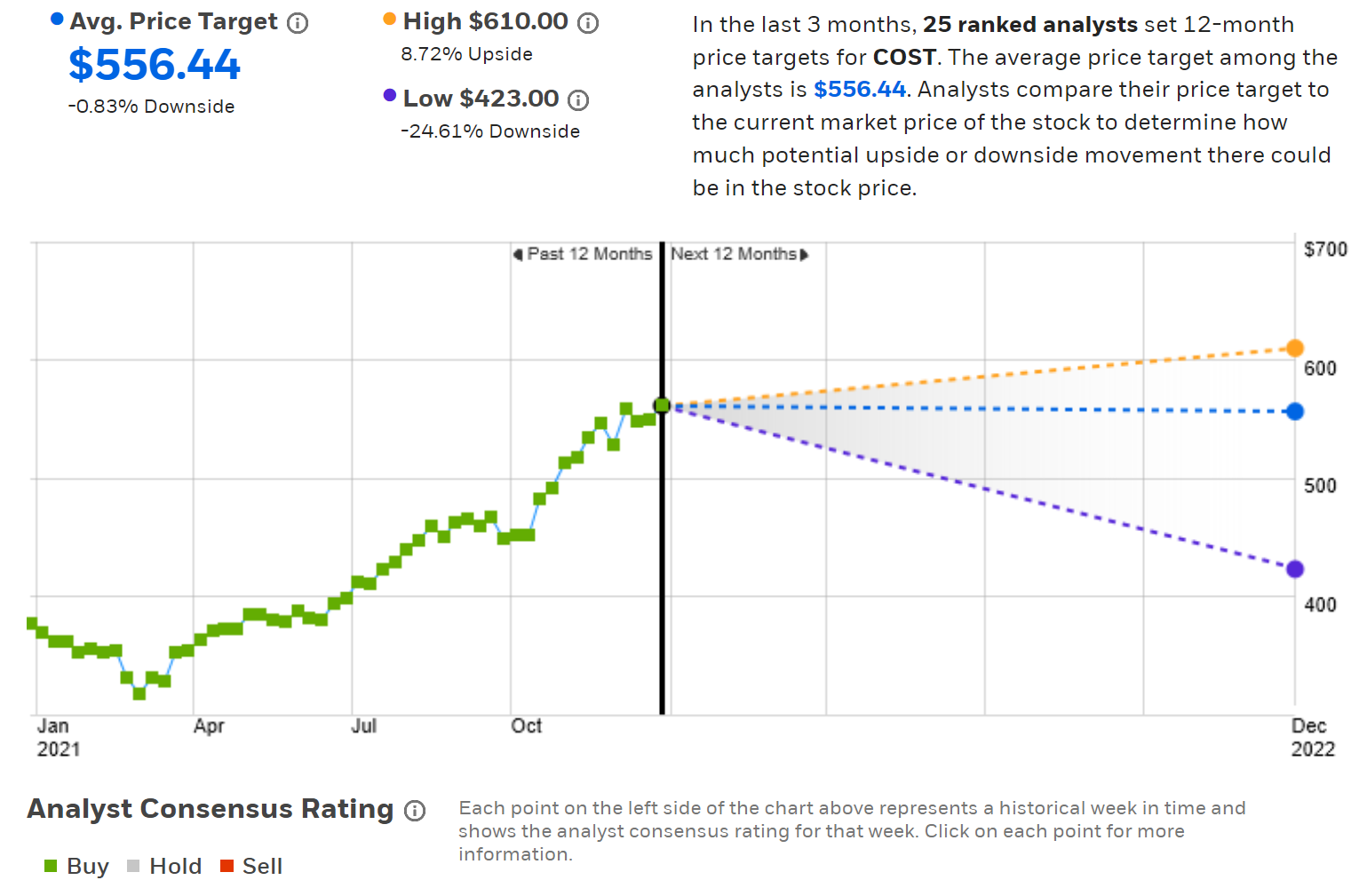

Торговая платформа eTrade публикует рейтинги и целевые уровни для акций COST от 25 аналитиков, которые озвучили свои мнения в течение последних 90 дней. Рейтинг бумаг остается «бычьим», однако их 12-месячный целевой уровень расположен на 0,82% ниже текущей цены. 19 из 25 экспертов рекомендуют «покупать», а оставшиеся 6 заняли нейтральную позицию.

Источник: E-Trade

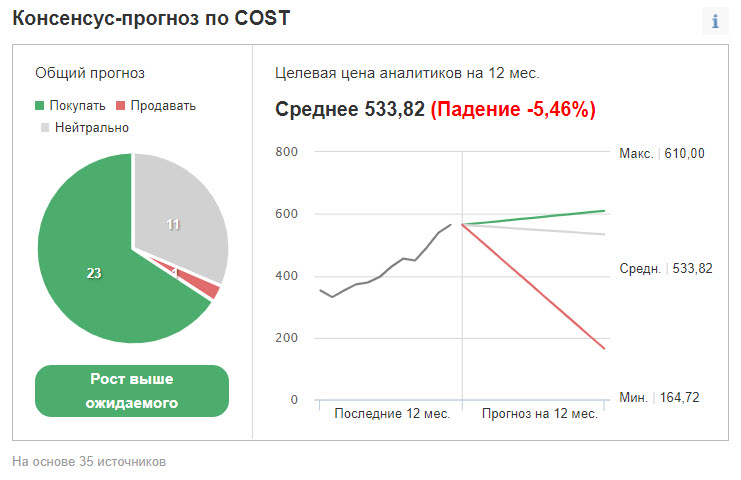

Investing.com предоставляет аналогичную информацию, базируясь на мнении 35 индивидуальных аналитиков. В целом они полагают, что COST будет торговаться «лучше рынка», а усредненный целевой уровень расположен на 4,9% ниже текущей цены.

Источник: Investing.com

Настроения двух групп респондентов в целом совпадают, а целевые уровни акций расположены ниже текущих отметок. Такая ситуация обычно возникает, когда аналитики оптимистично оценивают долгосрочные перспективы компании, даже несмотря на то, что ожидаемый прирост следующего года уже учтен в котировках.

Ожидания участников рынка опционов

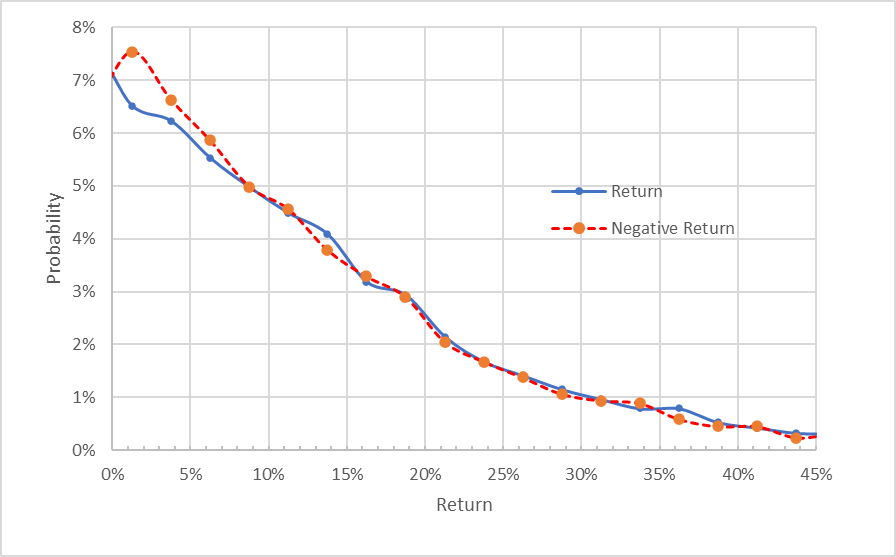

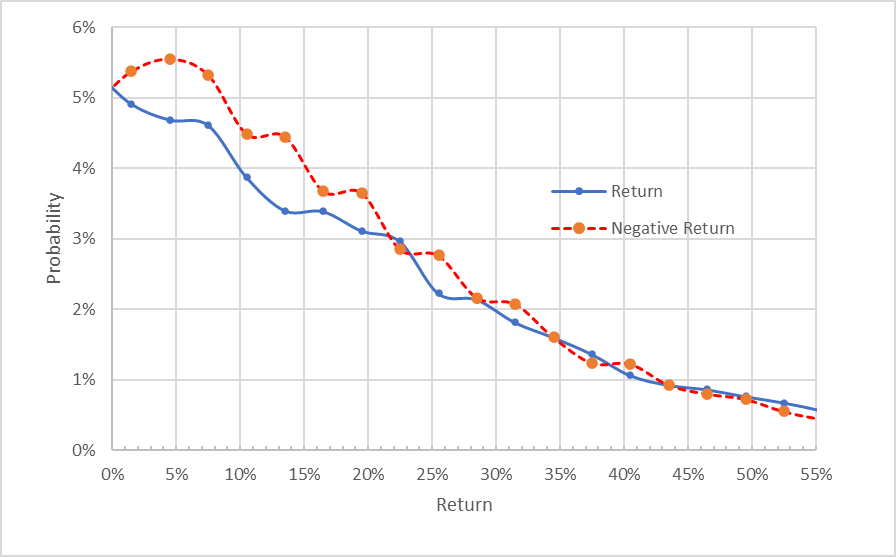

Я проанализировал ожидания трейдеров на следующие 5,7 (при помощи опционов на 17 июня 2022 года), а также 12,8 месяцев (с использованием опционов с датой экспирации 20 января 2023 года). Я выбрал эти две даты истечения, поскольку они наиболее близки к середине и концу 2022 года.

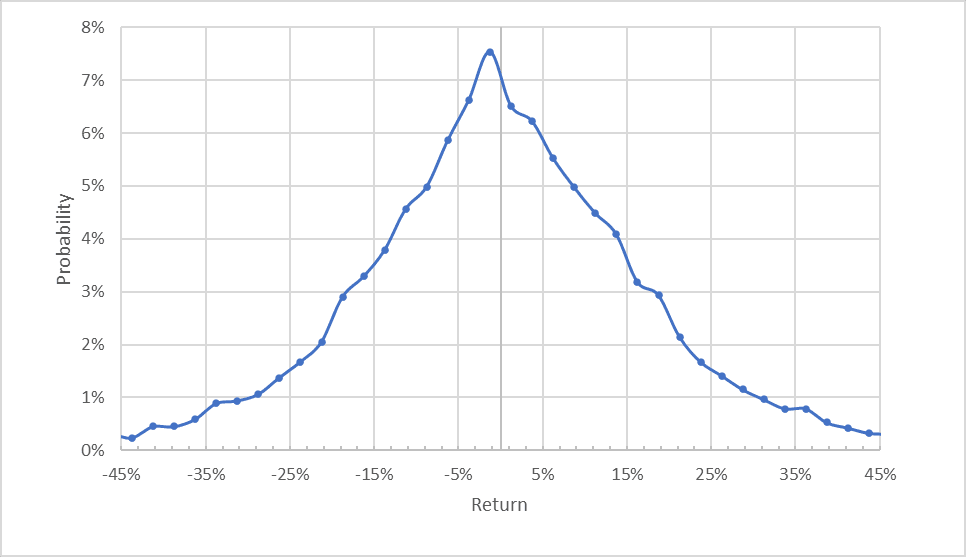

В стандартном виде прогноз выглядит как распределение вероятностей определенных ценовых движений (как положительных, так и отрицательных).

Данный расчет произведен на основе данных об опционах с платформы eTrade

Прогноз на середину 2022 года очень симметричен (т. е. вероятности положительных и отрицательных исходов в целом равны), хотя пиковая вероятность немного смещена в пользу отрицательного исхода. Годовая волатильность, рассчитанная на основе этого распределения, составляет 26,5%.

Чтобы упростить прямое сравнение вероятностей роста и падения акций, я нанесу их на положительную сторону оси “x”.

Как можно заметить, линии практически сливаются на протяжении всей кривой, за исключением пика, соответствующего снижению примерно на 1,5-2%. В сентябрьском анализе я рассчитал прогноз на ту же дату (17 июня 2022 года), и этот прогноз очень похож на тот.

В теории от рыночного прогноза можно ожидать преобладания негативных оценок, учитывая готовность инвесторов переплачивать за опционы пут в их желании ограничить убытки. Таким образом, симметричная фигура интерпретируется как слегка «бычья» (хотя она и менее оптимистична, чем сентябрьский прогноз).

Что касается ожиданий на начало 2023 года, которые отражены в ценах страйк опционов на 20 января 2023 года, то они смещаются к «медвежьей» стороне спектра (пунктирная красная линия заметно выше сплошной синей линии). Годовая волатильность, рассчитанная на основе этого распределения, составляет 27,3%, соответствует прогнозу на середину года. Принимая во внимание теоретический негативный уклон модели, я интерпретирую эту картину как нейтральную или слегка «медвежью».

Ожидания участников рынка на середину 2022 года немного «бычьи», однако к началу 2023 года оценки приобретают «медвежий» характер. При этом ожидаемая волатильность остается относительно низкой и в целом равна для обеих моделей.

Подведем итог

Costco отлично управляет своим бизнесом, что трансформируется в отличную прибыль для акционеров. Однако явно перекупленные акции делают картину не столь радужной.

Настроения экспертов с Уолл-стрит в целом оптимистичны, однако усредненный ценовой таргет акций расположен ниже их текущей цены. Ожидания участников рынка опционов на середину 2022 года слегка «бычьи», но прогноз на начало 2023 года — «медвежий». Ожидаемая степень волатильности остается умеренной.

Принимая во внимание текущую рыночную оценку, расположение цены акций относительно целевых уровней аналитиков и долгосрочные перспективы бумаг, я сохраняю «нейтральный» рейтинг по COST. Однако в ближайшем будущем акции могут продолжить укрепляться, учитывая положительный характер импульса.