У держателей длинных позиций по золоту нет никаких сомнений в способности драгоценного металла выступить инструментом хеджирования высокой инфляции, которая может сохраниться и в новом году.

После того, как доходность эталонных 10-летних гособлигаций достигла более чем двухлетнего максимума в 1,8% (хотя и немного снизилась с тех пор), золото вновь преодолело уровень поддержки в 1800 долларов за унцию. Устойчивость драгоценного металла удивила даже опытных обозревателей.

Любой, кто достаточно долго наблюдал за корреляцией доходности и золота, знает, насколько опасным может быть рост реальных процентных ставок для драгоценного металла.

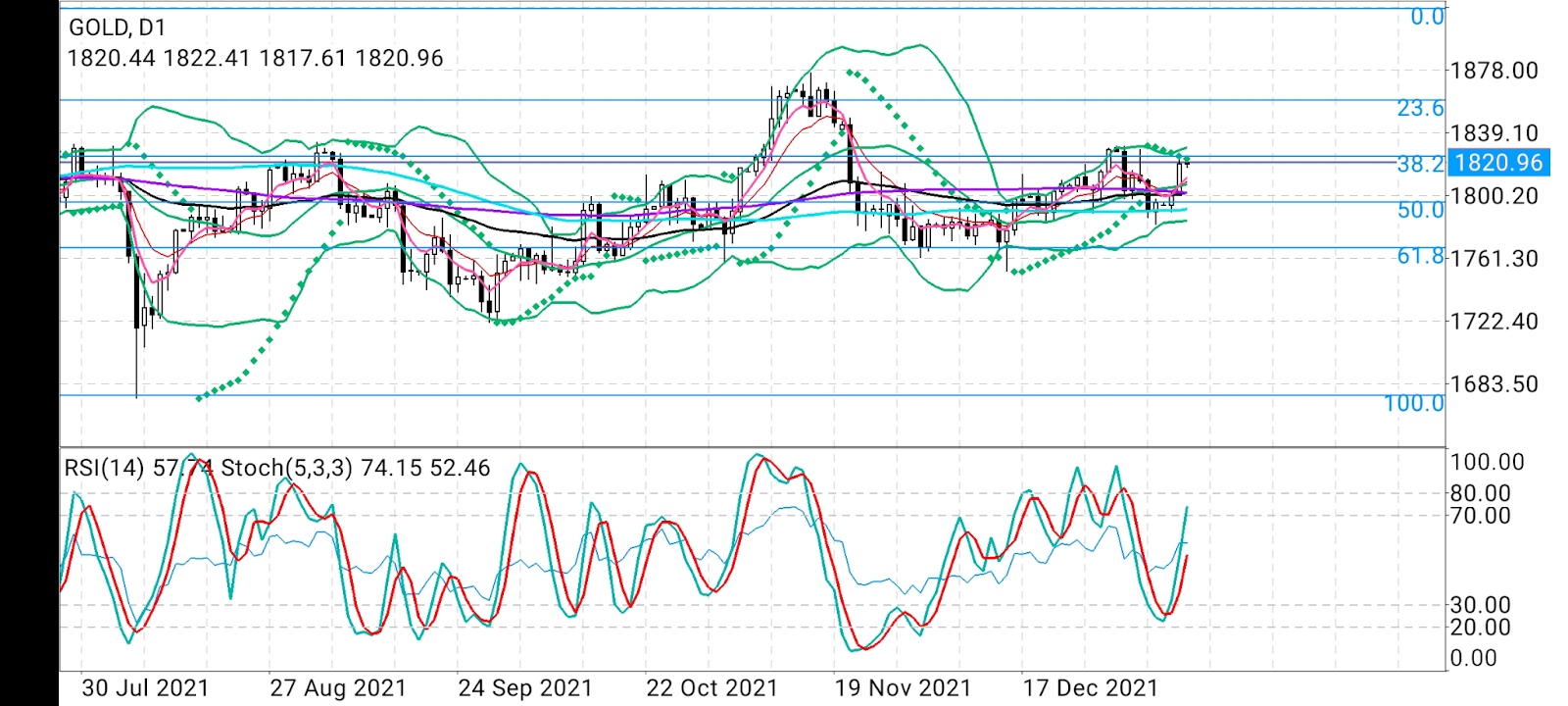

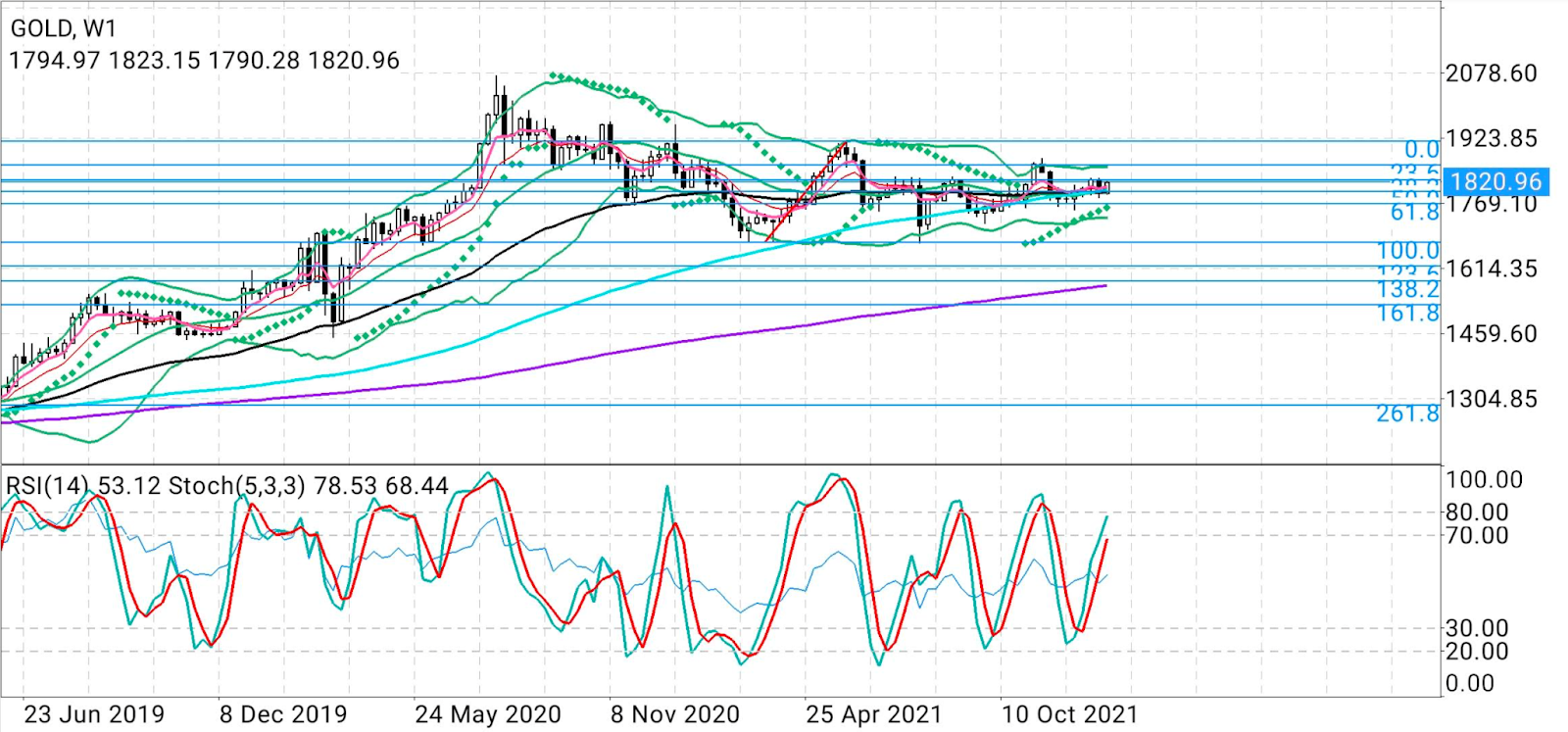

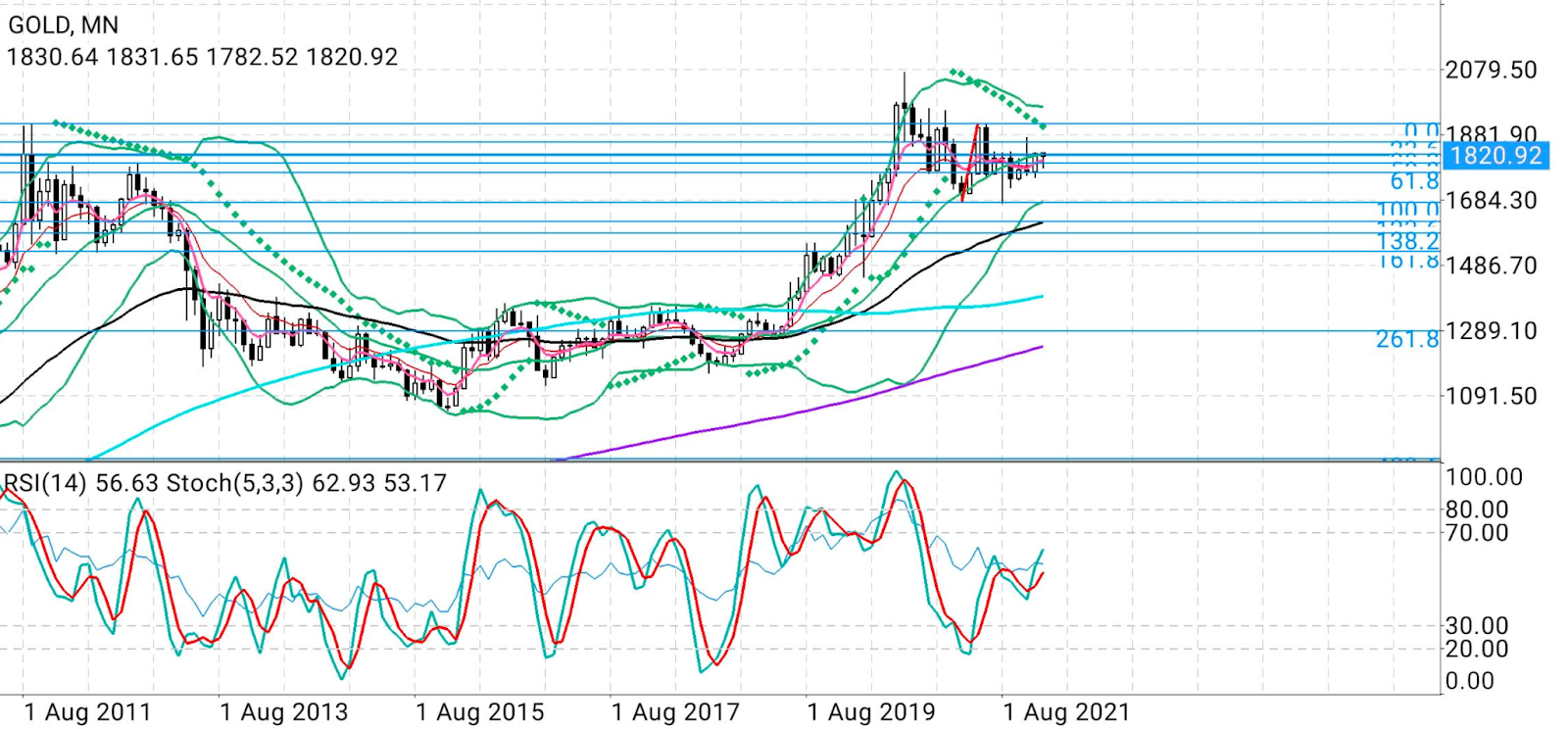

Графики предоставлены skcharting.com

Вторник оказался исключительным днем, поскольку председателю Федеральной резервной системы Джерому Пауэллу удалось вдохнуть спокойствие в финансовые рынки, подтвердив планы по повышению ставки в этом году (без указания сроков и темпов). Пауэлл вновь подтвердил ожидания трех раундов повышения, впервые озвученные ФРС в декабре, но это число может измениться в любой момент.

Для фондового рынка вторник стал первым полностью положительным днем более чем за неделю; доходность облигаций снизилась, а доллар упал, позволив золоту прибавить 1%.

Несмотря на успехи вторника, в первую неделю года рынок золота был крайне волатильным, поскольку металл постоянно колебался вокруг ключевого рубежа в 1800 долларов.

К моменту написания статьи февральский контракт нью-йоркской COMEX вырос на 1,7% за неделю, постепенно компенсируя потери минувшей недели (которые, кстати, стали крупнейшими с ноября).

И хотя на данном этапе практически невозможно сказать, сохранится ли восходящий импульс, два момента кажутся очевидными:

- «Быки» полны решимости заработать на безудержной инфляции, которая в этом году обрушится на США.

- Статус золота в качестве инструмента защиты от ценового давления укрепляется в преддверии сегодняшней публикации декабрьского индекса потребительских цен США. По сути, этот релиз отмечает начало календаря наблюдения за инфляцией в 2022 году.

Есть все основания полагать, что инфляция окажется выше ноябрьских 6,8% (которая и без того является пиковой за последние 40 лет). Опрошенные Investing.com аналитики ожидают роста показателя в годовом отношении до 7,1%.

Золото всегда считалось инструментом защиты от инфляции, однако в прошлом году ему несколько раз не удавалось оправдать этот статус, не в последнюю очередь из-за роста доходности и доллара в ожидании повышения ключевой ставки.

«Учитывая, что перспективы мартовского повышения процентной ставки в значительной степени учтены в котировках, в ходе предстоящих сессий золото может столкнуться с дополнительным спросом на фоне любых медвежьих коррекций», — пишет стратег рынка драгоценных металлов Анил Панчал в сообщении, опубликованном на портале FXStreet.

«Это значит, что доллар США пробьет вышеупомянутую поддержку вблизи 95,50 в ближайшие дни».

«При этом доллар может проверить на прочность отметку в 95, предоставляя золоту возможность протестировать уровень 1850 долларов».

«Прогнозы по золоту на этот год весьма неоднозначны, но большинство экономистов и аналитиков ожидают снижения цен, поскольку более высокие ставки и новые рекордные максимумы фондового рынка способны снизить спрос на драгоценный металл», — говорит аналитик онлайн-платформы OANDA Эд Мойя.

Однако он с иронией отмечает, что «чем дольше золото будет оставаться выше 1800 долларов, тем больше оно будет раздражать медведей».

Соглашаясь с мнением большинства, Мойя отметил отсутствие четких драйверов роста золота на этот год. Но он также не считает вероятным значительный рост ставок на дальнем конце кривой доходностей после того, как ФРС проведет пару раундов повышения ставки, и это может сыграть золоту на руку. Мойя поясняет:

«Несмотря на то, что перспективы экономики на этот год выглядят очень внушительно (прирост ВВП может превысить 4%), в следующем году рост может замедлиться до 2%, что делает ее уязвимой для широкого спектра рисков».

«ФРС ужесточает доступ к финансированию, и мы увидим очаги яростной борьбы, а риски инвертирования кривой доходностей будут нарастать».

Fitch Ratings ожидает от ФРС двух раундов повышения ставки в этом, и еще четырех — в следующем году.

Новости о повышении ставок почти всегда негативно сказываются на золоте; 2021 год металл завершил снижением на 3,6%, что стало первым падением за последние три года и самым резким обвалом с 2015 года.

Но такие аналитики, как Панчал из FXStreet и Мойя из OANDA, считают, что сохранение высокого ценового давления в США может позволить золоту замахнуться на рекордные максимумы 2020 года выше отметки в 2100 долларов; стоит отметить, что этот пик был достигнут на фоне опасений в отношении инфляции, когда США ответили на угрозу пандемии вливанием триллионов долларов в экономику.

В 2020 году ВВП упал на 3,5% из-за локдаунов и других проблем, вызванных с пандемией COVID-19. ФРС ожидает роста экономики на 5,5% в 2021 году и на 4% — в 2022 году. Однако проблемой для центрального банка остается 40-летний пик инфляции; из-за высоких требований к заработной плате и перебоев в цепочках поставок цены подскочили практически повсеместно.

Во вторник Пауэлл заявил Сенату, что дальнейшее превышение прогнозируемой инфляции может потребовать дополнительных раундов повышения ставки. По его словам:

«Экономика больше не требует чрезвычайно стимулирующей политики».

Тем не менее, «мы должны быть умеренными и гибкими в вопросе повышения ставок», — сказал он, сославшись на непостоянство динамики занятости (несмотря на то, что рынок труда достиг полной занятости с безработицей в 3,9%).

Но вернемся к перспективам рынка золота: даже если не принимать во внимание стремительный рост доходности облигаций, драгоценному металлу предстоит столкнуться с мощным сопротивлением в районе 1830 долларов.

Как отмечает главный технический стратег skcharting.com Сунил Кумар Диксит, за последние несколько месяцев золото несколько раз неудачно тестировало сопротивление на уровне 1830 долларов. Он отметил, что золото подверглось согласованным атакам «медведей» на касании отметки $1831 доллар, что привело к падению до $1782. Участники рынка выкупили просадку, что позволило золоту вернуться ко вчерашним 1820 долларам.

По словам Диксита, первым рубежом восходящего движения станет 38,2- процентный уровень Фибоначчи в 1825 долларов (который рассчитан для движения с минимума марта 2021 года в 1678 долларов до майских 1916 долларов).

За этим последует зона мощного сопротивления в 1830-1835 долларов.

«Золоту необходимо преодолеть диапазон 1830-1835 долларов, чтобы сохранить свой бычий импульс и проверить на прочность уровень Фибоначчи в 23,6% на отметке $1860», — отмечает Диксит.

Он сказал, что отчет по инфляции потребительских цен сам по себе может спровоцировать всплеск волатильности в боковом канале, подтолкнув цены к областям поддержки в лице 5-дневной экспоненциальной скользящей средней на уровне 1811 долларов, средней полосе Боллинджера на 1807 долларах и критически важному слиянию 200-дневной простой скользящей средней и 50-дневной экспоненциальной скользящей средней на уровне $1802.

«Позитивный характер стохастического индикатора на дневном, недельном и месячном таймфреймах со значениями в 72/52, 77/68, 62/53 соответственно, а также значения RSI в 52-56, допускают рост золота к 1860 долларам», — говорит Диксит.

Дисклеймер: Барани Кришнан приводит экономические показатели и мнения других аналитиков, иногда противоположные, чтобы представить разносторонний анализ рынка. Он не является держателем позиций по сырьевым товарам и ценным бумагам, рассмотренным в статье.