В 1970-х США создали систему нефтедолларов, обеспечив таким образом спрос на свою валюту. Логика заключается в том, что саудиты (как представители ОПЕК) в обмен на гарантии военной помощи, продажи оружия и других преференций обязуются продавать свою нефть исключительно за USD абсолютно всем.

За ними последовали импортеры энергоресурсов, у них возник спрос на доллары для покупки нефти, и они были вынуждены продавать свой экспорт тоже за доллары.

Так США стали алхимиками и одновременно с этим создали первую искусственную Голландскую болезнь - когда твоя сила/преимущество может начать играть против тебя.

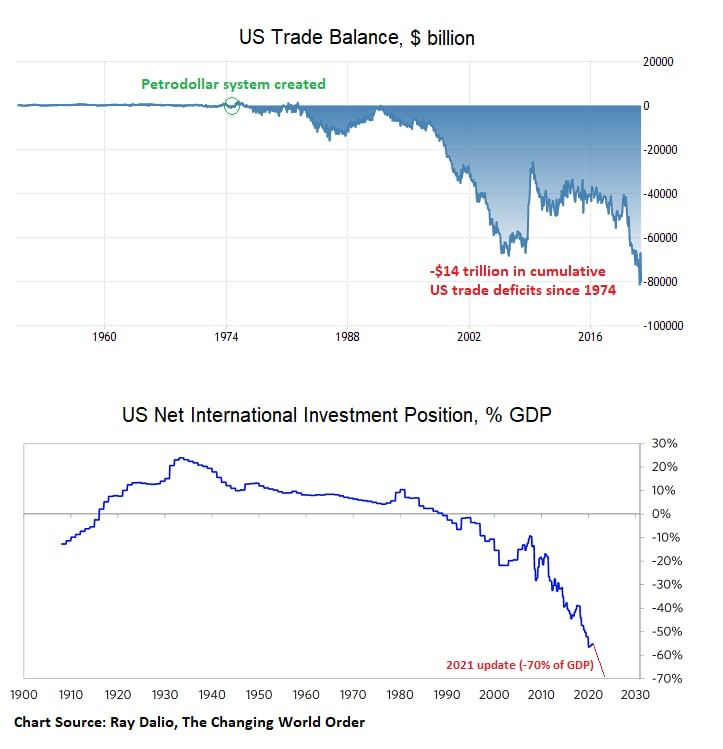

Огромный спрос на доллар с тех пор позволил США кумулятивно накопить $14 трлн торгового дефицита (верхний график).

Влив эти деньги в мировую экономику, США поддержали развитие производства за границей, ударив по своим "синим воротничкам".

Заработанные доллары Китай, Япония, Европа давали в долг и инвестировали обратно в активы США. Результат отчасти виден по доли иностранцев в американских акциях.

После Второй мировой это 1,7%.

Через тридцать лет в 70-х в период введения нефтедоллара 4%.

Еще через 30 лет в начале столетия 7%.

И сейчас 16%.

Аналогичную ситуацию показывает и чистая иностранная инвестиционная позиция США (нижний график). Если раньше США были главным кредитором для мира, то после введения системы нефтедоллара они стали главным заемщиком.

На сейчас американцы владеют $34 трлн активов за границей. А иностранцы владеют $50 трлн активов в США.

Если упростить, то США продают свой дорожающий капитал в обмен на дешёвые товары.

Также активно берет в долг и американское правительство.

Соотношение федерального долга (за исключением межправительственного) к ВВП:

- 2000 - 34%

- 2010 - 61%

- 2021 - 100%

Но, несмотря на активный рост долга, его обслуживание колеблется около 1,5% от ВВП начиная с 2000 года. Все благодаря стабильно и покорно падающим процентным ставкам.

И тут в экономику США приходит инфляция как в 80-х. Которая обрушивает рейтинги президента Штатов и его команды.

ФРС должен иметь возможность поднять ставки и поспособствовать удорожанию капитала в экономике, чтобы не допустить разворачивания инфляционной спирали.

Но инструментарий ФРС ограничен. Экономика не имеет возможности легко пережить высокие ставки. Если ставки по 10-летним правительственным облигациям вырастут на уровень начала столетия, то обслуживание только долга правительства вместо 1,5% ВВП достигнет около 5%!

➖И поэтому, невзирая на 7% инфляции никто и сам ФРС не ожидают ставку в этом году выше 1,5%.

Пока что инфляцию можно погасить решив проблему предложения. На сейчас главная задача ФРС не допустить бесконтрольного роста зарплат на фоне дефицита рабочих что запустит потребительскую инфляцию.

Возможно, именно кратковременная инфляция этому и поспособствует. Рост цен будет вымывать накопившиеся за период COVID сбережения американцев и вернет их обратно в рабочую силу, чем уравновесит рынок труда. Главное чтобы бизнес не начал активно повышать заработные платы. В прошлом году он терпел несмотря на дефицит и пустующие вакансии.

А тем временем скачок инфляции снизил долговое бремя США. Ведь высокая инфляция всегда на руку должникам.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

США не может позволить себе высокие процентные ставки

Опубликовано 20.01.2022, 10:51

США не может позволить себе высокие процентные ставки

Последние комментарии по инструменту

Загрузка следующей статьи…

Установите наши приложения

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

© 2007-2025 - Fusion Media Limited. Все права зарегистрированы. 18+