ЕЦБ не собирается противостоять глобальной тенденции.

Не мешай! По такому принципу нынче действует ЕЦБ. В попытке разогнать слабеющую на глазах инфляцию центробанки за последние 20 лет снизили ставки до нулевых уровней и расширили свои балансы до немыслимых ранее масштабов. Европейский регулятор был в авангарде. Его ставка по депозитам упала до -0,5%, а баланс вырос до €8,5 трлн, что в 4 раза больше, чем в 2015. Так зачем сокращать монетарные стимулы, если всплеск инфляции может быть временным явлением? Какой смысл противостоять глобальной тенденции, если она, наконец, позволила ЕЦБ достигнуть цели?

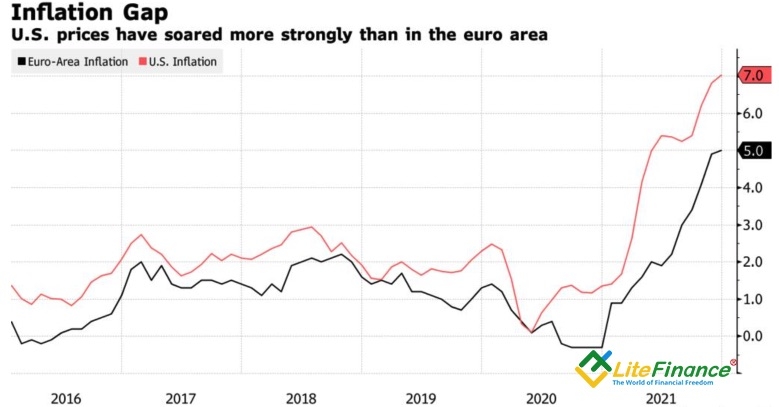

Когда Джанет Йеллен, экс-глава ФРС продолжает верить, что потребительские цены в США к концу года упадут до 2%, почему бы и Кристин Лагард не придерживаться аналогичной точки зрения? Тем более, что инфляция в Штатах растет быстрее, чем в еврозоне. Француженка отметила это различие, подчеркнув, что у Европейского центробанка есть все основания не действовать так быстро и безжалостно, как это намерен делать Федрезерв.

Динамика европейской и американской инфляции

Источник: Bloomberg

По словам Лагард, слишком быстрое повышение ставок может затормозить рост ВВП, а цикл восстановления экономики США опережает европейский. Вместе с тем, глава европейского регулятора отметила, что он уже начал реагировать и готов продолжить вносить коррективы в денежно-кредитную политику, если этого потребуют цифры, данные, факты.

Последняя фраза напоминает кость, брошенную «ястребам» Управляющего совета. Судя по протоколу декабрьского заседания ЕЦБ, они противились расширению старой программы покупки активов APP на €20 млрд в месяц с целью компенсировать воздействие на экономику экстренного QE, которое будет завершено в марте.

Таким образом, позиция Европейского центробанка понятна. Он не намерен повышать ставки в 2022, как это еще раз подчеркнул член Управляющего совета Пабло Эрнандес де Кос. Пусть такая позиция и противоречит сигналам срочного рынка, рассчитывающего на рост ставки по депозитам на 20 б.п. к концу текущего года, а также росту доходности европейских облигаций. Последнее, по мнению Кристин Лагард, является отражением уверенности инвесторов в силе экономики еврозоны.

На самом деле нужно вспомнить, что ЕЦБ и евро – проекты политические. Европейский регулятор делает то, чем не занимаются другие центробанки – поддерживает доходность долговых обязательств периферийных стран валютного блока на низком уровне. В обратном случае их правительства могут из него выйти, разрушив всю систему. Это особенно актуально в условиях стремительного роста объемов задолженности из-за пандемии.

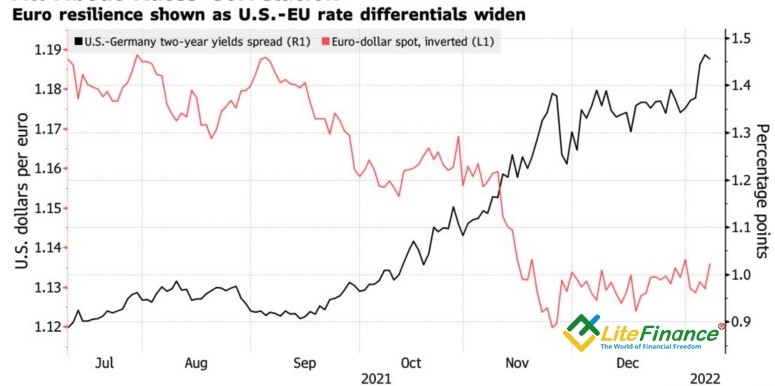

Политика ЕЦБ по поддержанию низких ставок по займам выливается в расширение дифференциала доходности американских и немецких бумаг из-за готовности ФРС действовать агрессивно. Это обстоятельство является веским аргументом в пользу сохранения нисходящего тренда по EUR/USD.

Динамика EUR/USD и дифференциала доходности облигаций США и Германии

Источник: Bloomberg

Таким образом, несмотря на лучший старт евро за последние 6 лет, откаты EUR/USD вверх следует продолжать использовать для продаж пары в направлении 1,127, 1,122 и ниже.

Дмитрий Демиденко для LiteFinance