Специально для Investing.com.

- «Бычий» тренд сохраняется

- Метавселенная — главный проект на повестке 2022 года

- Регуляторы держат FB и Цукерберга под прицелом

- FB и «клуб триллионеров»

- Ставки против FB — проигрышная тактика

При упоминании социальных сетей большинству из нас на ум сразу приходит компания Facebook, которая недавно была переименована в Meta Platforms (NASDAQ:FB). История компании насчитывает уже 18 лет. Инвесторы, купившие ее акции при IPO в мае 2012 года, заплатили тогда по $42,05 за бумагу, после чего в сентябре того года котировки обвалились до минимума $17,55, то есть акции потеряли больше половины своей стоимости.

Впрочем, 2021 год акции FB завершили на отметке $336,35 — в восемь раз выше цены IPO.

Facebook стал платформой номер один для пользователей, однако коммерческого успеха компания достигла за счет рекламной монетизации. Благодаря доступу к данным FB входит в число самых ценных технологических компаний мира. С другой стороны, это также создает немало проблем в плане регулирования и конфиденциальности.

На дворе 2022 год, и следующим ключевым проектом для FB стало построение метавселенной. Компания даже сменила название, чтобы оно отражало ее новую приоритетную цель, заключающуюся в том, чтобы стать лидером в сфере виртуальных 3D-миров, за которыми, по ее мнению, будущее социального взаимодействия.

«Бычий» тренд сохраняется

Если говорить о долгосрочной картине, в конце января 2022 года по акциям FB сохраняется «бычий» тренд.

Источник: Barchart

Со времени своего биржевого дебюта акции FB выросли с минимума $17,55 к максимуму $384,33 в сентябре 2021 года. По состоянию на 24 января бумаги торговались чуть ниже $309, то есть примерно на 20% ниже максимума 2021 года, но при этом более чем в 16 раз выше минимума 2012 года.

Источник: Yahoo Finance

Как видно на графике, компания превышала консенсус-прогнозы аналитиков по прибыли последние четыре квартала. Свои финансовые результаты за четвертый квартал 2021 года она представит в среду, 2 февраля, после закрытия регулярной торговой сессии, и текущий прогноз по прибыли на акцию составляет $3,84. FB собирает ценные пользовательские данные, и рекламодатели готовы немало платить за доступ к этой базе данных.

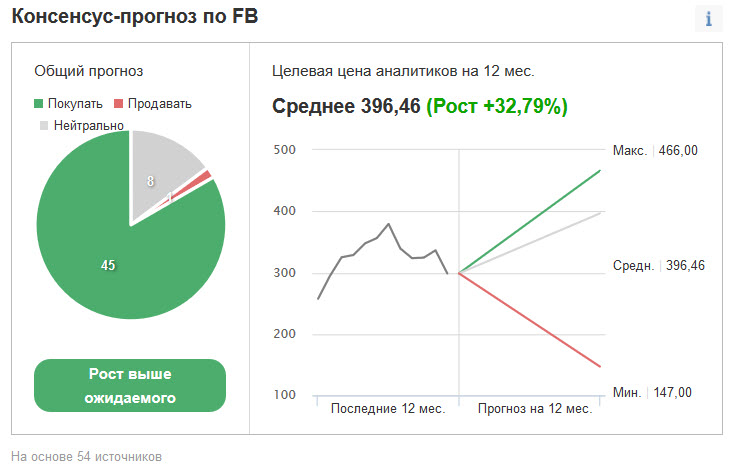

Согласно опросу 54 аналитиков, проведенному Investing.com, средняя целевая стоимость акций FB составляет $396,46, при этом прогнозы варьируются от $147 до $466. Средний таргет почти на 32% выше цены, по которой бумаги торговались 24 января.

Источник: Investing.com

Метавселенная — главный проект на повестке 2022 года

FB считает, что будущее — за метавселенной, и предпринимает необходимые шаги для того, чтобы стать лидером в сфере виртуальных 3D-миров. Основатель и главный исполнительный директор Марк Цукерберг, стремящийся превратить компанию в подобный коммуникационный хаб в рамках метавселенной, в конце 2021 года сменил ее название с Facebook на Meta Platforms.

Цукерберг делает ставку на метавселенную как на следующую фазу технологического развития социальных медиа. Помимо этого, FB также пытается прорваться на рынок невзаимозаменяемых коллекционных токенов, который оценивается в несколько миллиардов долларов и растет в 2022 году семимильными шагами.

Регуляторы держат FB и Цукерберга под прицелом

У FB и Цукерберга вот уже годами сохраняются трения с федеральными регуляторами. Когда компания пыталась выпустить свою криптовалюту Libra, Конгресс не хотел иметь с этим проектом ничего общего. Вот как недавно кратко изложил планы в отношении FB сенатор Ричард Блументал от штата Коннектикут:

«Грядут перемены. Это точно. Мы серьезно настроены действовать. Цукерберг должен понять, что он больше не сможет вмешиваться в нашу частную жизнь, продвигать токсичный контент и хищнически использовать детей и подростков. Конгресс предпримет меры».

Демократы и республиканцы в Конгрессе сейчас не соглашаются друг с другом почти никогда, однако если говорить о FB, то представители обеих партий сходятся во мнении, что эта компания разрослась так, что ее влияние и доступ к данным создают препятствия для конкуренции и вызывают другие негативные последствия.

Федеральный судья недавно разрешил Федеральной торговой комиссии подать иск против компании с требованием разделить ее бизнес после того, как FB попыталась добиться его отклонения. Генеральные прокуроры нескольких штатов проводят проверку в отношении Oculus, подразделения виртуальной реальности FB, на предмет возможных нарушений антимонопольного законодательства.

FB грозит ужесточение регулирования или даже более страшный сценарий — предложенное Конгрессом разделение компании. По мнению многих регуляторов и чиновников, Цукерберг и FB слишком много о себе возомнили.

FB и «клуб триллионеров»

Исходя из уровня $309 за акцию, рыночная капитализация FB сейчас составляет порядка $859 миллиардов. На максимуме конца 2021 года показатель перевалил за $1 триллион, и компания тогда попала в элитный «клуб триллионеров», в который входят Apple (NASDAQ:AAPL), Microsoft (NASDAQ:MSFT), Saudi Aramco (SE:2222), Amazon (NASDAQ:AMZN), Alphabet (NASDAQ:GOOGL; GOOG) и Tesla (NASDAQ:TSLA).

Большинство компаний с капитализацией выше 1 триллиона долларов относятся к технологическому сектору. Однако FB стоит особняком, поскольку она привлекает внимание американских и международных регуляторов ввиду того огромного влияния, которое оказывают на жизни людей социальные медиа.

Чем выше становится ее рыночная капитализация, тем сильнее желание регуляторов обуздать компанию. Во многих отношениях компании высоких технологий и социальных медиа вроде FB гораздо больше влияют на жизни людей, чем правительства, и именно в этом заключается коренная причина, по которой у Цукерберга возникли проблемы с властями.

При этом рекламодатели не могут игнорировать FB, поскольку компания сформировала для себя обширный потенциальный рынок за счет своих непревзойденных технологий в области данных и искусственного интеллекта.

Ставки против FB — проигрышная тактика

В трениях FB с правительством нет ничего нового. Вокруг компании уже не первый год сохраняются противоречия, однако ее прибыль и акции продолжают расти. Ставки против FB были проигрышной тактикой последнее десятилетие, несмотря на многочисленные пиар-ошибки компании, негативное освещение ее деятельности в СМИ и регулярные проверки властей и слушания в Конгрессе.

Даже если Вашингтон в итоге добьется своего, и компания будет разделена, ее оценка по методу суммы частей может оказаться даже более высокой.

Перспектива повышения процентных ставок оказывает давление на акции всех технологических компаний в начале 2022 года, и Meta Platforms не стала исключением. Однако будущее за технологиями, а метавселенная обладает огромным потенциалом с точки зрения генерирования прибыли.

Все откаты в акциях FB в последние годы были возможностями для покупки. В январе 2020 года бумаги выросли до нового рекордного максимума $224,20, после чего на фоне глобальной пандемии в марте 2020 года они упали до $137,10. На последнем максимуме от сентября 2021 года акции FB торговались в 2,8 раза выше минимума 2020 года.

Части FB по отдельности, возможно, будут стоить даже больше, чем вся компания целиком, если Вашингтон добьется ее разделения. Львиную долю дохода FB генерирует за счет рекламы. Ее технологии, вероятно, смогут адаптироваться к будущей регуляторной среде, какой бы она ни оказалась, поскольку программисты и разработчики FB всегда далеко впереди законодателей.

В начале 2022 года по акциям FB и других технологических компаний наблюдается резкая коррекция. Однако потенциал генерирования прибылей остается той ключевой причиной, по которой их акции быстро сформируют дно и возобновят рост.