Barrick Gold Corporation (NYSE:GOLD) — международная золотодобывающая компания, имеющая рудники и проекты по добыче в США, Канаде, Южной Америке, Австралии и Африке. Barrick Gold является одним из крупнейших в мире производителей золота и меди с доказанными запасами, одними из крупнейших в отрасли.

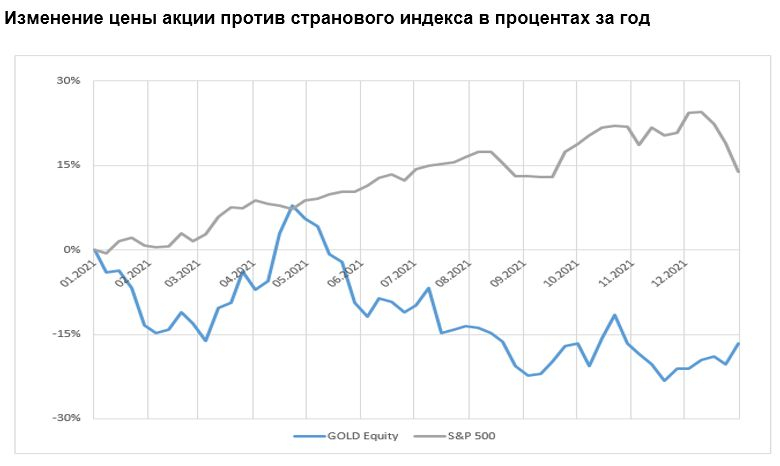

По итогам года акции компании существенно снизились. Одной из основных причин стало сокращение добычи, однако, по прогнозам руководства, она может вернуться к росту уже в начале 2023 года. Также инвесторы негативно восприняли то, что приоритетным направлением в распределении свободного денежного потока для компании стало приобретение новых месторождений, нежели возврат средств акционерам. То есть инвесторы сделали выбор в пользу моментального дохода, а не долгосрочной стабильности.

Золото теряет свою привлекательность, и спрос на него падает, когда реальные ставки (номинальные ставки за вычетом инфляции) становятся положительными. Несмотря на ожидания многократного повышения процентных ставок в США в этом году, вероятность того, что реальные ставки останутся в отрицательной зоне, очень высока, поэтому спрос на хеджирование от инфляции поддерживает привлекательность проверенной временем защиты — золота.

Продажи золота составляют примерно 95% выручки компании, остальная часть — это продажи меди. Ралли цен на медь будет стимулировать накопление наличных денег, при этом вклад от продажи меди в свободный денежный поток должен вырасти.

На фоне благоприятной коньюктуры для меди компания отказалась от продажи своего проекта Лумвана в Замбии, который ранее рассматривала для продажи. Более высокие цены на металлы и продолжающаяся продажа непрофильных активов могут увеличить свободный денежный поток Barrick Gold. Это может дать компании дополнительную финансовую гибкость для разработки новых месторождений или сделок слияний и поглощений.

В этом году планируется существенное увеличение добычи на совместном с Newmont предприятии в Неваде, пик роста добычи придется на следующий год, что окажет позитивное влияние на выручку.

Компания активно работает над сокращением затрат на производство золота и меди, что позволит повысить операционную прибыль.

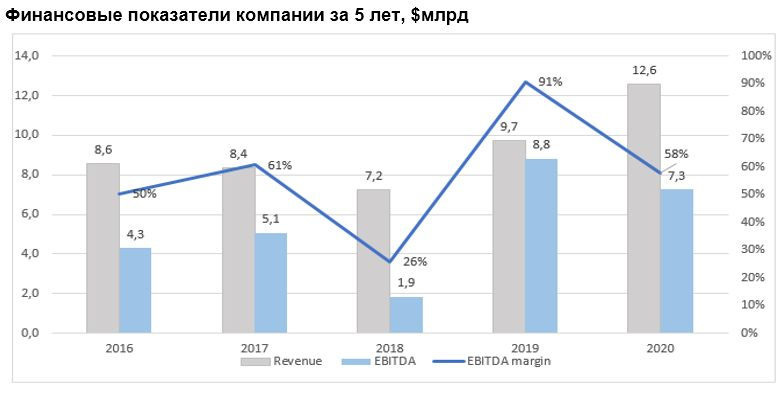

Если цены на золото сохранятся на текущих уровнях или пойдут вверх на фоне нестабильной геополитической ситуации, ожидания ужесточения ДКП и поднятия мировыми ЦБ процентных ставок, то компания имеет все шансы продемонстрировать улучшение балансовых показателей, которые уже сейчас выглядят стабильно.

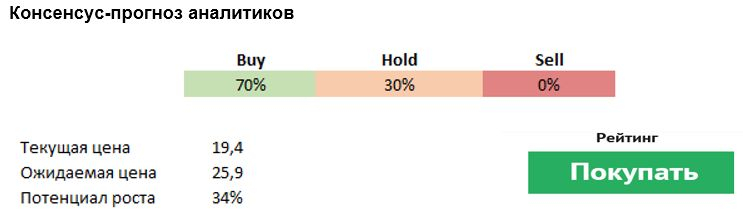

Основные оценочные мультипликаторы компании P/E, P/S, EV/Ebitda, P/B выглядят лучше аналогичных показателей конкурентов. У компании очень низкая долговая нагрузка и большой запас свободных денежных средств, которые она может направить на развитие, чтобы создать стабильные условия для будущей добычи. Компания платит высокие дивиденды в размере 4%, имеет возможность их повышения в будущем.

Риски

Агрессивные действия со стороны ФРС и более резкое повышение процентных ставок могут привести к тому, что реальные процентные ставки все-таки поднимутся выше нуля. Это может подорвать спрос на золото.

Евгений Шатов, управляющий партнер «Борселл»