ЕЦБ пожинает плоды политики ФРС

Инфляционный кот выпал из мешка. ФРС, безусловно, сама развязала этот мешок, перейдя к политике таргетирования средней инфляции и напичкав экономику колоссальными монетарными стимулами, но теперь этот кот гуляет по рынкам и континентам, подталкивая центробанки к ужесточению денежно-кредитной политики. В том числе ЕЦБ, для которого рекордный рост европейского CPI обещает бессонные ночи.

Потребительские цены в еврозоне в январе ускорились с 5% до 5,1%, обновив, таким образом исторический максимум. И пусть скромный прирост не вводит в заблуждение: эксперты Bloomberg ожидали замедления инфляции до 4,4%, основываясь на базовом эффекте, связанном со снижением налогов в Германии. В июле 2020 немецкое правительство опустило ставки НДС на 6 месяцев. В результате, начиная с июля 2021, цены являлись искусственно завышенными, а с января должны были снизиться. Реальность оказалась иной.

Динамика инфляции в еврозоне

Источник: Bloomberg.

Разгон европейской инфляции позволил срочным рынкам сигнализировать о повышении ставки по депозитам сразу на 30 б.п в 2022. При этом инвесторы рассчитывают, что первый акт монетарной рестрикции состоится уже в июле. Это противоречит как мнению экспертов Bloomberg, прогнозирующих, что это произойдет лишь во второй половине 2023, так и позиции ЕЦБ.

Кристин Лагард, безусловно, может сослаться на тот факт, что базовая инфляция и зарплаты в еврозоне растут не так быстро как в США или Британии, однако любые намеки, что текущая высокая инфляция задержится в гостях у валютного блока дольше, чем ожидалось, способны стать приятным «ястребиным» сюрпризом для «быков» по EURUSD. По сути ЕЦБ сам себя загнал в угол, придерживаясь мантры о скором формировании горба CPI. Если индикатор нарисует плато, придется искать пути, чтобы из этого угла выбираться.

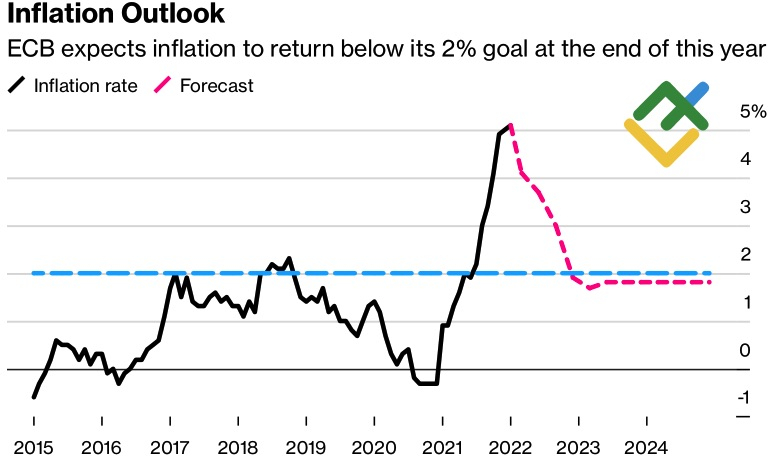

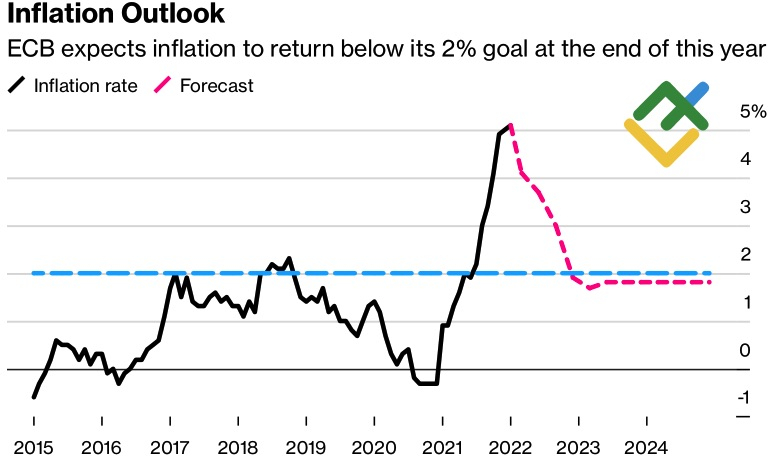

Динамика фактической и прогнозируемой инфляции в еврозоне

Источник: Bloomberg.

Риски ухода Европейского центробанка от «голубиной» риторики, вкупе с 4-хдневым ралли американских фондовых индексов, самым быстрым с ноября 2020, и страхами по поводу разочаровывающей статистики по рынку труда США стали главными драйверами ралли EURUSD на неделе к 4 февраля. Действительно, если ЕЦБ, вопреки своим словам, решит нормализовать денежно-кредитную политику в 2022, а в курсе доллара уже заложены 5 актов монетарной рестрикции ФРС, основной валютной паре будет сложно продолжить пике. По мнению 24 экспертов Reuters, для существенного роста индекса USD в 2022 требуется, чтобы рыночные ожидания будущего значения ставки по федеральным фондам подскочили еще на 62 б.п.

Гринбэк чувствует себя не в своей тарелке из-за того, что прирост занятости вне сельскохозяйственного сектора США в январе может оказаться отрицательным. Прогнозы экспертов Bloomberg варьируются от -400 тыс до +250 тыс, а снижение занятости в частном секторе от ADP на 300 тыс лишь подлило масла в огонь его распродаж. Пара EURUSD сумела протестировать важный уровень 1,132 и теперь ждет известий от ЕЦБ и Министерства труда США. Лишь падение евро ниже 1,127 позволит «медведям» рассчитывать на восстановления нисходящего тренда.

Дмитрий Демиденко для LiteFinance

Инфляционный кот выпал из мешка. ФРС, безусловно, сама развязала этот мешок, перейдя к политике таргетирования средней инфляции и напичкав экономику колоссальными монетарными стимулами, но теперь этот кот гуляет по рынкам и континентам, подталкивая центробанки к ужесточению денежно-кредитной политики. В том числе ЕЦБ, для которого рекордный рост европейского CPI обещает бессонные ночи.

Потребительские цены в еврозоне в январе ускорились с 5% до 5,1%, обновив, таким образом исторический максимум. И пусть скромный прирост не вводит в заблуждение: эксперты Bloomberg ожидали замедления инфляции до 4,4%, основываясь на базовом эффекте, связанном со снижением налогов в Германии. В июле 2020 немецкое правительство опустило ставки НДС на 6 месяцев. В результате, начиная с июля 2021, цены являлись искусственно завышенными, а с января должны были снизиться. Реальность оказалась иной.

Динамика инфляции в еврозоне

Источник: Bloomberg.

Разгон европейской инфляции позволил срочным рынкам сигнализировать о повышении ставки по депозитам сразу на 30 б.п в 2022. При этом инвесторы рассчитывают, что первый акт монетарной рестрикции состоится уже в июле. Это противоречит как мнению экспертов Bloomberg, прогнозирующих, что это произойдет лишь во второй половине 2023, так и позиции ЕЦБ.

Кристин Лагард, безусловно, может сослаться на тот факт, что базовая инфляция и зарплаты в еврозоне растут не так быстро как в США или Британии, однако любые намеки, что текущая высокая инфляция задержится в гостях у валютного блока дольше, чем ожидалось, способны стать приятным «ястребиным» сюрпризом для «быков» по EURUSD. По сути ЕЦБ сам себя загнал в угол, придерживаясь мантры о скором формировании горба CPI. Если индикатор нарисует плато, придется искать пути, чтобы из этого угла выбираться.

Динамика фактической и прогнозируемой инфляции в еврозоне

Источник: Bloomberg.

Риски ухода Европейского центробанка от «голубиной» риторики, вкупе с 4-хдневым ралли американских фондовых индексов, самым быстрым с ноября 2020, и страхами по поводу разочаровывающей статистики по рынку труда США стали главными драйверами ралли EURUSD на неделе к 4 февраля. Действительно, если ЕЦБ, вопреки своим словам, решит нормализовать денежно-кредитную политику в 2022, а в курсе доллара уже заложены 5 актов монетарной рестрикции ФРС, основной валютной паре будет сложно продолжить пике. По мнению 24 экспертов Reuters, для существенного роста индекса USD в 2022 требуется, чтобы рыночные ожидания будущего значения ставки по федеральным фондам подскочили еще на 62 б.п.

Гринбэк чувствует себя не в своей тарелке из-за того, что прирост занятости вне сельскохозяйственного сектора США в январе может оказаться отрицательным. Прогнозы экспертов Bloomberg варьируются от -400 тыс до +250 тыс, а снижение занятости в частном секторе от ADP на 300 тыс лишь подлило масла в огонь его распродаж. Пара EURUSD сумела протестировать важный уровень 1,132 и теперь ждет известий от ЕЦБ и Министерства труда США. Лишь падение евро ниже 1,127 позволит «медведям» рассчитывать на восстановления нисходящего тренда.

Дмитрий Демиденко для LiteFinance