Напугала ли Кристин Лагард «быков» по EUR/USD?

Кто не успел, тот опоздал. Когда долго решаешь, стоит ли догонять уходящий поезд, а потом бежишь за ним трусцой, рано или поздно придется ускориться. Рынки не особо поверили Кристин Лагард, заявившей, что любые изменения денежно-кредитной политики будут постепенными и зависимыми от данных. ЕЦБ сдвинулся с места 3 февраля, и любая попытка француженки загнать «ястребиного» джина обратно в бутылку будет воспринята с недоверием. С трусцы все равно придется переходить на спринт. И ФРС это уже продемонстрировала.

На своем первом с момента февральской встречи Управляющего совета выступлении Кристин Лагард попыталась сгладить свою недавнюю «ястребиную» риторику. И были причины. Доходность итальянских облигаций достигла максимального уровня с апреля 2020, а их спред с немецкими аналогами, ключевой показатель стресса на долговых рынках еврозоны, — самого пика с июля 2020.

Распродажам подверглись греческие, испанские и другие обязательства Старого света. Рынок облигаций приспосабливается к тому, что ЕЦБ прекратит покупки активов и перейдет к своему первому повышению ставок впервые за более чем 10-летие.

Динамика доходности европейских облигаций

Источник: Financial Times

Идея, что высокие затраты по займам подорвут восстановление экономики валютного блока, по-прежнему сидит в голове у ЕЦБ, поэтому попытка Кристин Лагард придержать коней выглядит уместной.

Француженка отметила, что центробанк не видит необходимости спешить с какими-либо преждевременными выводами. Даже не смотря на то, что европейская инфляция в 2022 вряд ли вернется к 2%. Ее стабилизация приведет к старту нормализации денежно-кредитной политики в виде сокращения QE. Глава ЕЦБ явно давала понять, что нормализация — это не ужесточение.

Ее пламенный спич, увы, не произвел на рынке особого впечатления. Да, доходность европейских облигаций несколько снизилась, но то же самое имело место на американском рынке долга, поэтому «быки» по EUR/USD сумели отразить очередную атаку своих противников.

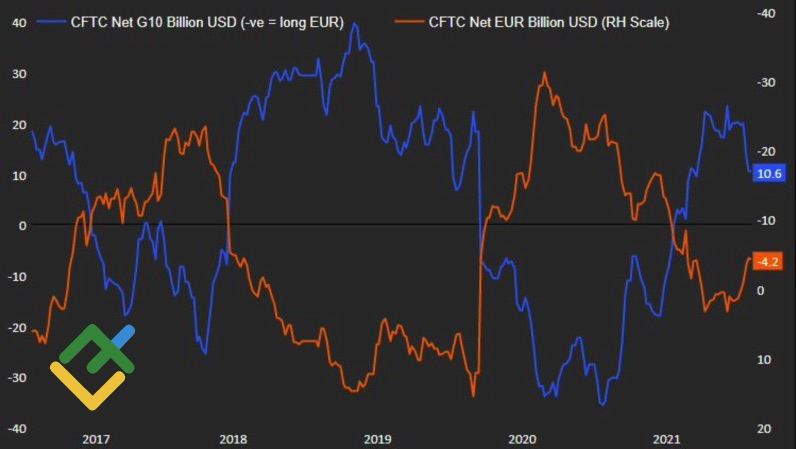

На Forex продолжают рассуждать о «ястребином» сдвиге ЕЦБ и о том, что возросшие за последние 6 недель спекулятивные нетто-лонги по евро по-прежнему далеки от своих экстремальных значений, имевших место в 2017, 2018 и 2020. Им есть куда расти, особенно если макростатистика по еврозоне улучшится.

Динамика спекулятивных позиций по евро и доллару США

Источник: Reuters

В этом отношении практически «голый» календарь недели к 11 февраля для единой европейской валюты не позволяет «быкам» по EUR/USD развернуться. В то время как «медведи», напротив, полны энтузиазма воспользоваться сильными данными по американской инфляции за январь. По прогнозам экспертов Bloomberg, она ускорится с 7% до 7,3%, что станет наиболее высоким значением показателя с начала 1982.

Что дальше? ЕЦБ, по словам Кристин Лагард, собирается начать с трусцы, а ФРС намерена взять с места в карьер, однако тот факт, что 5 актов монетарной рестрикции американского центробанка уже заложены в котировки долларовых пар, делает потенциал нисходящего движения EUR/USD ограниченным и дает основания покупать пару на отбое от поддержек на 1,14, 1,135 и 1,13.

Дмитрий Демиденко для LiteFinance