Примечание: завтра в 13:00 CET я проведу вебинар по ситуации на рынке FX. Зарегистрироваться можно здесь. На вебинаре я постараюсь рассказать о том, что движет рынком и как может складываться ситуация в ближайшие месяцы.

Доллар снижается: что лучше всего подходит для долларовых «медведей»? Рисковые настроения, которые могут продолжить стабилизацию, и события на рынке казначейских облигаций на фоне охлаждения цен на энергоносители будут оказывать сильное понижательное давление на доллар. Сильный аукцион по продаже 10-летних казначейских облигаций США сегодня, который удержит доходность на низком уровне, а также завтрашний январский индекс потребительских цен США, который не вызовет дальнейшего роста ожиданий по ставкам в США, также будут способствовать снижению американской валюты. Хотя, как я уже отмечал во вчерашнем материале, рынок, похоже, не получает много пользы от ожиданий действий со стороны ФРС после шокирующего отчета по занятости в США. Кроме того, если последние «бастионы» в вопросе необходимости ужесточения политики – ШНБ и Банк Японии (подробнее ниже в обсуждении графика USDJPY) – действительно падут, дальнейший рост доходности в США, даже вдоль всей кривой, не обязательно может поддержать доллар США. Пока что рынки активов избегают обвала. Кажется, что все чаще последней опорой доллара США является сильное снижение риск-настроений на рынках.

Европейские индикаторы риска. На первый взгляд, европейские рынки демонстрируют стабилизацию, но несколько индикаторов находятся в красной зоне, и я не готов полностью присоединиться к ожиданиям более высокой стоимости для евро, если ситуация не изменится. Прежде всего, это расширяющиеся спреды доходности между ядром и периферией, которые сразу же появились после заседания ЕЦБ. Особенно это касается Италии. ЕЦБ и/или политическому руководству ЕС необходимо опередить этот источник экзистенциального беспокойства, иначе снова возникнут проблемы, которые могут повторить опыт 2010–12 годов. Вторая проблема – растущее напряжение, проявляющееся в корпоративных кредитных спредах, которые быстро выросли до новых циклических максимумов во всех рейтингах корпоративного долга в Европе. Пока это не вызывает серьезного беспокойства, но за траекторией стоит понаблюдать.

Завтрашнее заседание Riksbank. Я подробно обсуждал завтрашнее заседание Риксбанка во вчерашнем материале. SEK укрепился со вчерашнего дня, вероятно, на фоне более яркого тона на фондовых рынках, поскольку эта валюта, как правило, чувствительна к риску.

Валюты стран Центральной и Восточной Европы укрепились благодаря росту евро, а центральный банк Польши, как и ожидалось, вчера ужесточил свою политику еще на 50 базисных пунктов, а позже сегодня будет представлено обновление, в котором будут даны дальнейшие указания со стороны главы регулятора Глапинского. Польша отказывается отвечать на политические обвинения ЕС или платить штрафы, так как они в настоящее время вычитаются из фискальных трансфертов. Курс EURPLN приближается к ключевой отметке 4,50, и перенос более чем на 300 базисных пунктов является довольно значительным.

График: USDJPY

Банку Японии предстоит принять важное решение, если мировая доходность продолжит расти. JGB (японские суверенные бонды) не избежали глобального давления на суверенный долг, а ключевой 10-летний JGB в последние дни приблизился на несколько базисных пунктов к пределу доходности в 0,25%, установленному Банком Японии в рамках политики контроля кривой доходности. Мы можем ожидать внезапного и резкого укрепления японской йены, если Банк Японии изменит целевой ориентир или полностью откажется от него. Или, если он удвоит свои обязательства по контролю доходности на фоне ее роста в других странах, давление на ситуацию будет поглощаться ослаблением японской йены, пока решимость регулятора в конечном итоге не будет сломлена. Иена уже настолько дешева, что трудно понять, почему Банк Японии не предпринимает никаких действий. Будем следить за ситуацией: следующее заседание Банка Японии назначено на 18 марта. Член Банка Японии Накамура фактически положительно отозвался о слабой японской йене и отметил, что повышение ставок не является необходимостью, если только зарплаты не будут расти.

Источник: Saxo Group

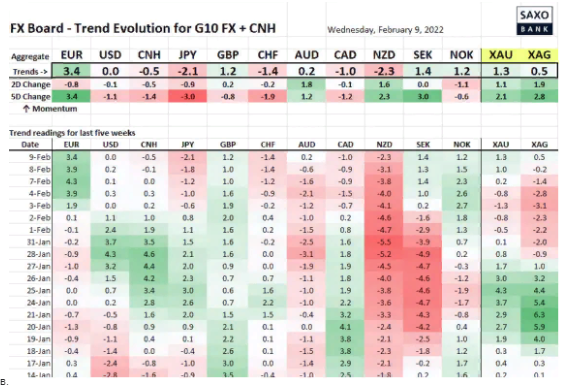

Таблица: Показатели силы и изменения трендов в валютах G10 и юане.

Сильный евро выделяется на фоне не слишком впечатляющих показателей, так как мы ожидаем потенциальных признаков усиления негативного направления доллара США. Рост золота может быть одним из таких признаков.

Источники: Bloomberg, Saxo Group

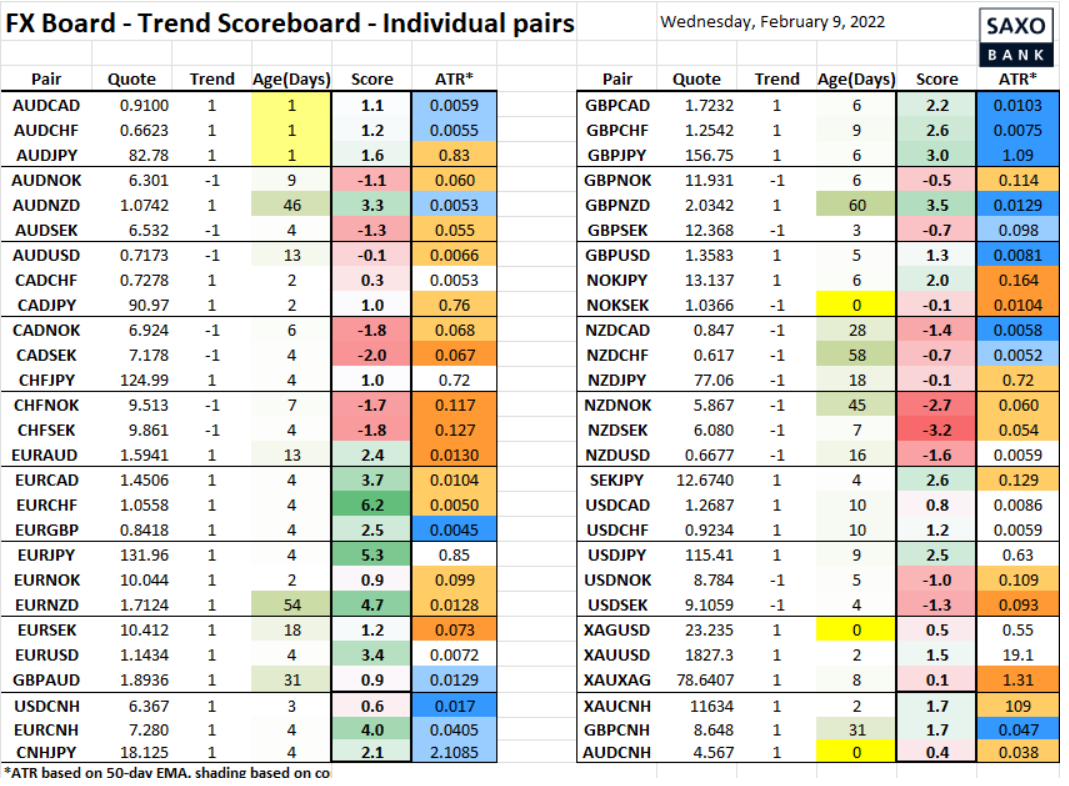

Таблица: Данные трендов

Немного не хватает новых событий, хотя AUD становится все более оживленным в кроссах и интересно, что будет происходить с парами SEK до конца этой недели. Также, как отмечалось выше, следим за USDJPY. В ближайшее время эта пара может пойти вверх.

Источники: Bloomberg, Saxo Group