Если после впечатляющих данных по американскому рынку труда порадует и инфляция, шансы на повышение ставки по федеральным фондам на 50 б.п. в марте возрастут. Как отреагирует EUR/USD на релиз данных по CPI?

Очередной штиль на Forex накануне бури. «Быки» по EUR/USD не смогли извлечь выгоды из ралли американских фондовых индексов и падения доходности трежерис. Ставки по немецким долгам на фоне роста страхов по поводу очередной политической ошибки ЕЦБ снижались быстрее, чем по американским. В результате основная валютная пара застыла в диапазоне 1,14-1,145 в ожидании релиза данных по инфляции в США. И нужно признать, что и евро, и доллару США есть отчего беспокоиться.

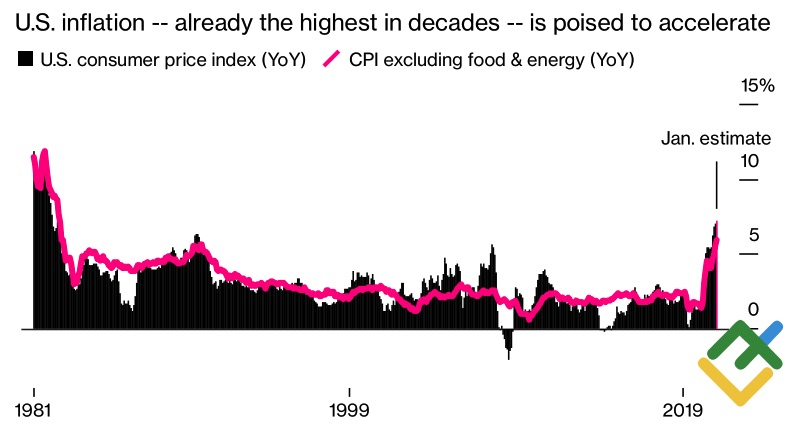

Согласно консенсус-прогнозу экспертов Bloomberg, потребительские цены в Штатах в январе ускорились с 7% до 7,2%, что является максимальной отметкой с начала 1982. Более высокие темпы роста CPI увеличат шансы повышения ставки по федеральным фондам сразу на 50 б.п. в марте. Ни Лоретта Местер, ни Рафаэль Бостик не захотели исключать такого шага центробанка, хотя глава ФРБ Кливленда и не находит для него веских оснований. Президент ФРБ Атланты отметил, что все будет зависеть от данных, что после впечатляющей статистики по рынку труда США еще больше усиливает значение январской инфляции.

Динамика американской инфляции

Источник: Bloomberg

Вместе с тем, и Местер, и Бостик считают, что потребительские цены в Штатах будут постепенно замедляться, реагируя на слухи о повышении ставки по федеральным фондам. Почему бы этому не случиться уже в январе? Рост CPI на 7% и менее — повод продать доллар США из-за опасений, что ФРС не будет настолько агрессивной, как в настоящее время предполагается. На мой взгляд, даже ускорение инфляции до 7,2% окажет гринбэку лишь временную поддержку. Уж слишком много позитива заложено в его цене.

В дальнейшем на судьбу EUR/USD будут оказывать влияние другие факторы. Такие, например, как перелив капитала и фундаментальная недооценка евро. Goldman Sachs отмечает, что с точки зрения паритета покупательной способности основная валютная пара должна торговаться на уровне 1,3. При этом резкое сокращение доли европейских облигаций с отрицательной доходностью будет способствовать притоку капитала в Старый свет со стороны тех управляющих активами, которым запрещено держать в портфелях бонды со ставками ниже нуля. Позволю себе согласиться с банком и добавлю, что более низкая доля технологических компаний в европейских фондовых индексах по сравнению с американскими откроет дверь для перелива капитала с Запада на Восток на фоне роста доходности глобального рынка долга.

Вместе с тем, наивно думать, что путь EUR/USD на север будет усеян розами. На дороге покупателям встретится немало шипов. Введение санкций США против России чревато разгоном инфляции и замедлением ВВП еврозоны, а страхи по поводу очередной политической ошибки ЕЦБ будут заставлять Кристин Лагард и ее коллег действовать крайне осмотрительно. Не наступить бы центробанку на те же грабли, что и в 2011, когда повышение ставок спровоцировало долговой кризис в валютном блоке.

Я продолжаю придерживаться мысли, что нисходящий тренд по EUR/USD сломан, однако прорыв поддержки на 1,14 чреват откатом а направлении 1,135 и 1,13, который имеет смысл использовать для покупок. Как, впрочем, и успешный штурм сопротивлений на 1,145-1,1455.

Дмитрий Демиденко для LiteFinance

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Доллар делает ставку на инфляцию

Последние комментарии по инструменту

Загрузка следующей статьи…

Установите наши приложения

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

© 2007-2025 - Fusion Media Limited. Все права зарегистрированы. 18+