В прошлой статье мы затронули корреляцию ключевой ставки с чистыми процентными доходами российских банков и выявили неоднозначную отрицательную корреляцию с 2015 по 2021 год. В этой статье мы углубимся в исследование и на более длинном горизонте:

- рассмотрим корреляцию чистой процентной маржи (ЧПМ) глобальных банков с циклом движения ставок;

- обратимся к динамике ЧПМ российских банков и ключевой ставки с 2007-го года;

- сделаем вывод о ЧПМ в 2022 году, исходя из истории.

Что такое чистая процентная маржа?

Чистая процентная маржа — это показатель, который является одним из индикаторов прибыльности банка. Он показывает, сколько банк зарабатывает с кредитов и сколько тратит на депозиты по отношению к займам.

К примеру, общие займы банка составили 100 млн руб., доход с кредитов 10 млн руб. и расходы по депозитам 5 млн руб. Чистая процентная маржа = (10-5)/100 = 5%.

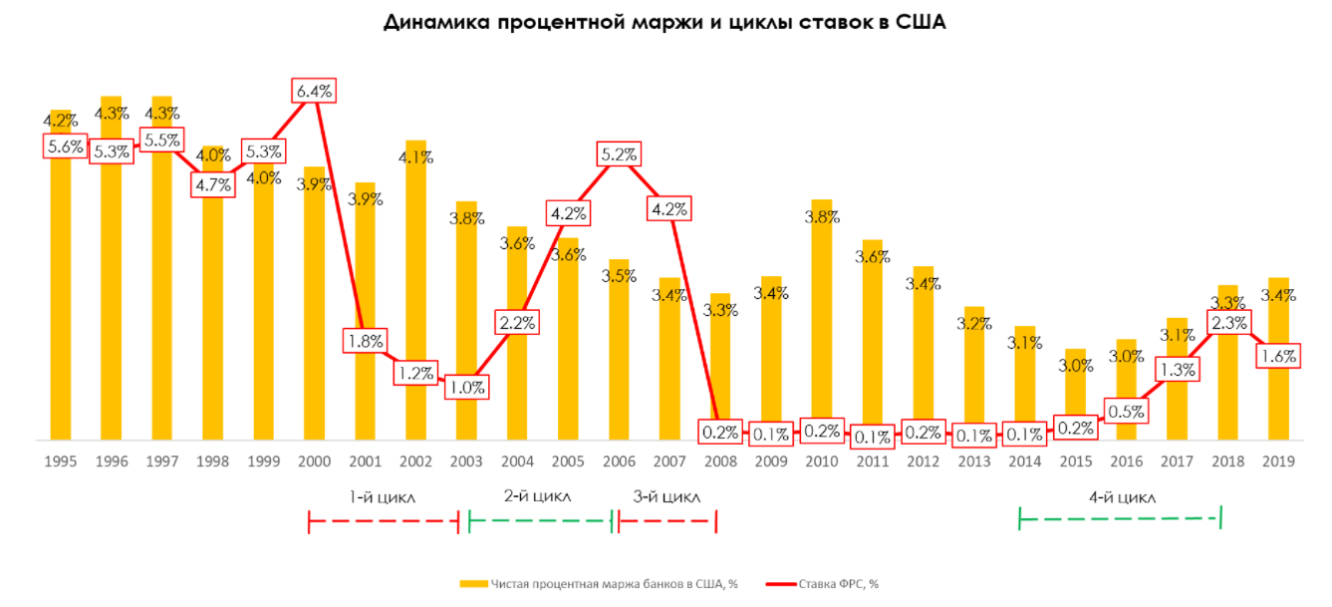

Циклы ставок и чистая процентная маржа банков США

Поскольку экономика двигается циклами, то для ее регулирования центральные банки используют ключевые ставки. В моменты бурного роста и разгона инфляции регуляторы обычно проводят сдерживающую денежно-кредитную политику путем повышения ставок. В моменты низкой деловой активности центральные банки снижают ставку, делая деньги дешевле (финансирование компаний становится дешевле, так как ставка на кредиты снижается).

Рассмотрев историю за 24 года, мы отметили 4 основных цикла изменения ставок и проанализировали среднюю процентную маржу банков США. Цикл повышения обозначен зелеными границами под графиком, снижения — красным.

- Снижение ставки с 6.4% до 1.0% с 2000 по 2003 гг. на фоне доткомовского пузыря. Процентная маржа демонстрирует тренд на снижение, но с выбросом в 2002 году.

- Повышение ставки с 1.0% до 5.2% с 2003 по 2006 гг. Падение процентной маржи на всем периоде.

- Резкое снижение ставки с 5.2% до 0.2% с 2006 до 2008 гг. на фоне финансового кризиса. Падение процентной маржи с 2006 по 2008 гг., за которым последовал рост до 2010 г.

- Повышение ставки с 0.1% до 2.3% с 2014 по 2018 гг. Рост процентной маржи.

Выводы по банкам США

• С 1995 года по общей картине наблюдаем четкий тренд на снижение чистой процентной маржи. Падение с пиковых значений составляет 0.9 п.п.

• За исключением 2-го цикла чистая процентная маржа следует динамике процентных ставок. Но однозначно трудно судить из-за частых выбросов и обратных движений после циклов (прим. С 2006 по 2010).

• Чистая процентная маржа двигается с лагом в 1-4 года по отношению к динамике ключевой ставки.

• Изменение ЧПМ в несколько раз медленнее.

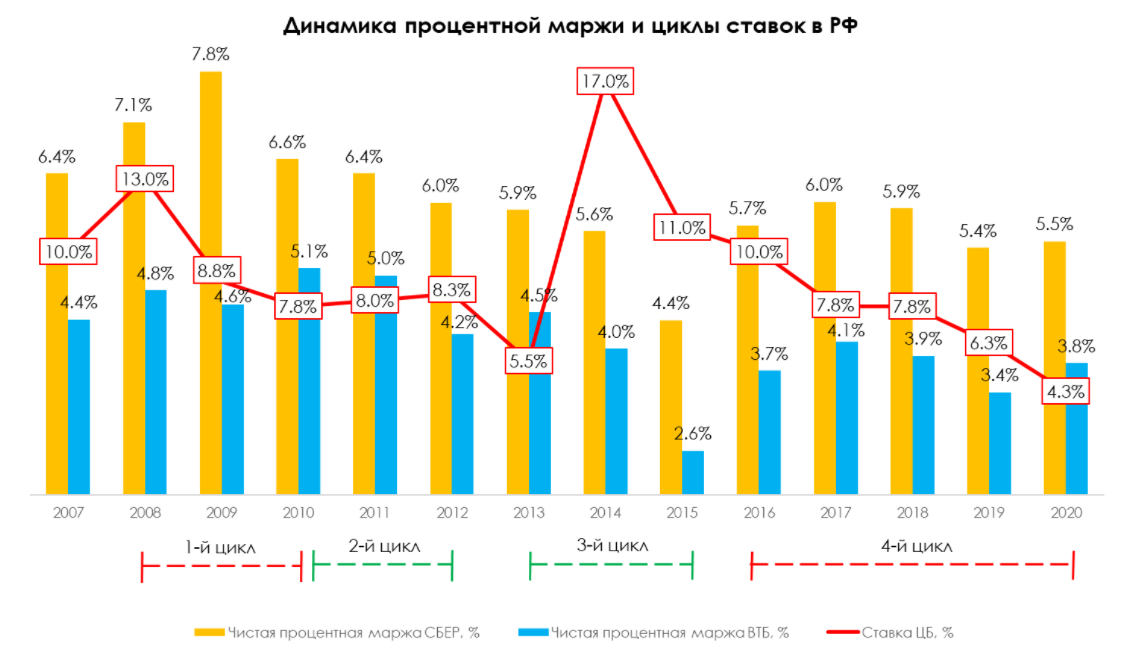

Циклы ставок и чистая процентная маржа основных банков РФ

Из-за геополитических рисков в России повышение ставок более волатильно, что связано с ростом расходов по депозитам. Поэтому выделить циклы сложнее, чем в развитых странах, но мы отметили несколько заметных трендов.

- Снижение ставки с 13.0% до 7.8% с 2008 по 2010 гг. Падение процентной маржи Сбера (MCX:SBER) и рост в ВТБ (MCX:VTBR).

- Повышение ставки с 7.8% до 8.3% с 2010 по 2012 гг. Падение процентной маржи для двух банков.

- Резкое повышение ставки с 5.5% до 17.0% с 2013 до 2014 гг. на фоне геополитического кризиса. Падение процентной маржи для двух банков.

- Снижение ставки с 10.0% до 4.3% с 2016 по 2020 гг. Падение процентной маржи с годовым лагом для двух банков.

Выводы по банкам РФ

- С 2007 года наблюдается тренд на снижение чистой процентной маржи для двух банков. Падение с пиковых значений составляет 2.3 п.п. для Сбера и 1.3 п.п. для ВТБ.

- Рост ключевой за год был вместе с ростом чистой процентной маржи для ВТБ в 4/12 лет. В последних отчетах ВТБ говорит об отрицательной чувствительности к ключевой ставке*, чем объясняется такое низкое соотношение в истории. В 8/11 лет в ВТБ присутствует 2-летний лаг динамики ЧПМ и ключевой ставки.

- Однако Сбер в последних отчетах заявляет о положительной чувствительности и имеет 5/12 лет одинаковой динамики ЧПМ с ключевой. В 6/11 лет присутствует 2-годовой лаг к динамике ключевой.

- Текущее повышение ставки с 4.25 до 9.5% за последние 12 месяцев больше схоже с ситуацией перед 1-м циклом или ситуацией во время 3-го.

- В случае с дальнейшим наращиванием геополитических рисков ситуация схожа с 3-м циклом, когда, помимо высоких ставок, произошло ослабление рубля, что привело к сокращению ЧПМ в следующем году.

- В случае с уходом геополитических рисков, ситуация схожа с началом 1-го цикла, когда после пика финансового кризиса маржа для Сбера выросла и снизилась для ВТБ в 2009-м году.

*Отрицательная чувствительность к ключевой ставке — рост чистых процентных доходов при снижении ключевой ставки.

Общие выводы

- Для двух экономик заметен явный долгосрочный тренд на снижение чистой процентной маржи вслед за снижением процентных ставок;

- В западной экономике циклы движения ставок коррелируют с ЧПМ больше, чем в России из-за геополитических рисков в РФ.

Основываясь на истории, мы полагаем, что текущее повышение ключевой ставки при прочих равных будет приводить к постепенному росту ЧПМ с определенным лагом в несколько лет.

При этом российские банки могут оказаться под давлением новых санкций, из-за чего чистая процентная маржа будет под давлением.

Статья написана в соавторстве с аналитиком Алекпером Мамедовым