Пара EUR/USD рада встрече президентов США и России.

Если результаты решений центробанков можно попытаться предсказать, используя модели на основе данных, комментарии официальных лиц или исторические прецеденты, то чем завершится конфликт на востоке Европы, предугадать нереально. В результате возникает хвостовой риск, который может иметь серьезные последствия для мировой экономики. Неудивительно, что рынки нервничают, а пара EUR/USD больше реагирует на геополитику, чем на макроэкономическую статистику.

Заявление администрации Эммануэля Макрона, что и Джо Байден, и Владимир Путин в принципе не против саммита по украинскому вопросу, позволило евро начать последнюю полную неделю февраля на мажорной ноте. Вряд ли до встречи двух президентов Россия решит ввести войска в соседнюю страну, так что о геополитике можно на некоторое время забыть и переключиться на монетарную политику.

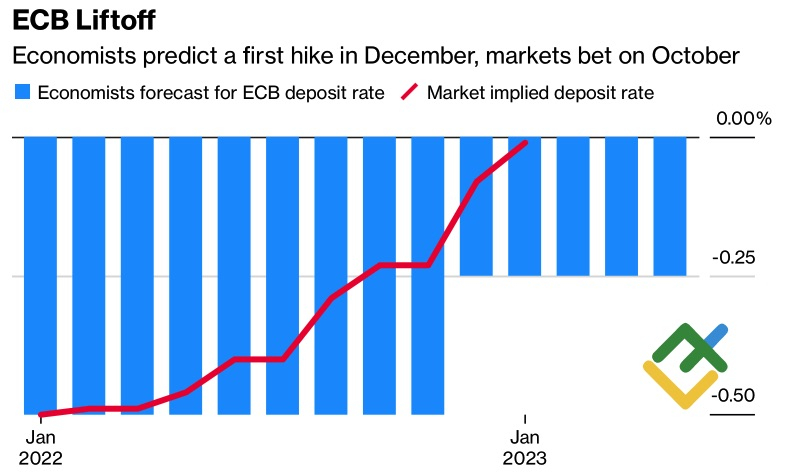

По мнению Mackenzie Investments, котировки EUR/USD могут вырасти до 1,2 к концу года, так как Кристин Лагард и другие чиновники Управляющего совета меняют свои взгляды. Лодка потихоньку переворачивается, что создает предпосылки для укрепления евро против доллара США. В настоящее время экономисты ожидают первого повышения ставок ЕЦБ в декабре, а срочный рынок сигнализирует, что это может произойти в октябре. Консенсус-прогноз экспертов Bloomberg по основной валютной паре на конец 2022 составляет 1,16.

Прогнозы по ставке по депозитам ЕЦБ

Источник: Bloomberg

На мой взгляд, деэскалация конфликта на востоке Украины, «ястребиный» сдвиг ЕЦБ и завышенные оценки скорости монетарной рестрикции ФРС создадут прочный фундамент для ралли EUR/USD в среднесрочной перспективе. И пусть JP Morgan шокирует инвесторов прогнозом о повышении ставки по федеральным фондам на 9 заседаниях FOMC подряд, в настоящее время он выглядит нереалистичным. Чиновники ФРС намерены ужесточить денежно-кредитную политику в марте, а затем посмотреть на входящие данные.

Президент ФРБ Нью-Йорка Джон Уильямс не видит веских аргументов в пользу роста затрат по займам сразу на 50 б.п. в начале цикла. Вместо этого имеет смысл подтолкнуть ставки вверх и оценить, как идет прогресс. Вице-председатель Федрезерва Лаэль Брейнард считает, что ужесточение финансовых условий подразумевает, что рынки правильно понимают намерения центробанка поднять ставку и начать процесс сворачивание баланса. По сути, сообщения ФРС уже привели к отмене части стимулов, что вылилось в рост доходности трежерис. Это заявление можно расценивать как намек, что слишком высоко затраты по займам поднимать не будут, как бы JP Morgan не хотелось обратного.

Действительно, по мнению Goldman Sachs, истощение фискальных стимулов приведет к тому, что ВВП США замедлится с 5,5% в четвертом квартале 2021 до 2,2% в четвертом квартале 2022. Агрессивная монетарная рестрикция способна ускорить данный процесс и спровоцировать рецессию.

На мой взгляд, снижение геополитической напряженности на востоке Украины из-за ожиданий саммита президентов США и России, а также падение вероятности повышения ставки ФРС на 50 б.п. в марте будут способствовать росту EUR/USD в направлении 1,141 и 1,1435. Рекомендация – покупать.

Дмитрий Демиденко для LiteFinance

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Евро едет на саммит

Последние комментарии по инструменту

Загрузка следующей статьи…

Установите наши приложения

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

© 2007-2025 - Fusion Media Limited. Все права зарегистрированы. 18+