Рецессия в экономике еврозоны все ближе.

Всеобщая «голубиная» переоценка. Именно с нею в настоящее время сталкиваются финансовые рынки. Доходность облигаций по всему миру стремительно падает на ожиданиях, что центробанки не станут агрессивно ужесточать денежно-кредитную политику перед лицом замедления глобальной экономики из-за введенных Западом санкций против России. Быстрее всего рухнули ставки в странах еврозоны в силу их территориальной близости с зоной конфликта, что и предопределило обвал EUR/USD.

«Голубиные» комментарии ряда чиновников ЕЦБ, включая заявление главы Банка Финляндии Олли Рена о необходимости использования благоразумия и избирательного подхода при корректировке монетарной политики, привели к первому за месяц падению доходности 10-летних облигаций Германии ниже нулевой отметки. Денежные рынки ожидают, что Европейский центробанк поднимет ставку по депозитам менее чем на 20 б.п. в 2022. Еще две недели назад они верили в ее возврат к нулю с текущего уровня -0,5%.

Динамика доходности облигаций Германии

Источник: Financial Times

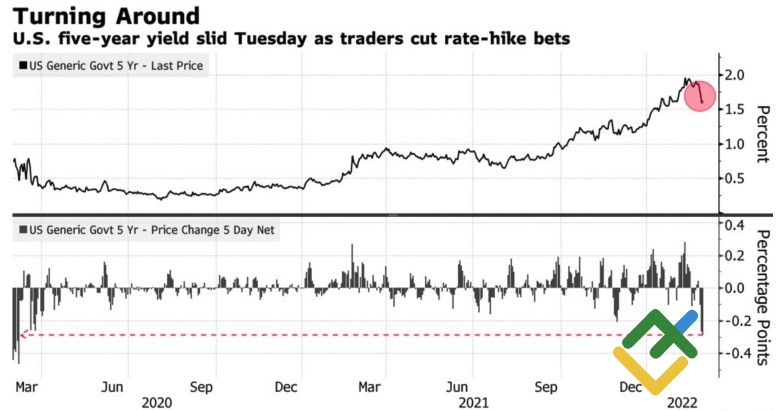

Аналогичные события происходят и в Новом свете, где деривативы CME уже не рассчитывают на повышение ставки по федеральным фондам на 50 б.п. в марте и сигнализируют лишь о пяти актах монетарной рестрикции ФРС в 2022, вместо ранее ожидавшихся шести. Крупные банки Уолл-стрит, напротив, держатся за свои прогнозы зубами. Bank of America и Goldman Sachs по-прежнему считают, что Федрезерв поднимет ставки до 2% к концу текущего года, а JP Morgan надеется увидеть эту цифру в начале 2023. По их мнению, Джером Пауэлл и его коллеги не станут сидеть сложа руки, глядя на незначительное замедление роста ВВП на фоне взлетевшей до небес инфляции.

Динамика доходности облигаций США

Источник: Bloomberg

Проблема в том, что еще до российско-украинского конфликта мировая экономика сталкивалась с высоким уровнем цен. События в Восточной Европе лишь усугубили трудности. Повышение стоимости сырья подтолкнет вверх CPI и направит население в сторону бедности.

Когда все и так из рук вон плохо, оптимисты говорят, не было бы хуже. Нынче тот самый случай, когда риски, что будет хуже, растут как на дрожжах. В то время как Запад избегает санкций в отношении энергетического сектора России, рынок нефти все равно объявил забастовку. Нефтеперерабатывающие компании отказываются покупать российскую нефть, а банкиры отказываются ее финансировать. Самостоятельно введенное эмбарго удаляет поток черного золота с рынка, который и без войны в Украине был жестким. Стоит ли удивляться взлету Brent к $108 за баррель? Какая следующая отметка? $125?

Тесные связи Европы с Россией позволяют предположить, что над еврозоной пронесется торнадо, в то время как экономика США почувствует лишь легкий встречный ветер. Риски рецессии в валютном блоке существенно выше, чем в Штатах, что будет держать «ястребов» ЕЦБ на привязи. В отличие от их коллег из Вашингтона. ФРС может себе позволить агрессивно ужесточать денежно-кредитную политику, а Европейский центробанк – нет. По этой причине следует продолжать продавать EUR/USD в направлении ранее озвученных таргетов на 1,105 и 1,092.

Дмитрий Демиденко для LiteFinance

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Евро столкнется с торнадо

Последние комментарии по инструменту

Загрузка следующей статьи…

Установите наши приложения

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

© 2007-2025 - Fusion Media Limited. Все права зарегистрированы. 18+