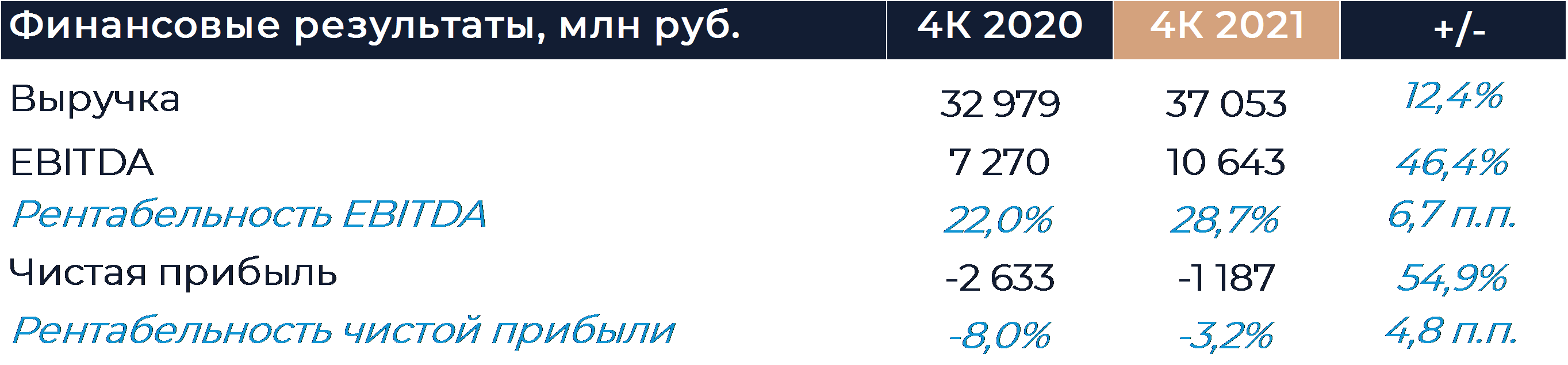

Сегодня холдинг VK (MCX:VKCODR) представил свои финансовые результаты за 4К и 2021 г., которые оказались несколько слабее нашего прогноза и консенсуса. Больше, чем мы ожидали, замедлился рост выручки в сегменте социальных сетей, хотя игровое направление и образовательные сервисы напротив опередили наши оценки. По итогам года выручка составила 125,7 млрд руб., что укладывается в последний прогноз группы. Рентабельность EBITDA за 2021 г. осталась на уровне 2020 г. и улучшения не произошло, что мы по большей части связываем с динамикой показателя в онлайн-образовании. Текущий отчетный период стал первым при новом CEO, но разговоры о стратегии временно откладываются. Компания пока решила не предоставлять прогнозы на 2022 г. в связи с высокой неопределенностью и не проводила конференц-звонок.

Выручка VK по итогам квартала увеличилась на 12,4% г/г, до 37 млрд руб., что примерно на 1,2% меньше нашего прогноза и консенсуса. Рост выручки в сегменте социальных сетей замедлился до 10,2% г/г против 20,2% г/г кварталом ранее. Мы отмечали, что рост выручки сегмента замедлится в силу эффекта базы сравнения, но ожидали меньшего влияния. Выручка социальной сети ВКонтакте выросла на 12% г/г против 29% г/г в 3К, а операционные метрики остались стабильны. Основным источником роста сегмента, как и прежде была интернет-реклама, в то время как совокупные доходы от IVAS увеличились только на 3% г/г за счет музыкального сервиса. Общее количество подписчиков сервиса Combo превысило 5 млн чел. Рентабельность EBITDA подразделения заметно улучшилась г/г и не так сильно скорректировалась кв/кв, как мы полагали. Компания отмечает повышение эффективности по крупнейшим статьям затрат, включая расходы на персонал и маркетинг.

Игровое направление продемонстрировало рост выручки на 5,1% г/г, что слегка выше нашей оценки. Интересные изменения произошли в структуре доходов сегмента. Только 67% выручки пришлось на мобильные игры против 77-78% в первой половине 2021 г., а доля международных рынков сократилась до 73%. В группе это объясняют высокими показателями игр на ПК и консолях, а также продолжающейся адаптацией к изменениям из-за IDFA. MAU составила по итогам квартала около 22,1 млн пользователей, в то время как доля платящей аудитории не изменилась и была на уровне 4,3%. Рентабельность EBITDA игрового направления составила 32,6%, что соответствует нашему прогнозу. Поддержали маржинальность сезонные факторы и низкая маркетинговая активность при отсутствии новых релизов. Цель компании получить рентабельность EBITDA My.Games за 2021 г. выше 20% также была достигнута.

Выручка сегмента онлайн-образования выросла на 38% г/г и опередила наш прогноз. Компания вполне уверенно преодолела целевой уровень выручки в 10 млрд руб. за 2021 г на фоне дальнейшего роста базы пользователей. По итогам декабря общее число зарегистрированных участников на всех платформах превысило 9,9 млн чел., включая 1,1 млн новых регистраций в 4К. Количество платных пользователей было на уровне 349 тыс., что в 2,1 раза превышает показатель предшествующего года, а средний чек вырос на 17% г/г. Рентабельность EBITDA, однако, почти не улучшилась кв/кв и осталась отрицательной. Компания отмечает, что без учета эффекта от роста налоговой нагрузки рентабельность была на уровне -1%. Остальная часть негативного эффекта связана с маркетинговой активностью при запуске новых курсов и сезонных программ.

Выручка сервиса объявлений Юла увеличилась на 11% г/г демонстрируя замедление кв/кв в силу изменения базы сравнения. За 2021 г. Юла заработала 3,8 млрд руб. выручки, что укладывается в прогнозный диапазон VK. Рентабельность EBITDA проекта в 4К осталась на уровне 3К, но, как и ожидалось, продемонстрировала заметное улучшение г/г. В целом по сегменту новых инициатив рост оказался слабее, чем мы ожидали, но убыток на уровне EBITDA удалось существенно сократить г/г и кв/кв.

В этот раз VK не раскрывал подробно результаты неконсолидированных бизнесов. Совокупный объем GMV совместного предприятия O2O увеличился на 34% г/г, до 53 млрд руб. Рентабельность EBITDA в процентах от оборота улучшилась как кв/кв, так и г/г, достигнув -12%. Delivery Club показал увлечение темпов роста выручки и количества заказов по сравнению с предыдущими двумя кварталами. Выручка сервиса достигла в 4К 5,3 млрд руб., что эквивалентно росту 70% г/г при увеличении доли собственной доставки до 66%. По итогам 2021 г. Delivery Club удалось обойти наш прогноз. Убыток ассоциированных компаний продолжил сильно давить на чистую прибыль VK, хотя этот эффект был отчасти нейтрализован за счет общего роста рентабельности бизнеса.