Группа МТС (MCX:MTSS) представила свои финансовые результаты за 4К и 2021 г. Рост выручки был близок к нашим расчетам, в то время как рентабельность оказалась несколько ниже консенсуса и того, что мы ожидали. Мы оцениваем результаты как нейтральные. Прогнозы компании по выручке и OIBDA на 2021 г. были полностью выполнены. В свете роста геополитической напряженности МТС пока отказались от предоставления прогноза на текущий год и проведения конференц-звонка.

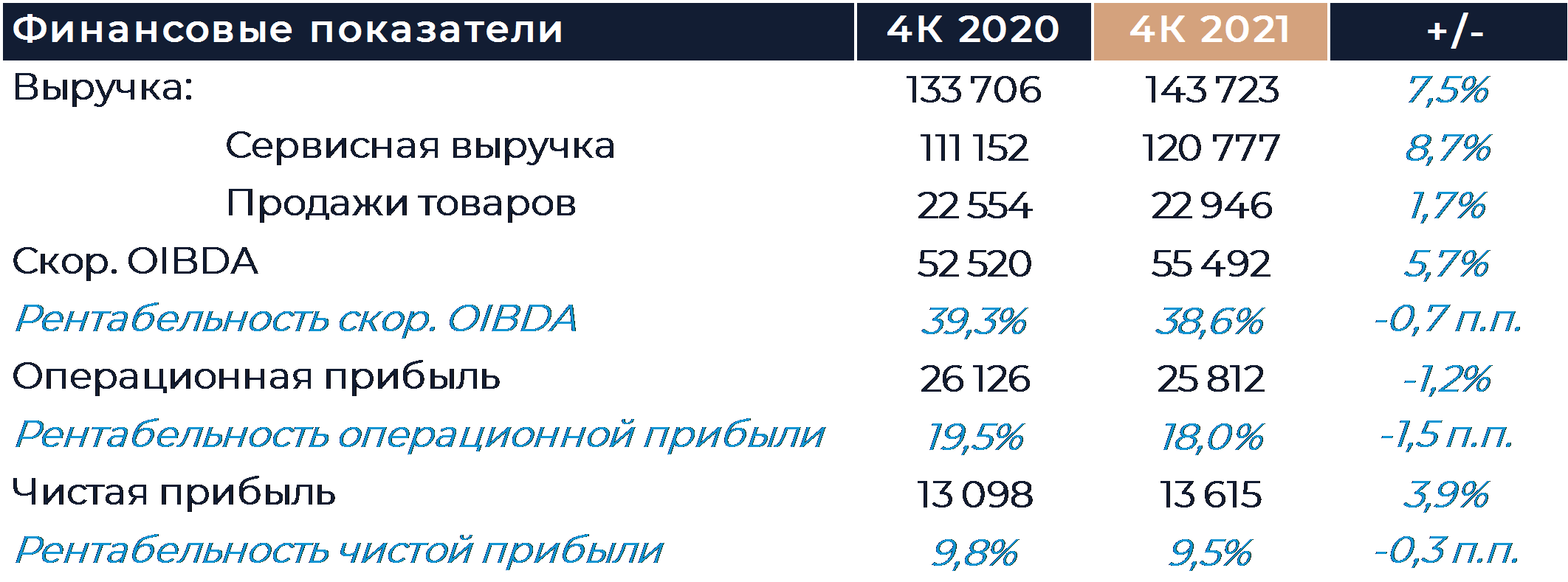

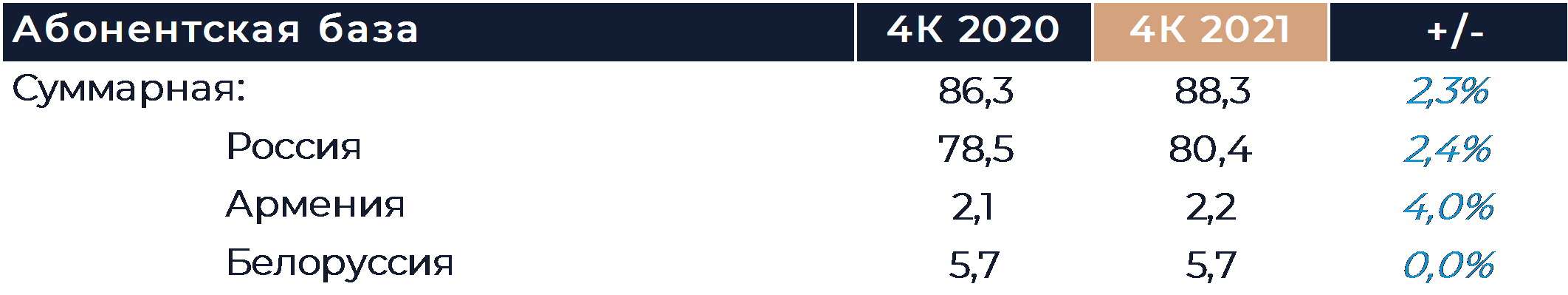

Выручка группы увеличилась в 4К на 7,5% г/г, что незначительно выше нашей оценки. Выручка от сервисов связи в России увеличилась на 5,3% г/г. МТС перестали предоставлять разбивку доходов на сервисы фиксированной и мобильно связи. Как мы писали в нашем прогнозе, рост выручки от сервисов связи произошел благодаря корректировке тарифов, а также органическому росту доходов от фиксированной связи и консолидации ряда приобретенных бизнесов. Мы отмечаем сильную динамику абонентской базы в России, которая вновь выросла кв/кв и превысила 80 млн чел. Число клиентов, использующих более чем один продукт, увеличилось на 40% г/г и достигло 8,8 млн., а среднее количество продуктов на клиента возросло до 1,43 против 1,31 годом ранее. Все это в частности говорит о продолжении позитивного тренда в развитии и построении экосистемы.

Значительно лучше наших оценок оказались результаты МТС Банка, рост выручки которого ускорился относительно 3К. Банк продолжает быстрыми темпами наращивать активы. По итогам квартала кредитный портфель вырос на 62% г/г, а портфель розничных кредитов увеличился на 75% г/г. Чистая прибыль банка за год составила 5 млрд руб. при ROE 11,6%. Показатели чистой прибыли и ROE снизились относительно 3К, хотя мы ожидали увидеть их рост. Если сравнивать с 2019-2020 гг. значение ROE существенно улучшилось. Финансовые сервисы по-прежнему занимают вторую позицию среди сегментов бизнеса с точки зрения генерации выручки и OIBDA в абсолюте.

Продажи товаров увеличились всего на 2% г/г при расширении торговой сети почти на 8% г/г. Общее количество действующих салонов составило 5 636, что на 167 точек больше, чем в 3К. Онлайн-продажи вопреки нашим ожиданиям снизились г/г и основной прирост выручки обеспечила физическая розница. В целом за 2021 г. рентабельность розничной сети существенно улучшилась на фоне процесса трансформации, что соответствует плану оператора. OIBDA в ритейле выросла на 25% г/г при росте продаж на 9% г/г.

Результаты деятельности в Армении и Чехии существенно не повлияли на общие показатели группы. В Армении выручка и OIBDA показали существенный рост благодаря эффекту низкой базы.

Рентабельность OIBDA сезонно снизилась кв/кв и несколько ухудшилась г/г. Подобная динамика в том числе объясняется изменением структуры выручки. Цель МТС была обеспечить рост OIBDA не менее 6% г/г в 2021 г. и по итогам периода показатель составил 6,6%.

Капитальные затраты за год увеличились на 14,5% г/г и составили 111 млрд руб., что также соответствовало прогнозам оператора. Заметный рост CAPEX был в том числе связан с крупным проектом по обновлению оборудования в Москве. Денежный поток без учета банка снизился в 2021 г. на 13,2% г/г, до 54 млрд руб., что отражает рост капитальных затрат и активности в сфере M&A.