Близость спада делает гринбэк сильнее.

Готовы ли инвесторы к рецессии? Пока они расценивают воздействие нефтяного шока на инфляцию как временное и совершают ту же ошибку, что и ФРС в 2021. В прошлом году Джером Пауэлл и его коллеги тоже считали разгон потребительских цен преходящим явлением и жестоко за это поплатились. Инфляция в США может подскочить до 10% с последующим замедлением до 7,5% к концу 2022, и для того, чтобы Федрезерв хорошо выполнил свою работу, он должен будет агрессивно ужесточать денежно-кредитную политику. Изъятие чаши с пуншем во время пира может аукнуться экономическим спадом. А в такие моменты американский доллар чувствует себя как рыба воде.

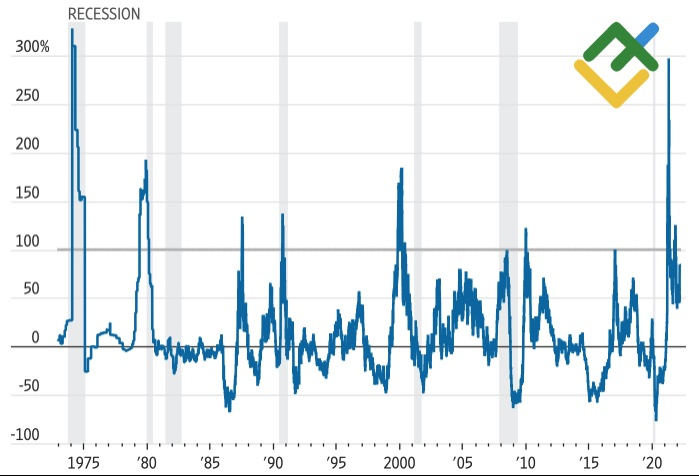

История показывает, когда стоимость нефти удваивалась в течение короткого промежутка времени, случалось ужасное. Иногда речь шла о рецессии, как в 1974, 1980 или 2001. Иногда мировая экономика стояла на пороге спада, как в 1990 или 2008.

Современность с ее высочайшей инфляцией и готовностью ФРС сделать все возможное, чтобы поставить ее на колени, больше похожа на первые два случая.

В 1973-1974 акции рухнули на 43% за 12 месяцев, в 1981, после того, как Федрезерв поднял ставки до 19%, они также скатились на территорию «медведей». В настоящее время стоимостные оценки долевых бумаг сильно завышены, и это плохая новость. Хорошая состоит в том, что США являются энергетически независимой державой.

Рецессии и динамика цен на нефть

Источник: Wall Street Journal

Штаты вводят запрет на импорт российской нефти и формально могут не беспокоиться по поводу угроз Москвы, что если к ним присоединятся другие страны, Brent вырастет до $300 за баррель.

Формально. На самом деле, согласно озвученному Джеромом Пауэллом эмпирическому правилу, повышение котировок черного золота с $75 до $110 за баррель прибавит к инфляции 0,9 п.п. и отнимет от роста ВВП 0,5 п.п. К тому же, смогут ли перенести США глубокую рецессию еврозоны и развивающихся стран? Экономические связи между крупнейшими экономиками мира настолько тесны, что проблемы Старого света наверняка не останутся без внимания в Новом.

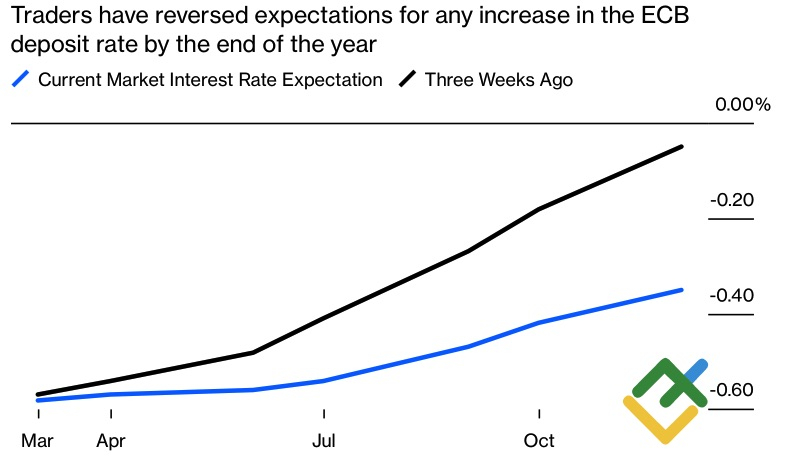

Опасения по поводу спада и стагфляции переворачивают с ног на голову мировоззрение ЕЦБ и финансовых рынков. Война в Украине изменила экономический ландшафт, и если ранее ожидалось, что в марте Европейский центробанк составит график выхода из программ количественного смягчения, то в настоящее время он просто обязан сохранить все доступные монетарные стимулы. Срочный рынок уже особо и не верит в повышение ставок в 2022.

Динамика ожиданий по ставкам ЕЦБ

Источник: Bloomberg

Таким образом, высокие риски стагфляции в еврозоне и растущая вероятность рецессии в США позволяют говорить об устойчивости нисходящего тренда по EUR/USD. Чем дольше будет длиться война в Украине, тем выше шансы паритета. В этом отношении заявление Владимира Зеленского, что Киев уже не настаивает на членстве в НАТО, было воспринято как признак деэскалации конфликта и привело к росту евро выше 1,09. Мне бы очень хотелось ошибиться с прогнозом о продажах пары от 1,0955, 1,1 и 1,105, однако пока разговоры о прекращении боевых действий в Восточной Европе выглядят преждевременными.

Дмитрий Демиденко для LiteFinance