Стоит ли избавляться от гринбэка?

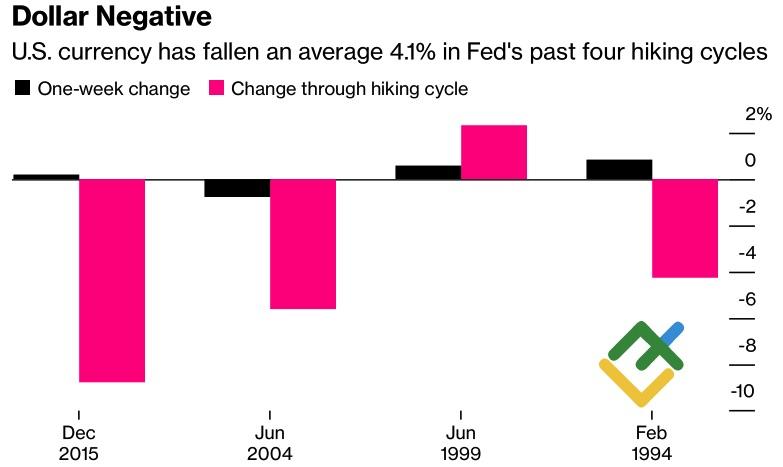

Если бы история раз за разом повторялась, от доллара США нужно было бы избавляться как от надоевшей игрушки. Опыт предыдущих циклов ужесточения денежно-кредитной политики ФРС показывает, что гринбэк укреплялся за 9 месяцев до первого повышения ставки по федеральным фондам, а затем его курс снижался в среднем на 4,1% во время монетарной рестрикции.

Все это имеет немало общего с тем, что происходит в настоящее время. За последние 9 месяцев индекс USD вырос на 7%, а прекрасно знающие историю хедж-фонды продают американский доллар против восьми основных мировых валют на протяжении четырех недель подряд. Увы, на этот раз старый шаблон может не сработать.

Реакция доллара США на циклы монетарной рестрикции ФРС

Источник: Bloomberg

На протяжении многих десятилетий инвесторы имели дело с одним ключевым драйвером изменения котировок различных активов, будь то торговая война или пандемия. COVID-19 спровоцировал рецессию и ответную реакцию на нее со стороны Федрезерва в виде колоссальных монетарных стимулов. Это дало основание для торговли рефляцией, сочетающей ускоряющиеся потребительские цены и высокие темпы роста ВВП.

Джером Пауэлл и его коллеги очень долго сидели на обочине, полагая, что всплеск инфляции носит временный характер. В результате ФРС стала запаздывать, и, чтобы не потерять контроль над CPI и PCE, вынуждена агрессивно ужесточать денежно-кредитную политику.

Схема была прозрачной и понятной, однако в настоящее время в нее вмешались вооруженный конфликт в Украине и самая масштабная вспышка COVID-19 в Китае. Они угрожают рецессией и стагфляцией, нарушают многие межрыночные связи и делают движения активов хаотичными.

Смесь разнообразных факторов позволяет говорить об одновременном возвращении 1970-х, когда Федрезерв боролся с высочайшей инфляцией, 1980-х, когда развивающиеся страны столкнулись с серией дефолтов, и 1990-х, когда всех пугала как на дрожжах растущая доходность облигаций.

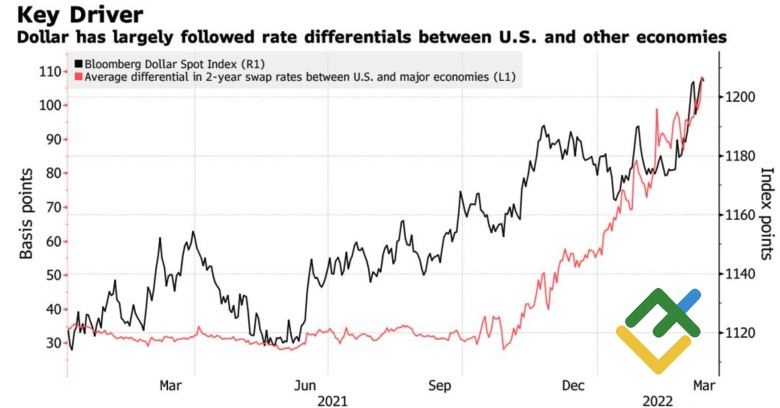

На мой взгляд, именно неопределенность из-за множества важных драйверов позволит доллару США не повторить печальную для себя историю ослабления на фоне ужесточения денежно-кредитной политики ФРС. Именно неопределенность, а не, например, опережающий цикл монетарной рестрикции Федрезерва по сравнению с другими центробанками, что выражается в расширении дифференциала ставок по американским долгам и другим активам по сравнению со своими зарубежными аналогами.

Динамика индекса USD и дифференциала по процентным свопам

Источник: Bloomberg

У ФРС нет оснований начинать цикл монетарной рестрикции агрессивно в виде увеличения затрат по займам сразу на 50 б.п., однако в дальнейшем такой ход может потребоваться. Намеки на это со стороны Джерома Пауэлла, а также изменение прогнозов FOMC с трех повышений ставки по федеральным фондам в 2022 в декабре до 6-7 в марте способны сыграть на стороне «медведей» по EUR/USD.

И все же главным козырем гринбэка останется неопределенность, а не дивергенция в денежно-кредитной политике. В связи с этим рекомендую продавать евро против доллара США на пробое поддержек на 1,09 и 1,088, либо на отбое от сопротивлений на 1,105, 1,107 и 1,111.

Дмитрий Демиденко для LiteFinance