Все наше внимание в эти дни приковано к событиям в Украине. А также к последствиям всего этого как для российской и украинской экономики, так и для экономики мировой.

И слово «санкции» — пожалуй, самое «модное», что есть в повестке дня. Вместе с «антисанкциями», от которых нормального человека бросает то в жар, то в холод. Только последние меры по борьбе с «незаконным оборотом валюты» чего стоят.

Из последнего: новый закон, который прошел в Госдуме во втором чтении, о запрете размещения российских депозитарных расписок на иностранных биржах. Тоже добавляет «огоньку и задору» российскому инвестиционному сообществу.

Новости со всех сторон — как из рога изобилия.

Оторвёмся ненадолго от созерцания этого «праздника жизни глазами Босха» и вновь поговорим о том, что беспокоило нас с вами до 24/02.

Раньше детей, интересующихся инвестициями, чтобы лучше себя вели, родители пугали именем Рафаэля Бостика. Вот прийдет Бостик и такого наговорит, что все испугаются! Так что, детки дорогие, ведите себя хорошо, чтобы он не пришел.

Сегодня, похоже, после вчерашней речи члена совета управляющих Федерального резерва США Лаэль Брейнард на конференции ФРС в Миннеаполисе, пугать инвестиционно продвинутых детей будут именно ее именем. Бостик на ее фоне уже выглядит эдаким нежным голубем.

Годовая инфляция в США в феврале 2022 года достигла 7,9% – максимального уровня с января 1982 года. Так что Брейнард жестила по первому разряду. Речь шла о грядущем агрессивном ужесточении денежно-кредитной политики регулятором:

«Снижение инфляции имеет первостепенное значение. Соответственно, комитет продолжит ужесточать денежно-кредитную политику путем повышения процентных ставок и посредством сокращения баланса быстрыми темпами уже на майском заседании.»

К речам насчет подъёма ставки рынок уже давно привык. Но вот анонсируемая агрессивная продажа активов с баланса ФРС, которую, как предлагает «новая ястребиная леди», необходимо запустить уже на майском заседании ФРС, заставила инвесторов начать нервничать.

Биржевые индексы в начале торгов в Америке снижались более чем на 2,5%. Потом, правда, природный оптимизм возобладал. Но… народ не на шутку обеспокоился.

Позиция Брейнард достаточно конкретна: американский регулятор должен начать сокращать активы, которые составляют почти $9 трлн, намного быстрее, чем в 2017–2019 годах. Тем более, что риски повышения инфляции в связи с обострением конфликта на Украине, по ее мнению, очень высоки.

Почему рынки как огня боятся решительных мер ФРС по продаже активов с баланса?

Во-первых, все хорошо помнят, что произошло с рынками в конце 2018, когда одновременная политика ФРС по подьему ставки и агрессивной продаже активов с баланса привела к серьезному провалу рынка.

Во-вторых, что такое продажа активов с баланса? Простыми словами – это мощное выкачивание ликвидности с рынка. Если хотите, это насос, который станет работать в обратном направлении.

Мы очень хорошо помним: одна из важнейших причин роста рынков за последние годы – мощная накачка ликвидности.

Опять же, как мы с вами помним, в 2018 году ФРС начала откачивать ликвидность с рынка не поздней осенью, когда рынки сказали «кря», а примерно за полгода до того.

Следуя этой аналогии, если ФРС действительно начнет с мая активно запускать программу «анти-QE», наиболее жестко это ударит по рынкам с лагом в несколько месяцев.

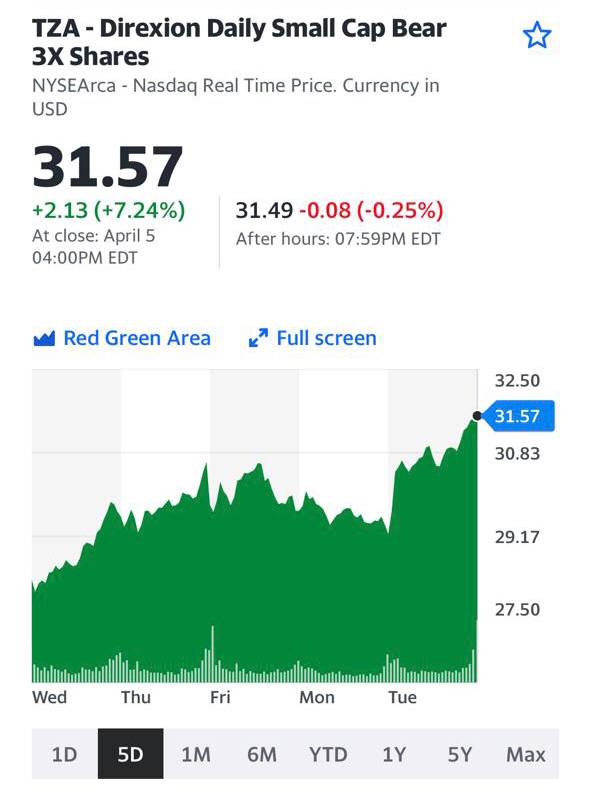

Обращаю внимание: наиболее болезненно воспринимают подобное как раз технологические секторы. Именно этим можно обьяснить такой резкий рост SOXS (плечевого обратного медвежьего ETF как раз на акции технологических компаний). Даже TZA – также плечевой медвежий ETF на акции малой капитализации – подрос значительно меньше.

Стоит ли готовиться на фоне такой жесткой позиции ФРС к серьезной коррекции на рынках?

Я, честно говоря, жду такую коррекцию несколько позже. А вот серьёзная болтанка нам гарантирована. Понятно, что многое будет зависеть от свежих макроэкономических данных, отчетов компаний за 1 квартал и развития событий в Украине.

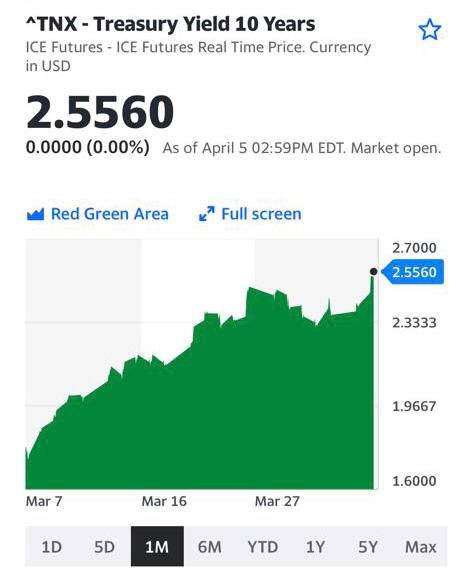

Доходности UST’10 на фоне жесткой риторики пробили уровень 2,5 и сегодня находятся на 2,55.

В ближайшее время мы с вами по-прежнему будем следить за потоком тех событий и новостей, которые касаются прежде всего нашей жизни. Но на отслеживание развития творческих идей в области монетарной политики ФРС также стоило бы иногда отвлекаться. Иначе пропустим что-то крайне серьезное.