Литий — один из «зеленых» металлов нашей планеты наряду с медью, никелем и кобальтом, которые стоят во главе глобальной электрификации транспорта. Мировое предложение лития было не готово к резкому ускорению производства электрических автомобилей в Китае и ЕС, что повлекло за собой рекордный рост стоимости карбоната лития и гидроксида лития. Мы считаем, что в ближайшей перспективе баланс рынка лития будет сдвинут в сторону дефицита, что поддержит цены на материал вблизи локальных максимумов. В связи с этим мы решили разобраться, как долго может продлиться мировая литиевая лихорадка.

В статье мы расскажем о том, что:

- основные запасы лития приходятся на Южную Америку;

- литий — это не только «зеленая» энергетика;

- в обозримом будущем будет дефицит;

- рынок лития может выйти в профицит раньше 2024 года;

- есть компании, на которые стоит обратить внимание.

Основные запасы лития приходятся на Южную Америку

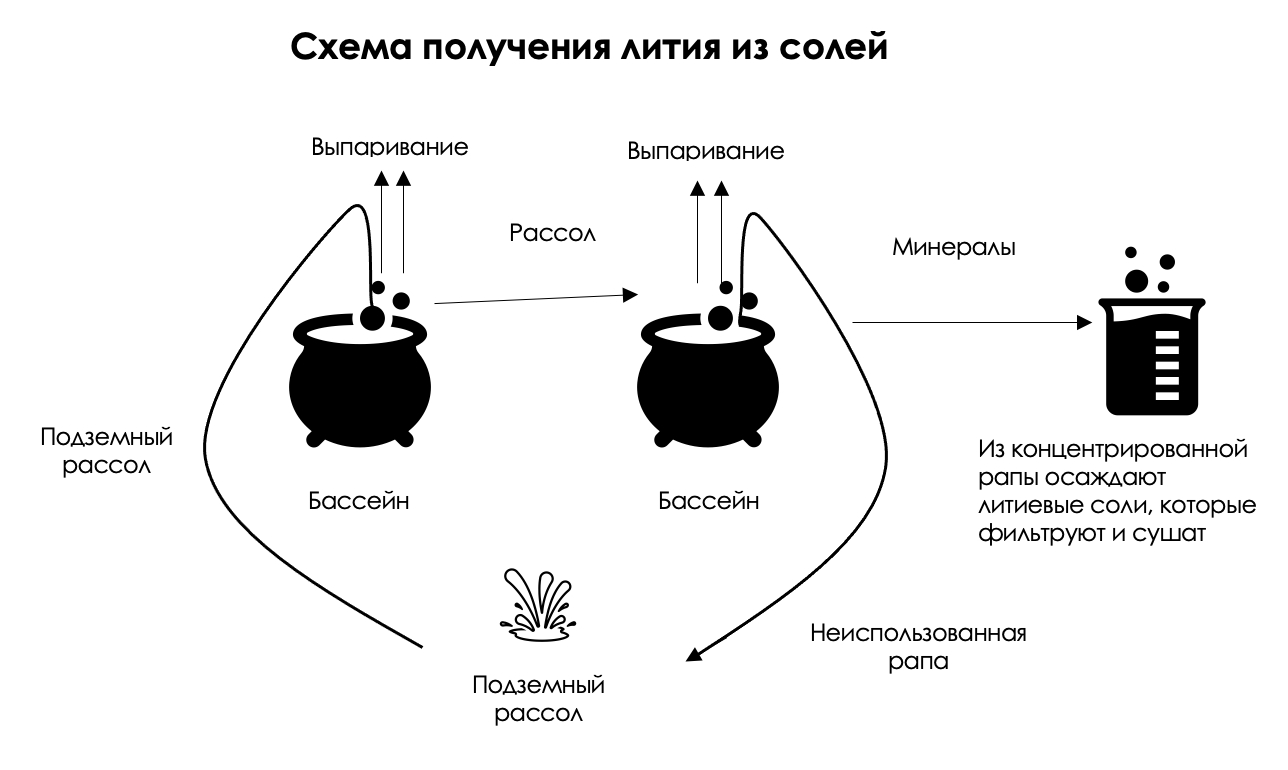

Литий добывается из двух источников: это литиевая рапа (соляные озера с низким содержанием лития) и литиевые пегматиты (твердая руда).

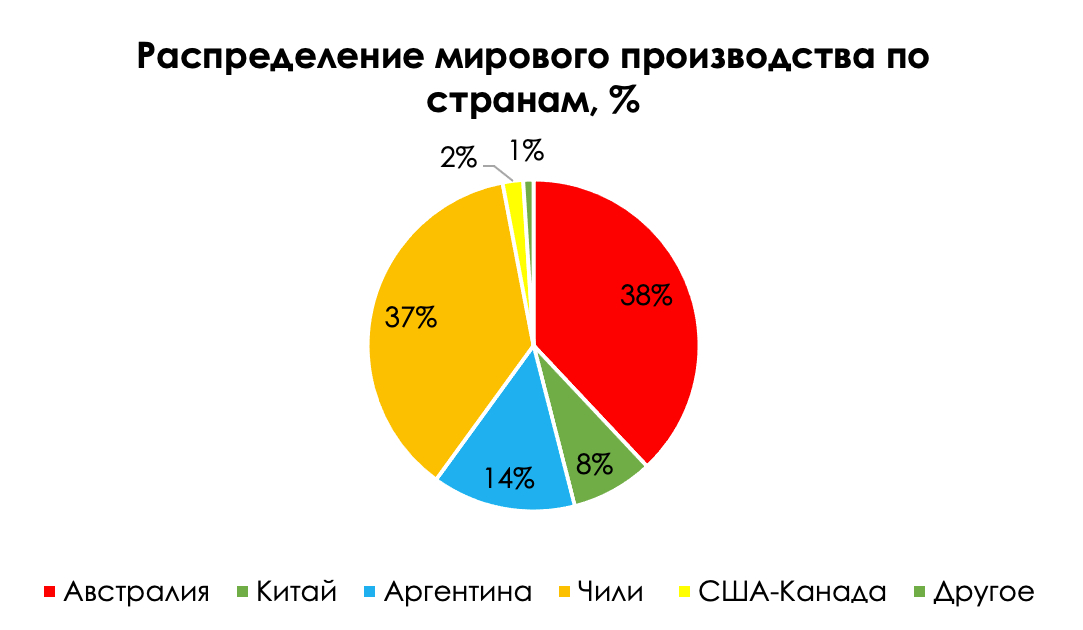

Основное производство лития из рассола сосредоточено в «Литиевом треугольнике» — Аргентина, Чили и Боливия, также в последнее время скачок в производстве лития из солевых озер сделал Китай. Разработку литиевых пегматитов до сих пор ведут в основном в Австралии. США в плане производства Лития совсем не обеспеченная страна.

В свою очередь, основные поставщики сырья для производства (карбонат лития и гидроксид лития) — это Австралия, Чили, Китай и Аргентина.

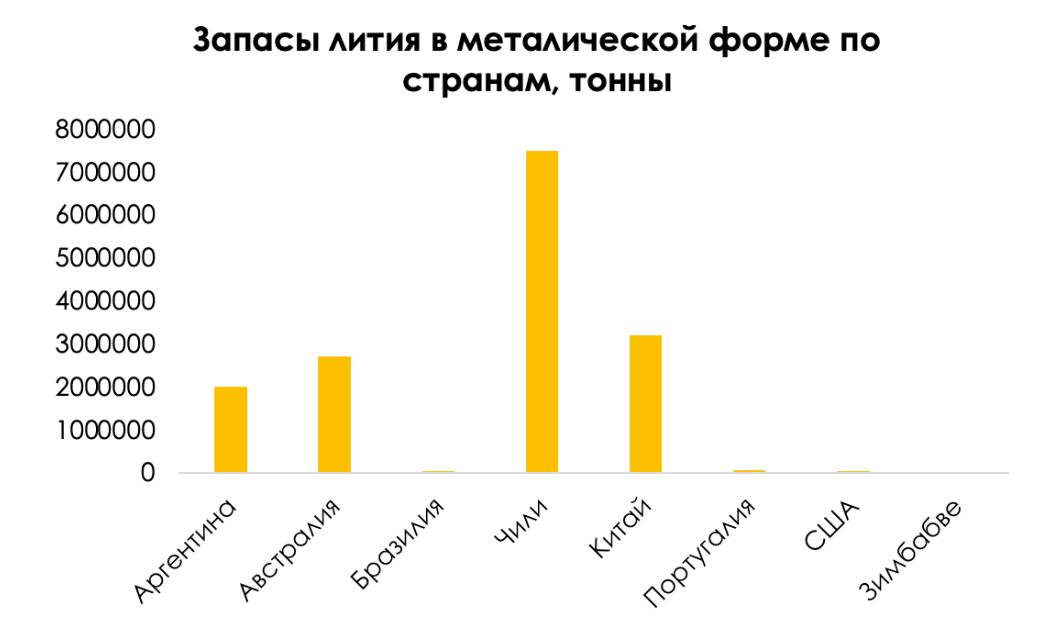

Примерно 60% мировых запасов лития находится в местах, связанных с межзерновой рапой высохших садовых щелочных озер (саларов). По запасам лидирует Чили, а на Южную Америку приходится более половины всех мировых запасов.

Литий — это не только зеленая энергетика

В связи с высокой электрификацией транспорта в Китае, а также ввиду производства литий-ионных батарей в Южной Корее и Японии Азия — это основной потребитель производимого сырья. Но производные от добычи литиевого сырья используют не только в литий-ионных аккумуляторах, но и в «старой промышленности».

В обозримом будущем будет дефицит

Согласно данным аналитического агентства Argus, цена на карбонат лития уже 1 апреля достигла $62500 за тонну, а стоимость гидроксида лития перевалила за $67000 за тонну.

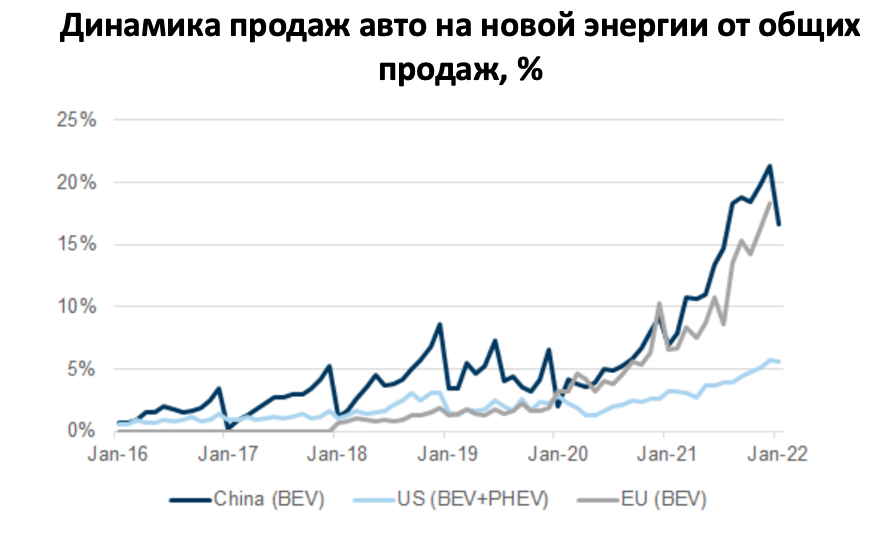

Дальнейшее резкое ускорение цен на карбонат лития и гидроксид лития в начале 2022 года после первого роста в сентябре-октябре 2021 года было связано с ростом продаж авто на электрической тяге в Китае и Европе. Продажи авто на новой энергии в Китае и ЕС в начале 2022 года выросли до 20% продаж новых авто, что соответствует бычьему сценарию внедрения авто на новой энергии.

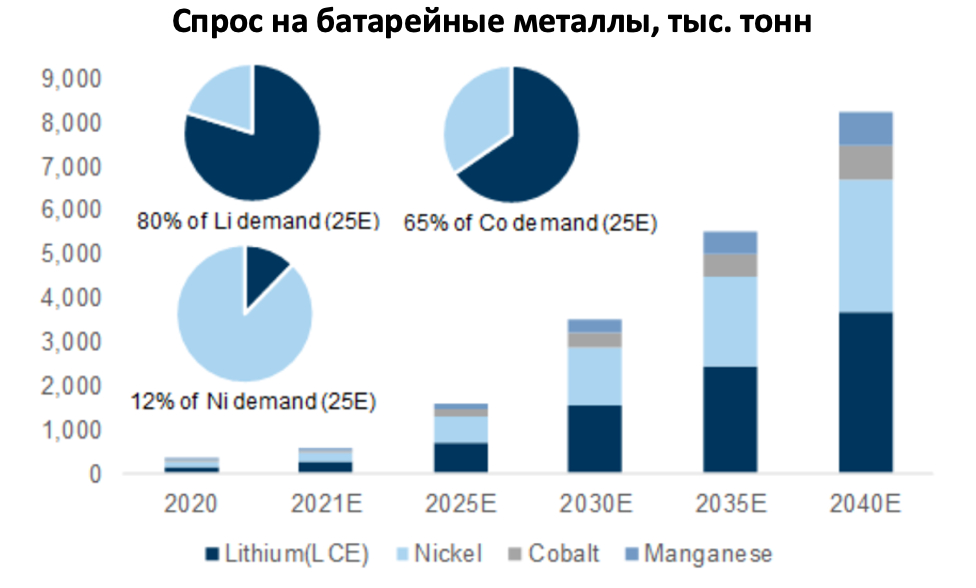

В связи с резким ускорением адаптации авто на новой энергии будет расти спрос и на аккумуляторы, что, в свою очередь, будет ответственно за высокий спрос на батареи, которые будут генерировать около 80% спроса на литий уже в 2025 году против 60% в 2019 году.

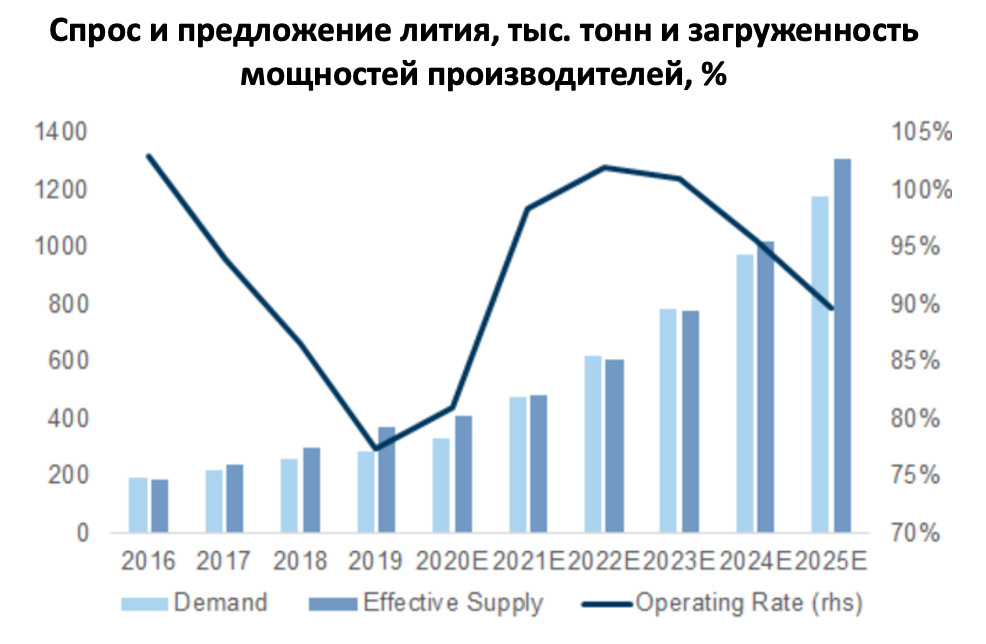

В конечном счете из-за ограниченности ввода в эксплуатацию производства гидроксида лития и карбоната лития сейчас (например, из литиевой рапы можно получить литиевую соль только через 12–24 месяца) будет наблюдаться дефицит материала в ближайшей перспективе (2022-2023 гг.), однако затем на рынок выйдут дополнительные мощности в «Литиевом треугольнике» (Аргентина, Чили и Боливия) ввиду ввода в эксплуатацию в местах, связанных межзерновой рапой после 2023 года. Например, Livent к концу 2023 года запустит дополнительные мощности по производству карбоната лития в Аргентине, а к 2025 году эти мощности увеличатся до 60 тыс. тонн.

Рынок лития может выйти в профицит раньше 2024 года

Рынок лития может выйти в профицит раньше, чем по итогам 2024 года ввиду исчезновения избыточного спроса. Это связано с тем, что стоимость основных материалов для производства батарей — никеля, меди и лития в классе литий-никель-марганец-кобальт-оксидных аккумуляторов (NCM) и литий-ферро-фосфатных батарей — значительно выросла по итогам 2021 года на фоне высокого спроса, а также в начале 2022 года ввиду опасений увеличения дефицита сырья из-за начала специальной операции в Украине. Рост производства будет непременно переложен на потребителя, что снизит спрос на авто, а как следствие, и на металлы.

Уже сейчас производители электрокаров значительно поднимают цены. Например, Tesla (NASDAQ:TSLA) в марте подняла цены на линейку авто на 5–10%, так же, как и Li Auto (NASDAQ:LI). С поднятием цен пропадают еще и государственные субсидии на покупку электрического транспорта. Например, Китай снизит субсидии к концу 2022 года на 30%, так как цель продаж авто на новой энергии к 20% выполнилась раньше на 3 года.

На кого стоит обратить внимание?

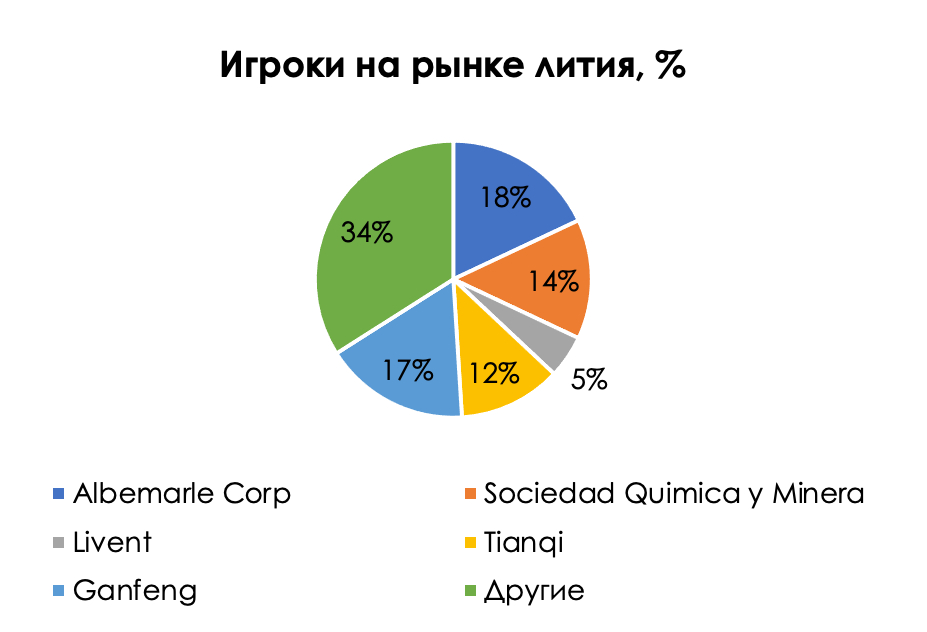

На рынке лития сейчас присутствуют пять основных игроков.

Albemarle Corp (NYSE:ALB) — самый крупный добытчик лития в мире, находящийся в США. Доля выручки от лития составляет 37%. Оставшуюся часть выручки делят между собой бром и катализаторы для отчистки нефти. Среди основных потребителей сектор электрокаров занимает малую часть, большая часть лития уходит в сектор электроники, который уже давно не растёт.

Sociedad Quimica y Minera (NYSE:SQM) — чилийская химическая компания с мировой долей добычи лития 14%. Однако и в случае SQM литий занимает в доле выручки компании невысокую долю в 28%. Компания в основном специализирована на продаже калийных удобрений.

Livent (NYSE:LTHM) — американская компания, которая специализируется только на добыче лития, производства находятся в Аргентине. На фоне остальных компаний Livent выглядит основным бенефициаром тренда, так как полностью сфокусирована на добыче лития.

Вывод

Рынок лития в ближайшей перспективе останется привлекательным для инвестиций в связи с сохранением дефицита вплоть до 2024 года. Избыточный спрос на сырье будет обеспечен рекордным ускорением ввода авто на электрической тяге как в Китае, так и в ЕС. Однако потенциальному инвестору стоит помнить, что зачастую компании с высокой экспозицией на рынок лития обычно поставляют свое сырье по долгосрочным контрактам, и наиболее перспективными мы считаем тех, кто в ближайшем будущем сможет ввести в эксплуатацию свои месторождения, тем самым заключив контракты по текущим высоким ценам.

Статья написана в соавторстве с аналитиком Андреем Кураповым