- Акции гиганта рынка микроэлектроники NVIDIA с начала года растеряли более 10%

- Перебои в цепочках поставок еще не устранены, что удерживает бумаги под давлением

- Долгосрочные инвесторы могут рассмотреть возможность покупки на просадках (особенно к 250 долларам)

Результаты первого квартала разочаровали держателей акций NVIDIA (NASDAQ:NVDA). С начала года бумаги поставщика микроэлектроники просели почти на 10,3%; сейчас они торгуются примерно на 24,5% ниже рекордного максимума от ноября 2021 года в 346,47 доллара.

В то же время индекс Philadelphia Semiconductor с начала января упал на 17,1%, а Intel (NASDAQ:INTC) и Advanced Micro Devices (NASDAQ:AMD) за этот период растеряли 6,2% и 24,9% соответственно.

Свежие финансовые показатели

Deloitte подчеркивает, что объем мирового рынка полупроводников « в 2022 году должен вырасти на 10% и превысить 600 миллиардов долларов». С рыночной капитализацией в 659,5 миллиардов долларов NVIDIA является самой дорогой компанией сектора.

16 февраля руководство опубликовало сильный финансовый отчет за четвертый квартал и 2022 финансовый год. Результаты превзошли ожидания аналитиков.

Выручка возросла с прошлогодних 5 до 7,6 млрд долларов. Доход сегмента графических процессоров в годовом отношении вырос на 37% до 3,42 миллиарда долларов, тогда как выручка в сегменте центров обработки данных подскочила на 71% до 3,26 миллиарда долларов.

Кроме того, «профессиональные решения для визуализации» и «автомобилестроение и робототехника» принесли компании по 643 и 125 млн соответственно. Прибыль на акцию за четвертый квартал составила $1,32 против показателя годичной давности в 78 центов.

В первом квартале 2023 финансового года руководство планирует заработать 8,1 млрд долларов (плюс-минус 2%).

В сопроводительном заявлении финансовый директор Колетт Кресс отметила:

«Это был отличный квартал: выручка в годовом отношении выросла на 53% до 7,6 млрд долларов. Мы побили рекорд как по общей выручке, так и по доходам от игрового сегмента, центров обработки данных и профессиональных решений для визуализации. Выручка за весь год составила рекордные 26,9 миллиарда долларов, увеличившись на 61% (после прошлогоднего роста на 53%)».

До публикации отчета за четвертый квартал акции NVDA стоили около 263 долларов, а на момент написания стать они торговались по 262,60 доллара.

Перспективы акций NVIDIA

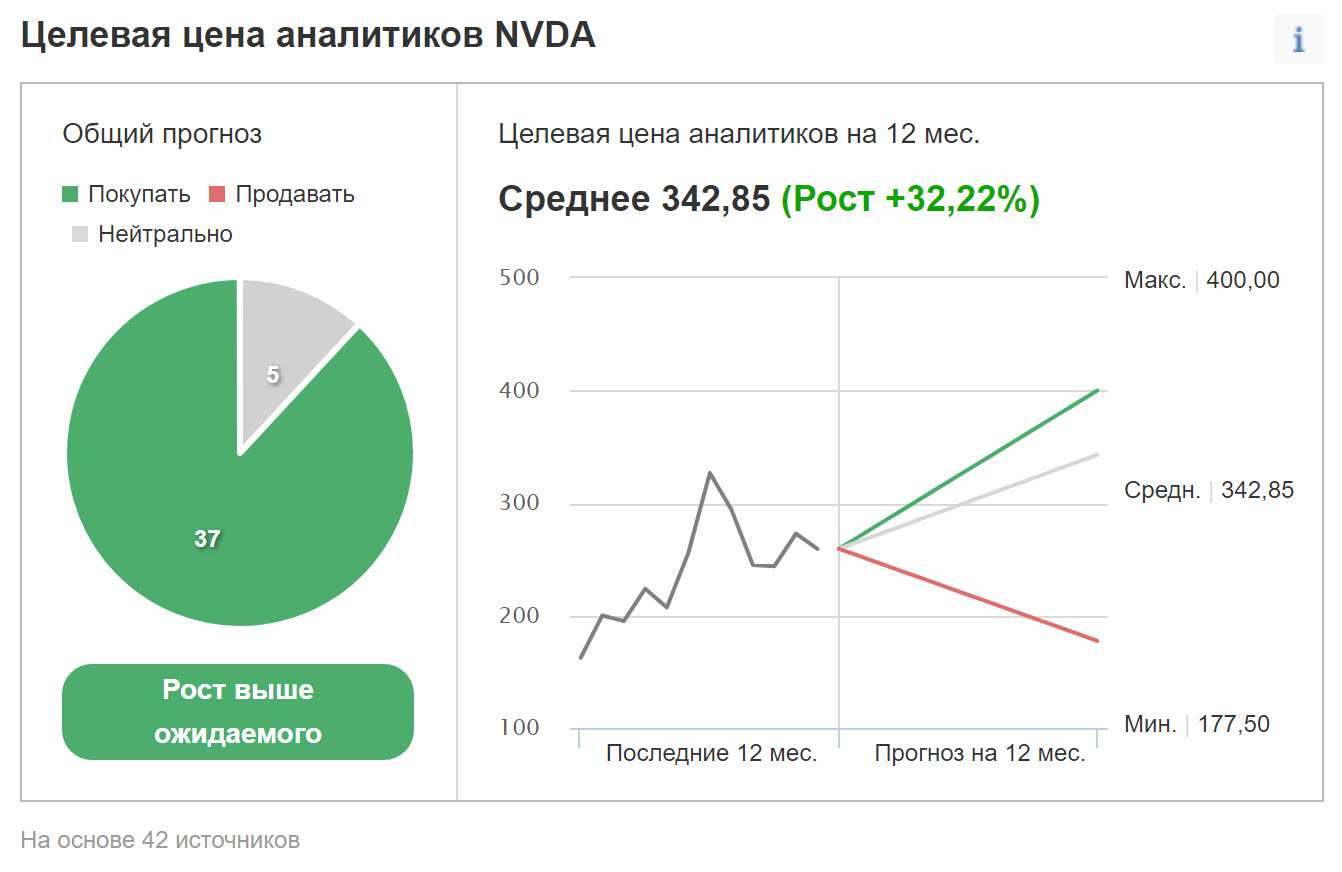

Опрошенные Investing.com аналитики в целом полагают, что акции NVDA будут торговаться «лучше рынка». Медианный 12-месячный целевой уровень в $342,85 подразумевает наличие потенциала роста более чем на 30%. Диапазон оценок ограничен 177,50 и 400 долларами.

Источник: Investing.com

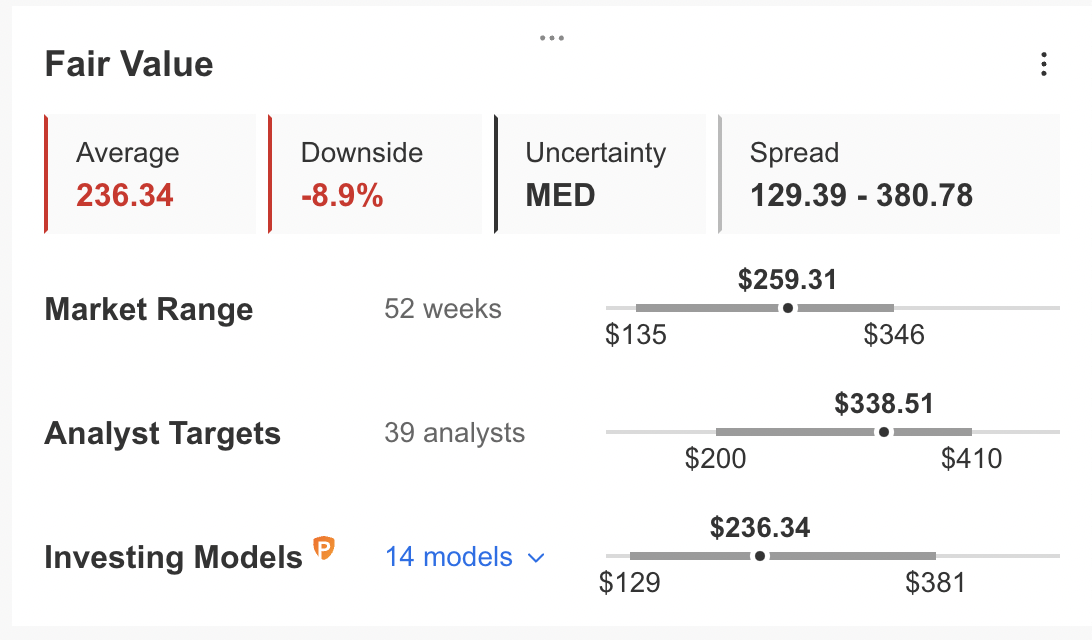

Однако ряд моделей инструмента InvestingPro (включая те, что учитывают коэффициенты P/E и P/S или терминальную стоимость) оценивают справедливую стоимость акций в $236,34.

Источник: InvestingPro

Другими словами, фундаментальная оценка допускает падение акций примерно на 10%.

В настоящее время коэффициенты P/E, P/B и P/S для NVDA составляют 68,5, 25,1 и 24,8, что существенно выше средних показателей по отрасли в 25,6, 8,7 и 7,6 соответственно.

Мы полагаем, что ближайшие недели акции проведут между отметками в 230 и 270 долларов, после чего начнется новый этап ралли.

Стратегии инвестирования в NVDA

«Быки», которые верят в скорое окончание распродажи, могут рассмотреть возможность инвестирования на текущих уровнях с таргетом в виде целевого уровня аналитиков ($342,85).

Однако те инвесторы, которые хотят включить акции NVDA в свои долгосрочные портфели, но опасаются всплесков волатильности, могут обратиться к стратегии диагонального дебетового спреда с использованием опционов LEAPS, которая ограничивает как потенциальную прибыль, так и риски.

Напоминаем, что большинство стратегий на базе опционов не подходят индивидуальным инвесторам, и эту статью следует рассматривать как образовательный материал, а не в реальную инвестиционную стратегию.

Диагональный дебетовый спред на акции NVDA

- Стоимость акций на момент написания статьи: $262,60

Для начала, трейдер покупает «долгосрочный» колл с более низкой ценой исполнения и в то же время продает «краткосрочный» колл с более высокой ценой страйк, создавая диагональный спред.

Другими словами, опционы колл (в данном случае на акции NVDA) имеют разные цены страйк и даты экспирации. Трейдер открывает длинную позицию по одному опциону и короткую — по второму, чтобы получить прибыль в виде диагонального спреда.

Большинство трейдеров, применяющих этот механизм, умеренно оптимистичны в отношении базового актива. Вместо того, чтобы покупать 100 акций, трейдер покупает опцион «в деньгах», в котором колл LEAPS выступает «суррогатом» акций NVDA.

На первом этапе этой стратегии трейдер может купить опцион LEAPS «в деньгах» (например, контракт с датой экспирации 19 января 2024 г и ценой страйк в $210). В настоящее время он предлагается по $94,25 за акцию. Другими словами, владение опционом колл, который истекает примерно через два года и два месяца, обойдется трейдеру в $9425 (вместо $26 260, которые пришлось бы отдать за сто акций по рыночной цене).

Дельта этого опциона (которая показывает величину ожидаемого изменения цены опциона при изменении стоимости базового актива на 1 доллар) близка к 0,80.

Если акции NVDA подорожают на 1 доллар до $263,60, то текущая цена опциона вырастет на 80 центов. Обратите внимание, что фактическое изменение может отличаться из-за влияния других факторов, на которых мы не будем останавливаться в данной статье.

В качестве второго этапа этой стратегии трейдер продает краткосрочный колл «вне денег» (например, опцион на 20 мая 2022 года с ценой страйк в $270). Текущая премия по этому опциону составляет $14,05. Другими словами, продавец опциона получит 1405 долларов (без учета комиссии).

В стратегии учитываются две даты экспирации, поэтому довольно сложно выразить точную формулу точки безубыточности этой сделки. Различные брокеры или сайты предлагают собственные калькуляторы расчета прибылей и убытков.

Максимальную прибыль можно извлечь в том случае, если стоимость акции равна цене исполнения краткосрочного колла на дату его экспирации. Другими словами, трейдер хочет, чтобы цена бумаг NVDA оставалась как можно ближе к цене страйк краткосрочного опциона (в нашем случае — $270) на 20 мая 2022 года, не превышая ее.

В нашем примере максимальный доход теоретически составит около $1859 при цене акций в 270 долларов на момент экспирации. Значение получено при помощи калькулятора прибылей и убытков, но приблизительную цифру можно рассчитать самостоятельно.

Продавец опциона (то есть трейдер) получил 1405 долларов за проданный опцион. Между тем, акции NVIDIA выросли со $262,60 до $270. Разница составляет $7,40 за одну акцию (или 740 долларов за 100 бумаг).

Поскольку дельта долгосрочного опциона LEAPS равна 0,8, стоимость опциона теоретически увеличится на $592 (740*0,80). Помните, что на практике она может отличаться в любую сторону. Например, стоит учитывать элемент «временной эрозии» опционов. Изменение степени волатильности также может увеличивать или уменьшать цену опциона.

Складываем 1405 и 592 и получаем 1997 долларов. И хотя полученная цифра немного отличается от указанных выше 1859 долларов, для приблизительной оценки этот метод подходит весьма неплохо.

Понятно, что для другой цены страйк отличалась бы и дельта. Соответственно, на это стоит делать поправку для того, чтобы получить приблизительное соотношение прибыли или убытка.

В данном случае трейдер инвестирует в NVIDIA без необходимости платить полную стоимость в 26 260 долларов за 100 акций.

В идеале трейдер надеется, что краткосрочный колл истечет «вне денег». Затем он может продавать коллы один за одним (пока через полтора года не истечет контракт LEAPS).