- Акции Berskhire Hathaway подорожали более чем на 18% с начала 2022 года

- В четвертом квартале компания выкупила собственные акции на сумму $6,9 миллиарда

- Долгосрочные инвесторы могут подумать о покупке акций Berkshire Hathaway на текущих уровнях

Акции конгломерата Berkshire Hathaway (NYSE:BRKb), возглавляемого широко известным, авторитетным инвестором Уорреном Баффеттом, подорожали приблизительно на 33% за последние 52 недели и на 18% с начала текущего года.

Для сравнения, акции Apple (NASDAQ:AAPL), крупнейшего компонента в инвестиционном портфеле Berkshire Hathaway, за 2022 год подешевели на 4,2%, правда за последний год они остаются в плюсе на 27,9%.

На торгах 29 марта акции Berkshire Hathaway пробили отметку $362 и достигли рекордного максимума. Торговый диапазон за 52 недели составляет $261,91–$362,10; рыночная капитализация компании достигает $779,8 миллиарда.

Те, кому интересно больше узнать о составе портфеля Berkshire Hathaway, могут изучить последние документы для Комиссии по ценным бумагам и биржам США (SEC). Подробный обзор акций публичных компаний, входящих в портфель компании Баффетта, также предлагает InvestingPro.

Источник: InvestingPro

Например, помимо Apple, в число других крупнейших компонентов портфеля входят Bank of America (NYSE:BAC), American Express (NYSE:AXP) и Coca-Cola (NYSE:KO).

В портфель также входят бумаги следующих компаний, торгующиеся ниже своей справедливой стоимости: StoneCo (NASDAQ:STNE), General Motors (NYSE:GM), RH (NYSE:RH) и United Parcel Service (NYSE:UPS).

Если говорить о компонентах портфеля с наибольшим потенциалом роста относительно ценовых таргетов аналитиков, то к ним относятся General Motors, Floor & Decor (NYSE:FND), Liberty Latin

America (NASDAQ:LILAK), Snowflake (NYSE:SNOW), StoneCo и RH.

Последние квартальные результаты

Berkshire Hathaway опубликовала свои результаты за четвертый квартал 2021 года 26 февраля, и основное внимание инвесторов было тогда приковано к операционной прибыли. Этот показатель в четвертом квартале составил $7,29 миллиарда, увеличившись примерно на 45% по сравнению с сопоставимым кварталом предыдущего года. По итогам 2021 года операционная прибыль достигла $27,45 миллиарда, что более чем на 25% выше показателя 2020 года, составившего почти $22 миллиарда.

Инвесторам также было приятно узнать, что правление Berkshire Hathaway за отчетный квартал потратило $6,9 миллиарда на обратный выкуп акций. По итогам года объем buyback достиг рекордных $27 миллиардов.

Комментируя результаты, главный исполнительный директор Berkshire Hathaway Уоррен Баффетт отметил:

«Многие воспринимают Berkshire как громоздкое и несколько странное собрание финансовых активов. На самом деле Berkshire владеет и управляет бо́льшим количеством базирующихся в США “инфраструктурных” активов (которые на нашем балансе отмечены как недвижимость, заводы и оборудование), чем любая иная американская корпорация. Это превосходство никогда не было для нас целью. Однако оно стало фактом».

До публикации квартальных результатов за четвертый квартал акции Berkshire Hathaway класса В торговались в районе $317. По итогам торгов 8 апреля они стоили уже $353,10. То есть с момента публикации отчетности бумаги подорожали примерно на 11%.

Что будет дальше происходить с акциями Berkshire Hathaway?

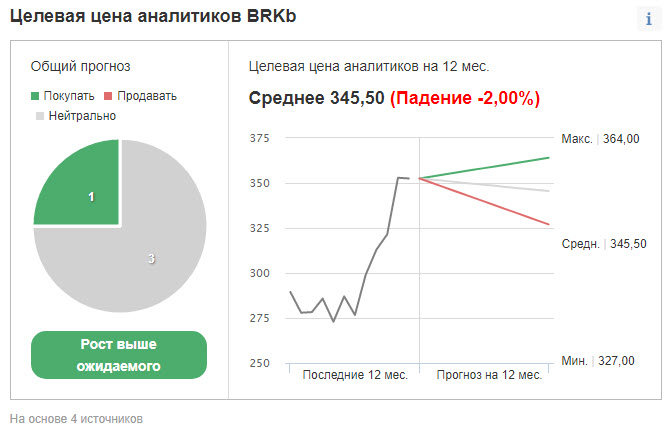

Согласно консенсус-прогнозу аналитиков, опрошенных Investing.com, акции Berkshire Hathaway обладают рейтингом «выше рынка».

Источник: Investing.com

Вместе с тем, усредненная 12-месячная целевая цена составляет $345,50, что подразумевает потенциал снижения с текущих уровней на 2%. Торговый диапазон за 12 месяцев сейчас составляет от $327 до $364.

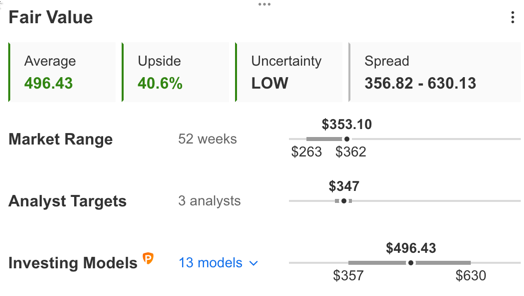

С другой стороны, в соответствии с несколькими расчетными моделями InvestingPro (включая те, что учитывают коэффициенты P/E и P/S или терминальную стоимость), усредненная справедливая стоимость акций Berkshire Hathaway составляет $496,43.

Источник: InvestingPro

Иными словами, согласно фундаментальной оценке, стоимость акций может увеличиться примерно на 40%.

Можно также оценить финансовое благополучие Berkshire Hathaway, сопоставив ее с похожими компаниями из сектора финансовых услуг по более чем 100 параметрам.

По параметру денежных потоков и роста она набирает 3 балла из 5 возможных. Четыре балла по параметру стабильности прибыли и общий результат в 4 балла — это весьма неплохо.

Коэффициенты P/E, P/B и P/S для Berkshire Hathaway составляют 8,7x, 1,5x и 2,8x. Сопоставимые секторальные коэффициенты равны 8,2x, 1,0x и 2,6x.

В ближайшие недели акции Berkshire Hathaway, как нам кажется, будут торговаться в широком диапазоне между $340 и $360. После этого может начаться новая фаза роста

Стратегии инвестирования в Berkshire Hathaway

Те, кто настроен на покупку акций Berkshire Hathaway и не боится краткосрочной волатильности, могут купить акции сейчас. Целевой ценой для них будет $496,43, исходя из моделей фундаментальной стоимости.

В качестве альтернативы инвесторы могут обратиться к биржевым фондам (ETF), компонентом которых является Berkshire Hathaway. В качестве примеров можно привести следующие фонды:

- Financial Select Sector SPDR® Fund (NYSE:XLF)

- Davis Select US Equity (NYSE:DUSA)

- iShares US Financials ETF (NYSE:IYF)

- Absolute Core Strategy (NYSE:ABEQ)

- Invesco S&P 500® Momentum ETF (NYSE:SPMO)

- Blackrock Future US Themes ETF (NYSE:BTHM)

И наконец, инвесторы, ждущие новых максимумов в ближайшие недели, могут также подумать об использовании «бычьего» колл-спреда.

Большинство основанных на опционах стратегий не подходят всем розничным инвесторам. Поэтому данную статью следует рассматривать как образовательный материал, а не реальную инвестиционную стратегию, которой мог бы воспользоваться среднестатистический розничный инвестор.

«Бычий» колл-спред на акции Berkshire Hathaway

Стоимость акций на момент написания статьи: $353,10.

Данная стратегия требует от трейдера параллельного удержания колла на покупку с более низкой страйк-ценой и колла на продажу с более высокой страйк-ценой. У обоих компонентов стратегии одинаковые базовые акции (в данном случае это акции Berkshire Hathaway) и одинаковая дата исполнения.

Трейдер рассчитывает на рост акций Berkshire Hathaway. Колл-спред ограничивает как убытки, так и потенциальную прибыль. Чистая стоимость (или чистый дебет) спреда представляет собой максимально возможный убыток по сделке.

Реализация стратегии на текущих уровнях предполагает покупку опциона колл с ценой страйк в $360 на 16 сентября за $16,25 и продажу опциона на ту же дату с ценой исполнения в $370 за $12,10.

Этот спред обойдется инвестору примерно в $415 за контракт, таков же максимально возможный убыток.

Следует отметить, что трейдер может потерять эту сумму в случае, если оба опциона истекут «без денег», т. е. если акции на момент экспирации будут торговаться ниже страйк-цены колла на покупку, то есть $360,00.

Чтобы расчитать максимально возможную прибыль, нужно вычесть премию, уплаченную из спреда между двумя страйками, и умножить результат на 100:

($10 – $4,15) x 100 = $585.

Трейдер получит эту прибыль, если на дату экспирации акции Berkshire Hathaway будут торговаться выше цены страйк-колла на продажу (или $370 для нашего примера).

Подведем итоги

Акции Berkshire Hathaway продемонстрировали за последние 12 месяцев впечатляющее ралли. По нашим ожиданиям, позитивная динамика будет сохраняться в ближайшие кварталы, несмотря на возможную волатильность в течение следующих нескольких недель.

Поэтому долгосрочным инвесторам не стоит тянуть с покупкой. Опытные трейдеры могут также использовать стратегию с опционами, чтобы извлечь выгоду из потенциального ралли Berkshire Hathaway.