- Morgan Stanley опубликует отчет за первый квартал 14 апреля

- Общая доходность за 3 месяца составляет -18,5%

- У аналитиков Уолл-стрит «бычий» консенсус-прогноз, в следующие 12 месяцев прогнозируется почти 30%-ная доходность

- Рыночный прогноз «бычий» до середины 2022 года и слегка «бычий» до начала 2023 года

Morgan Stanley (NYSE:MS) опубликует свои результаты за первый квартал 14 апреля. Этот международный поставщик финансовых услуг превышал прогнозы по прибыли на акцию семь последних кварталов. Однако за последние три месяца оценки по прибыли MS были снижены 11 раз, вследствие чего акции упали на 18,5%.

Повышение процентных ставок, как правило, способствует увеличению прибылей банков, однако сфокусированность Morgan Stanley на бизнесе управления состояниями, вероятно, негативным образом отразится на показателях, поскольку комиссионные по находящимся в его управлении активам, вероятно, сократились из-за падения фондового рынка. Падение рынков акций также привело к сокращению выручки, связанной с IPO и прочими мероприятиями по привлечению капитала.

Акции Morgan Stanley достигли 12-месячного максимума $108,73 на торгах 9 февраля 2022 года, но впоследствии упали на 22,2% до текущего уровня. Даже с учетом этого падения общая доходность за трех-, пяти- и 10-летний периоды у банка впечатляющая: 25,7%, 16,8% и 17,7% соответственно. За последние 12 месяцев доходность составляет 7,9% против 7,5% для индекса широкого рынка.

Мультипликатор P/E равен 10,46, что означает разумную оценку. Дивидендная доходность составляет 3,33%, а скользящие темпы роста дивиденда за последние три, пять и 10 лет составляют 28,7%, 26,7% и 28,5% соответственно.

На торгах 29 сентября 2021 года акции Morgan Stanley торговались по $105,15, и тогда я им присвоил рекомендацию «покупать». Консенсус-прогноз аналитиков на тот момент был «бычьим», хотя цена акций примерно на 2% превышала консенсусный 12-месячный таргет. Оценка была разумной. Рыночный консенсус-прогноз, основанный на ценах опционов, был тогда «бычьим» до начала 2022 года и нейтральным до середины 2022 года.

Для тех из читателей, кто не знаком с идеей использования цен на опционы для расчета консенсус-прогноза, ниже приводится сжатое пояснение.

Цена опциона представляет собой рыночную оценку вероятности того, что цена базового актива вырастет (в случае опционов колл) или упадет (опционы пут) относительно определенного уровня (цены страйк) на дату экспирации контракта.

Анализируя цены колл и пут с различными ценами страйк и одинаковой датой экспирации, можно получить вероятностную оценку динамики стоимости базового актива участниками рынка. Этот рыночный прогноз отражает имплицитный консенсус среди покупателей и продавцов.

Если вам необходимо более детальное объяснение, чем те, что приводится ниже и по предыдущей ссылке, я могу порекомендовать вам замечательную монографию FCA Institute (ресурс бесплатный).

Акции Morgan Stanley сейчас торгуются существенно ниже 12-месячного максимума начала февраля, поэтому я обновил рыночный прогноз и сопоставил его с текущим консенсус-прогнозом аналитиков.

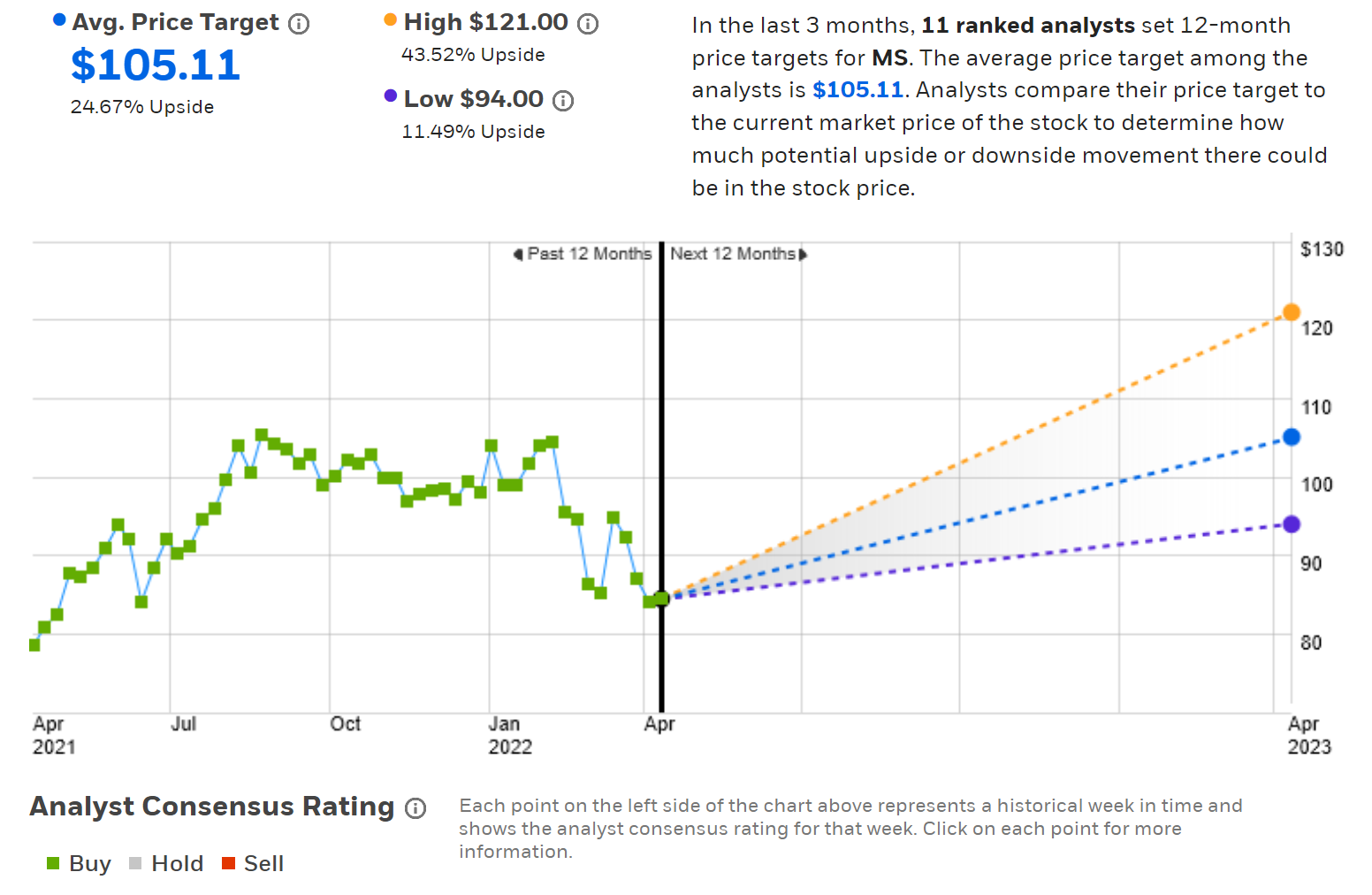

Консенсус Уолл-стрит

Доступная на eTrade версия консенсус-прогнозов Уолл-стрит отражает мнения 11 квалифицированных аналитиков, присвоивших акциям Morgan Stanley рейтинги и ценовой таргет в течение последних 90 дней. Консенсус-прогноз остается «бычьим», а 12-месячная целевая стоимость составляет $105,11, что на 24,7% выше текущей цены акций.

Источник: E-Trade

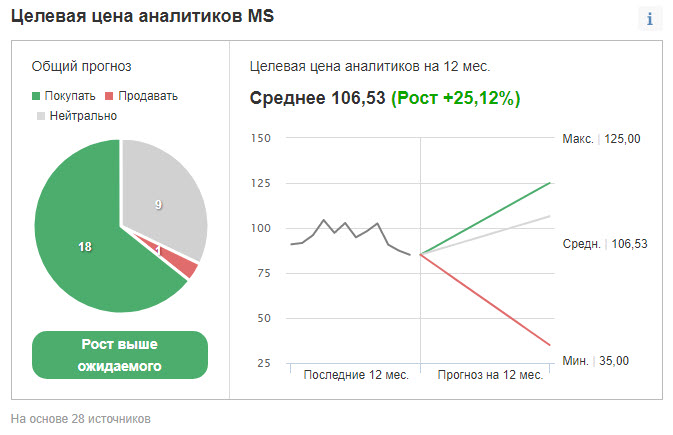

Investing.com рассчитывает консенсус-прогноз на основе рейтингов и ценовых таргетов, присвоенных 28 аналитиками. Этот прогноз также является «бычьим», а усредненный 12-месячный таргет предполагает рост акций на 26,31%.

Источник: Investing.com

Консенсусные ценовые таргеты на 12 месяцев сейчас чуть выше, чем они были, когда я последний раз проводил анализ Morgan Stanley. Ожидания роста по большей части связаны с падением цены акций за последние месяцы. Иными словами, консенсус аналитиков указывает на перепроданность акций.

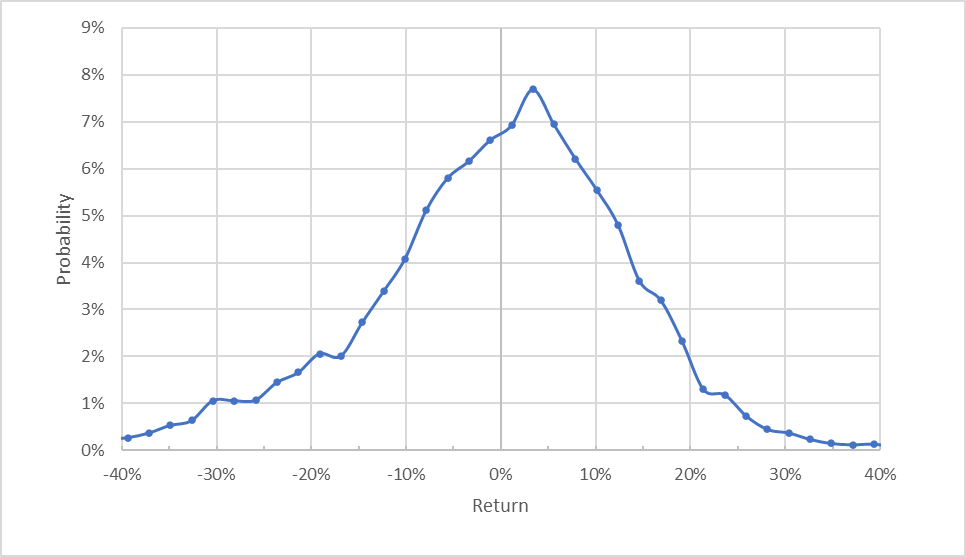

Рыночный прогноз для Morgan Stanley

Я рассчитал рыночный прогноз на период в 2,2 месяца (с текущего момента по 17 июня 2022 года) и на период в 9,3 месяца (с текущего момента по 20 января 2023 года) на основе цен опционов с экспирацией в эти даты. Я выбрал именно эти даты экспирации, поскольку для истекающих в июне и январе опционов, как правило, характерны высокие объемы сделок, при этом они позволяют получить представление о перспективах акций до середины 2022 года и до конца года.

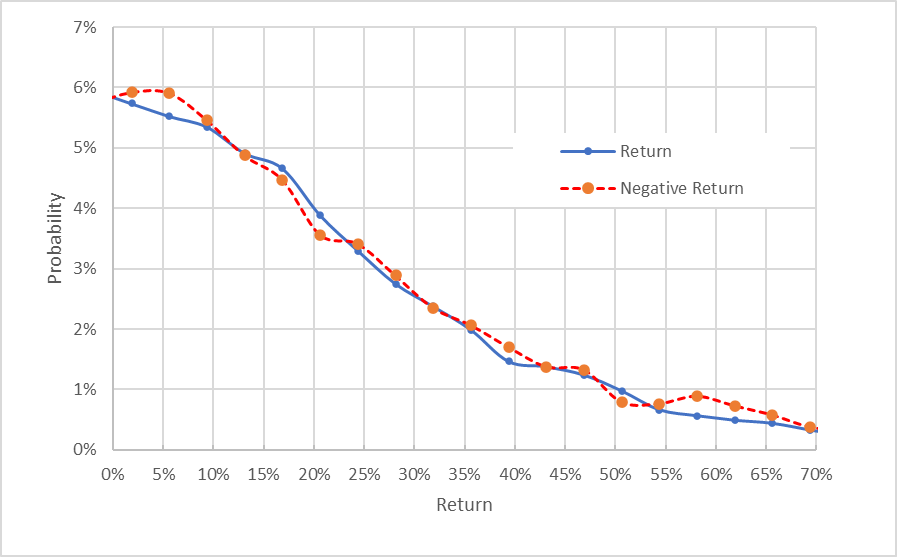

Стандартная форма представления данных — распределение вероятностей курсовой доходности, где на вертикальной оси отображены значения вероятности, а на горизонтальной — курсовая доходность.

Источник: Данный расчет произведен на основе данных об опционах с платформы eTrade

Согласно прогнозу на следующие 2,2 месяца, вероятность роста акций выше, чем вероятность падения. Максимально вероятный исход предусматривает повышение цены акций на 3,4%. Распределение вероятностей неравномерное с отрицательным перекосом: вероятности сильного падения выше вероятностей сильного роста.

Так, вероятность доходности -30% более чем в два раза превышает вероятность доходности +30%. Расчетная годовая волатильность, полученная из этого распределения, составляет 36%. Есть некоторые свидетельства того, что акции с таким отрицательным перекосом обычно торгуются лучше акций с положительным перекосом.

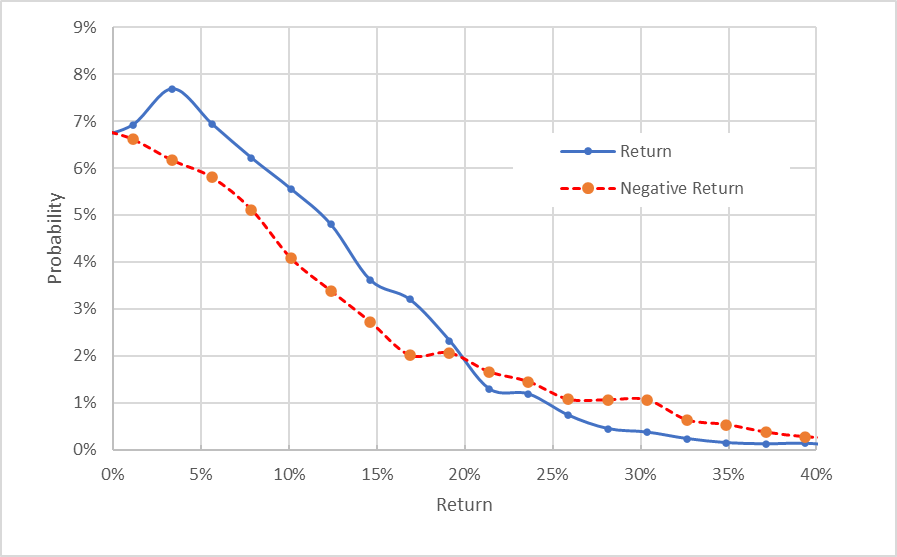

Чтобы упростить прямое сопоставление относительных вероятностей положительных и отрицательных ценовых изменений, я нанес их на положительную сторону оси X (см. ниже).

Источник: Данный расчет произведен на основе данных об опционах с платформы eTrade

Как можно заметить, вероятности положительных исходов последовательно превышают вероятности отрицательных исходов применительно ко многим ценовым изменениям (сплошная синяя линия находится выше пунктирной красной линии для большинства возможных исходов на графике выше). Вероятности крупных падений выше вероятностей сильных ралли, но в целом вероятности таких исходов низкие. Таким образом, рыночный прогноз для Morgan Stanley на следующие 2,2 месяца «бычий».

В теории от рыночного прогноза можно ожидать преобладания негативных оценок, учитывая готовность инвесторов переплачивать за опционы пут в желании ограничить убытки. Хотя этот эффект невозможно напрямую измерить, он делает рыночный прогноз на следующие 2,2 месяца еще более «бычьим».

Рыночный прогноз на период в 9,3 месяца по 20 января 2023 года указывает на примерно совпадающие вероятности положительной и отрицательной доходности (сплошная синяя линия и пунктирная красная линия находятся очень близко друг к другу). Ввиду ожидаемого отрицательного эффекта, такой тип рыночного прогноза интерпретируется как слегка «бычий». Расчетная годовая волатильность, полученная из этого распределения, составляет 34%.

Источник: Данный расчет произведен на основе данных об опционах с платформы eTrade

Рыночный прогноз для Morgan Stanley на период по середину июня «бычий», а прогноз на период по начало 2023 года слегка «бычий». Расчетная волатильность примерно неизменна: 36% до середины 2022 года и 34% до начала 2023 года.

Подведем итог

Акции Morgan Stanley упали более чем на 20% по сравнению с 12-месячным максимумом по закрытию, зафиксированным в начале февраля. Хотя повышение процентных ставок обычно играет на руку банкам, падение фондовых рынков окажет непропорциональное влияние на прибыль Morgan Stanley по сравнению с конкурентами.

Консенсус-прогноз аналитиков остается «бычьим», а консенсусная 12-месячная целевая цена подразумевает общую доходность в 28–29%. С этой точки зрения, акции, похоже, слишком сильно упали из-за беспокойства по поводу прибыли.

Чтобы присвоить акциям рекомендацию «покупать», мне обычно хочется, чтобы общая ожидаемая доходность составляла по меньшей мере половину от ожидаемой волатильности (около 35% по рыночным прогнозам), и по этим параметрам Morgan Stanley выглядит привлекательно, даже с учетом незначительного дисконта по прогнозу аналитиков.

Рыночный прогноз для Morgan Stanley на период по середину июня «бычий», а прогноз на период по начало 2023 года слегка «бычий», так что я сохраняю рекомендацию «покупать».