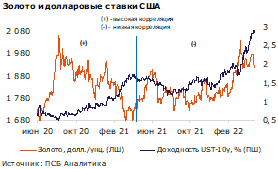

Обычно цены на золото и доходность гособлигаций США двигаются разнонаправленно. Однако с середины лета 2021 года из-за мер по стимулированию экономики со стороны мировых центробанков для борьбы с последствиями пандемии, а также значительного роста инфляции, которая опережает темпы роста мировой экономики, эта зависимость между стоимостью золота и долларовыми ставками нарушилась.

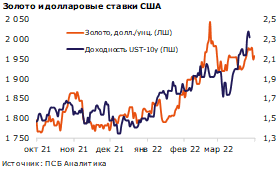

В преддверии начала цикла увеличения ключевой ставки в США золото прекратило расти, перешло к консолидации, а сейчас начало снижаться. На данный момент между стоимостью золота и инфляционными ожиданиями есть гэп, который, как мы считаем, может сократиться, что позволит цене на золото вновь вырасти до 2 000 долл./унц. В то же время, из-за ужесточения ДКП США в долгосрочной перспективе стоимость золота, по нашим оценкам, будет снижаться.

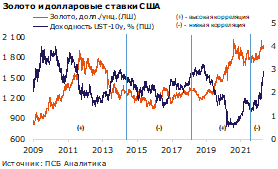

Традиционно корреляция между доходностью государственных облигаций США и золотом преимущественно отрицательная

В периоды, когда инфляция и экономика показывают схожую динамику, золото и доходность гособлигаций двигаются разнонаправленно. Например, если экономический рост замедляется вместе с инфляцией, то спрос на акции и высокодоходные облигации падает из-за повышенного риска.

Инвесторы начинают перекладываться в более надежные активы, такие как государственные облигации. По этой причине их доходность начинает снижаться. А так как инфляционное давление также сокращается, падают и цены на золото.

Это работает и в обратную сторону. При активном росте экономики, как правило, растёт и инфляция. Капитал начинает перетекать в более рискованные активы, которые в этот период растут сильнее низкорискованных бумаг.

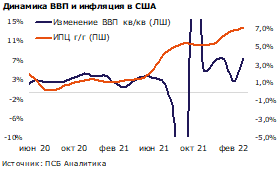

Однако данные механизмы нарушаются, когда динамика инфляции и экономики различается. Изменение мер по стимулированию экономики является дополнительным фактором, который ещё сильнее нарушает корреляцию золота и доходности гособлигаций США.

Именно поэтому с осени 2020 года цены на золото снижались, а доходность 10-летних государственных облигаций росла. Мировая экономика начала постепенно восстанавливаться после пандемии, уровень инфляции также ожидаемо рос, но оставался на придавленных уровнях.

Начиная с середины осени прошлого года темпы роста мировой экономики стали замедляться, при этом инфляция наоборот стала увеличиваться. Кроме этого, мировые центробанки продолжали предпринимать меры стимулирования. В результате влияния этих факторов движение цен на золото и доходностей государственных облигаций США стало однонаправленным.

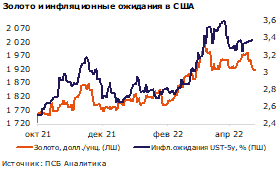

Динамика стоимости золота также сильно коррелирует с изменением инфляционных ожиданий

Однако из-за повышения ключевой ставки ФРС на мартовском заседании, рост инфляционных ожиданий прекратился, что отразилось и на цене золота.

На данный момент золото отстало от динамики инфляционных ожиданий. Полагаем, что сохраняющаяся геополитическая напряженность, а также рост опасений относительно начала стагфляции в США в долгосрочной перспективе могут поспособствовать сокращению гэпа. Таким образом, остаются шансы, что стоимость золота может вновь подрасти до 2 000 долл./унц.

Однако на данный момент цены на золото откатываются из-за снижения доходностей гособлигаций и уже опустились до 1 900 долл./унц. Вероятно, вплоть до заседания ФРС стоимость драгоценного металла будет консолидироваться в диапазоне 1 900-1 950 долл./унц.

Отметим, что 3-4 мая пройдёт заседание ФРС, из-за чего картина может существенно измениться. В случае, если Федрезерв повысит ставку более чем на 0,5%, инфляционные ожидания могут начать снижаться, вследствие чего и цены на золото продолжат откатываться.

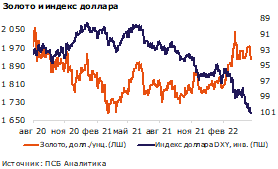

Долгосрочные перспективы золота, на наш взгляд, складываются негативно

Из-за ужесточения ДКП в США спрос на золото будет снижаться. Это приведёт к переходу цен в долгосрочный медвежий тренд.