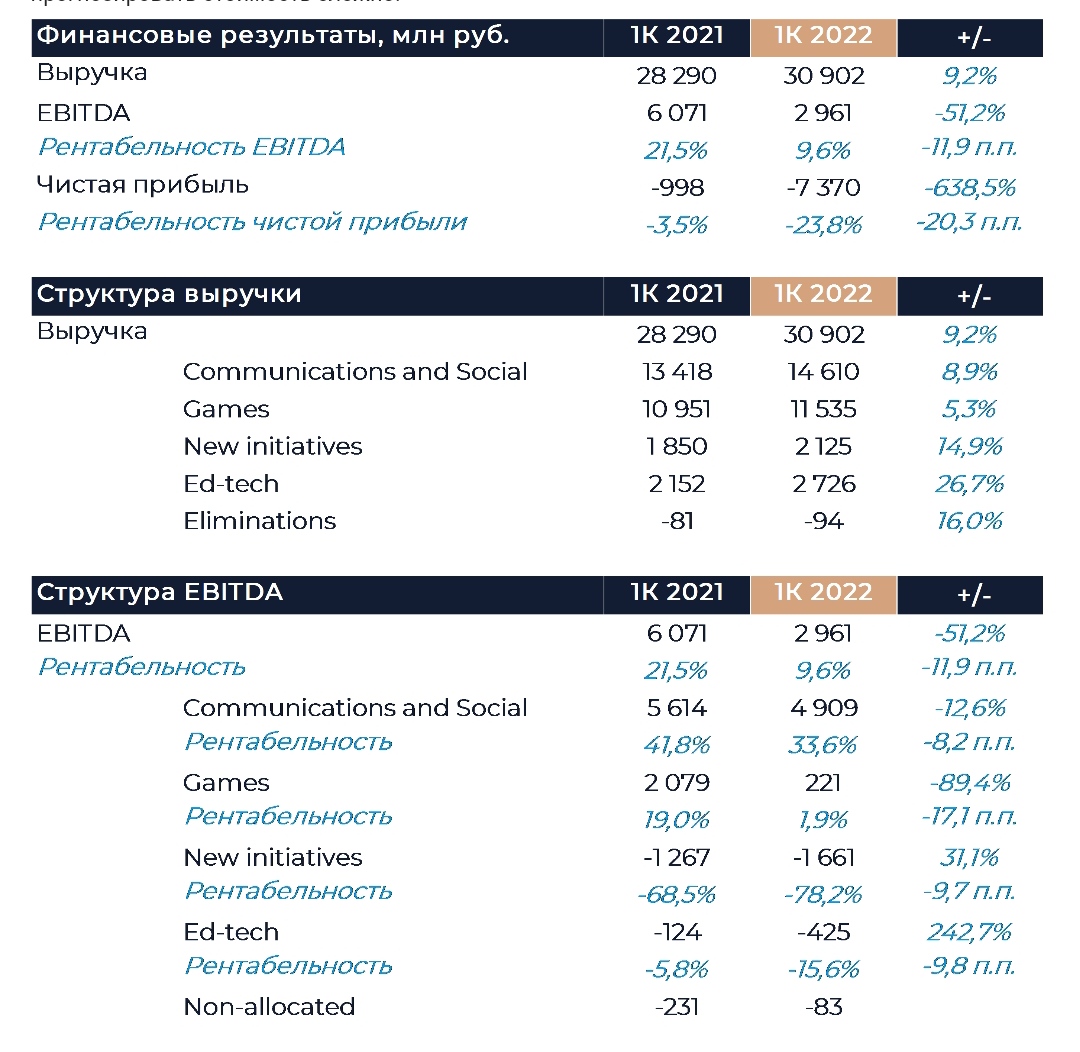

Холдинг VK (MCX:VKCODR) представил свои финансовые результаты за 1К 2022 г. Динамика выручки совпала с ожиданиями рынка, а вот EBITDA оказалась ниже консенсуса. Во многом заметное снижение рентабельности относительно сопоставимого периода прошлого года было вызвано ростом расходов на персонал и дополнительными инвестициями. Компания, как и ожидалось не представила каких-либо прогнозов на текущий год. Также сегодня стало известно, что VK приобретет у Яндекса (MCX:YNDX) сервисы Новости и Дзен. Стороны пока не раскрыли условия соглашения и технические подробности, но сообщили что потребуется разрешение на сделку со стороны ФАС. Мы будет ожидать деталей, в частности информации о том, как проекты будут отделяться от экосистемы Яндекса и за счет каких средств будет профинансирована покупка. Run-rate выручки Дзена по итогам марта составил почти 16 млрд руб., что представляет более 10% выручки VK за прошлый год, а EBITDA сервиса была вблизи нуля. Наша рекомендация и целевая цена для GDR VK сейчас находятся на пересмотре.

Выручка VK по итогам квартала увеличилась на 9% г/г и динамика совпала с консенсусом. В силу общих проблем на рынке онлайн-рекламы в марте замедлился рост выручки в сегменте социальных сетей. Ряд крупных международных корпорация приостановили свои маркетинговые инвестиции. Также заметно сократился общий объем доступного рекламного инвентаря на рынке, а многие отечественные компании уменьшали маркетинговые бюджеты. Холдинг не стал раскрывать динамики финансовых результатов в конкретных проектах и остановился на операционных показателях. В частности, ВКонтакте на фоне ограничений западных социальных сервисов побил несколько рекордов по количеству пользователей. MAU в России достигла 78,5 млн человек, а DAU 50 млн. Среднее время пользования в мобильной версии составило 44 минуты в день, а для наиболее активной части аудитории было на уровне 57 минут. Пока большой приток новых клиентов, прежде всего СМБ, не смог уверенно компенсировать уход некоторых крупных рекламодателей. Стоит также отметить, что доходы от IVAS по итогам этого квартала росли быстрее рекламной выручки и увеличились почти на 9% г/г. В марте заметно выросло количество регистраций и восстановлений страниц в Одноклассниках, но пока не очень очевидно на сколько это устойчивый тренд. Рентабельность EBITDA сегмента снизилась на 8 п.п. г/г, что компания связывает с возросшими затратами на персонал и инвестициями в музыкальный контент. Не исключено, что компания заметно корректировала зарплаты сотрудников с конца февраля для удержания специалистов.

Выручка игрового подразделения выросла всего на 5% г/г, что немного ниже наших ожиданий. На темпах роста заметно сказываются отсутствие новых релизов и проблемы с приемом платежей от пользователей мобильных устройств в России. Доля мобильных игр в доходах вернулась ближе к прежним показателям после провала прошлого квартала и составила 76%. Около 94% выручки обеспечили F2P проекты, а на топ-5 тайтлов пришлось 63% доходов. Рентабельность EBITDA сегмента значительно просела г/г в силу масштабных инвестиций в привлечение и удержание пользователей.

В онлайн-образовании выручка росла сильнее, чем мы ожидали, хотя темпы роста и продолжили замедляться относительно прошлых кварталов. Несмотря на снижение спроса в марте, проектам компании удалось увеличить платящую аудиторию в 1,9 раза г/г и привлечь 34 тыс. новых платящих учеников за квартал. Мы отмечаем, что в результатах виден эффект консолидации приобретенных ранее бизнесов. Рентабельность ed-tech тоже существенно ухудшилась г/г на фоне начисления налогового резерва и просадки спроса.

Компания не стала подробно раскрывать результаты различных проектов внутри новых инициатив, сообщив, что основной вклад в рост выручки сегмента внесли B2B проекты. Темпы роста были примерно на уровне наших прогнозов. Снижение рентабельности EBITDA подразделения мы связываем с дополнительными инвестициями и просадкой маржинальности некоторых бизнесов на фоне замедления роста.

Мы отмечаем заметное улучшение экономики СП O2O за год без учета Ситимобил. Сервис такси являлся одним из наиболее затратных проектов внутри предприятия и без него убытки могут постепенно оптимизироваться. Delivery Club и Самокат продолжили демонстрировать отличные результаты роста. Быстро расширялся при увеличении флота каршеринг Ситидрайв, который остается в периметре СП.

Относительно покупки Дзена и Новостей по-прежнему есть много неизвестных вводных. В частности, не оглашены параметры сделки и технические подробности. Дзен является весьма крупным проектом для VK, способным увеличить выручку холдинга более чем на 10% и в будущем стать стабильным источником доходов. Возможно, компания решит как-то объединить его с собственными рекомендательными сервисами. В обычных условиях Дзен мог быть оценен в более чем несколько годовых выручек, но сейчас прогнозировать стоимость сложно.