- Продажи Amazon в первом квартале выросли всего на 7% против 44% годом ранее

- Несмотря на слабые квартальные показатели, большинство аналитиков Уолл-стрит по-прежнему с оптимизмом смотрят на долгосрочные перспективы компании

- Bank of America прогнозирует «существенное» увеличение маржи прибыли в 2023–2025 гг.

- InvestingPro+ предлагает инструменты, данные и контент, которые помогут вам в принятии инвестиционных решений

Электронная коммерция, до недавних пор остававшаяся одним из самых быстрорастущих секторов цифровой экономики, начинает сбавлять обороты после двух лет поразительных темпов роста.

Выручка крупнейшего в мире онлайн-ритейлера Amazon.com (NASDAQ:AMZN) в первом квартале 2022 года увеличилась всего на 7% по сравнению с ростом на 44% годом ранее. Это самые медленные квартальные темпы с тех пор, как в 2001 году лопнул «пузырь» доткомов, при этом выручка компании увеличилась менее чем на 10% второй квартал подряд.

Через неделю после публикации отчета Amazon разочарование у инвесторов также вызвала канадская компания Shopify (NYSE:SHOP). Этот поставщик сервисов для электронной коммерции отчитался о существенно более низкой, чем ожидали аналитики, прибыли на акцию. Помимо этого, компания понизила прогноз по росту новых корпоративных клиентов в 2022 году, отметив, что он будет «сопоставим» с показателем 2021 года.

Разочаровывающие квартальные отчеты спровоцировали обвал в акциях этих и других компаний сектора электронной коммерции, судя по которому, инвесторы не рассчитывают на скорое восстановление.

Акции Amazon упали более чем на 14% со времени публикации отчета 28 апреля. Сессию пятницы они завершили на отметке $2295,45, минимуме примерно за два года. За 2022 год бумаги подешевели более чем на 30%.

Мощное ралли сектора электронной коммерции, наблюдавшееся в разгар локдаунов из-за COVID-19 в 2020 году, стремительно нивелируется. Онлайн-ритейлеры столкнулись с целым рядом проблем, включая инфляцию, которая находится сейчас в районе 40-летних максимумов, а также резкое увеличение расходов на персонал, «узкие места» в глобальных цепочках поставок и продолжающуюся пандемию.

Быстрое восстановление не предвидится

Чтобы частично компенсировать потери, ранее в этом месяце Amazon ввела дополнительный сбор в размере 5% для части торговых партнеров в США. Это первый подобный сбор в истории компании. В прошлом квартале Amazon также увеличила стоимость подписки на Prime в США впервые за четыре года, со $119 до $139.

Несмотря на эти меры, руководство компании не ждет быстрого восстановления. Главный исполнительный директор Энди Джесси отметил в заявлении, сопровождавшем публикацию отчета:

«Для этого может понадобиться время, особенно с учетом того, что мы по-прежнему сталкиваемся с инфляционным давлением и трудностями в цепочках поставок, тем не менее, мы наблюдаем обнадеживающий прогресс по нескольким параметрам потребительского опыта, включая скорость доставки — мы близки к показателям, в последний раз наблюдавшимся в месяцы непосредственно перед пандемией в начале 2020 года».

Несмотря на текущие затруднения, большинство аналитиков Уолл-стрит по-прежнему с оптимизмом смотрит на долгосрочные перспективы Amazon и ее лидерство в сфере электронной коммерции. Хотя в условиях замедления продаж некоторые пересмотрели целевую цену акций, многие аналитики считают, что любая продолжительная просадка в акциях станет возможностью для покупки.

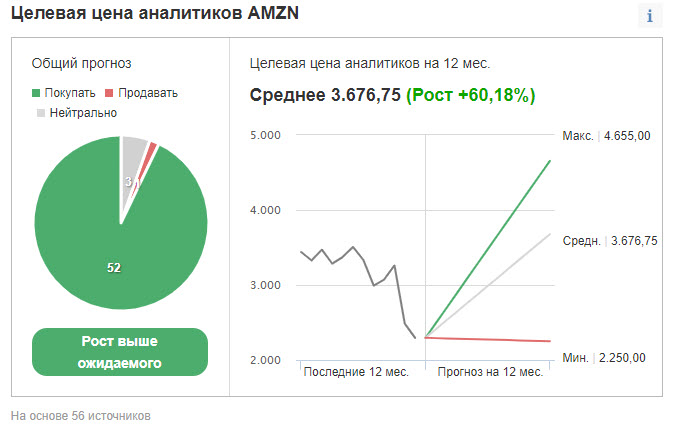

Из 56 аналитиков, опрошенных Investing.com, у 52 по акциям Amazon присвоена рекомендация «покупать», а значит, бумаги должны торговаться лучше рынка.

Источник: Investing.com

Средняя 12-месячная целевая цена составляет $3676,75, что означает потенциал для роста на 60,18%.

Подразделение облачных сервисов Amazon — Amazon Web Services — продолжает показывать впечатляющие результаты, генерируя львиную долю прибыли компании. Выручка AWS повысилась на 37% до $18,4 миллиарда, а портфель заказов увеличился на 68% до $88,9 миллиарда.

Аналитики Bank of America, понизившие таргет для Amazon до $3770 с $4225 после публикации отчета, отметили, что компания должна справиться с ростом расходов и может рассчитывать на «существенное» увеличение маржи прибыли в 2023–2025 гг. за счет подразделений облачных сервисов и рекламы, а также маркетплейса.

По мнению аналитиков Cowen & Co., у компании сохраняется достаточно пространства для повышения цены подписки на Prime. Они отмечают, что дальнейшее увеличение цены Prime поможет Amazon компенсировать потери в сегменте электронной коммерции.

Подведем итоги

При текущем инфляционном давлении Amazon будет непросто поддерживать рост бизнеса электронной коммерции, что будет создавать существенное понижательное давление на акции компании в краткосрочном периоде. Вместе с тем, аналитики практически единогласно считают, что доминированию компании во многих сферах цифровой экономики ничто не угрожает и инвесторам следует воспользоваться текущим падением акций как возможностью для покупки.

Инструмент InvestingPro+ предоставляет доступ к информации о бумагах более чем 135 тысяч компаний, из которых можно выбрать самые быстрорастущие или самые недооцененные акции, используя профессиональные данные, инструменты и идеи. Подробнее