Специально для Investing.com.

В 2021 году аналитики Goldman Sachs, специализирующиеся на сырьевых рынках, назвали медь «новой нефтью». По их оценкам, в 2025 году одна тонна меди на Лондонской бирже металлов будет стоить 15 000 долларов, что эквивалентно более чем 6,80 долларам за фунт на бирже COMEX. В мае 2021 года медь достигла рекордных на тот момент 4,90 доллара, а в марте 2022 года цена впервые превысила 5 долларов.

Медь — не единственный цветной металл, который смог обновить рекордные максимумы в 2021-2022 годах. Этот список также включает алюминий, никель, свинец, цинк и олово.

Горнодобывающие компании за последний год извлекли колоссальную прибыль. По мере роста цен возросла привлекательность выработки бедных руд, переработка которых требует более высоких производственных затрат. Кроме того, фундаментальная картина предполагает дальнейший роста цен на неблагородные металлы.

Однако последние недели оказались неблагосклонными как к самим металлам, так и к бумагам горнодобывающих компаний. Биржевой фонд iShares MSCI Global Metals & Mining Producers ETF (NYSE:PICK) представляет собой диверсифицированный инструмент инвестирования в акции ведущих горнодобывающих компаний.

Растущие процентные ставки оказали давление на рынки металлов

Перспективы дальнейшего роста ключевой ставки ФРС оказали давление на медь и другие промышленные металлы, увеличивая альтернативные издержки поддержания запасов.

Источник: Barchart

Как можно заметить, с июля 2021 года фьючерс на 30-летние гособлигации США стремительно падал. 5 мая облигации обновили минимум на отметке 136,27, остановившись невдалеке от критического уровня поддержки в 136,16 от октября 2018 года.

4 мая Федеральная резервная система повысила ставку по федеральным фондам на 50 базисных пунктов. Кроме того, ФРС начнет сокращать свой раздутый баланс облигаций, повышая ставки вдоль кривой доходности. 40-летние максимумы инфляции требуют более агрессивного ужесточения денежно-кредитной политики, что запустило коррекцию на рынках меди и других металлов.

Доллар укрепляет позиции

Доллар США является мировой резервной валютой, и именно в нем номинировано большинство сырьевых товаров. Рост процентных ставок привел к укреплению доллара, что стало еще одним фактором давления на сырьевые рынки.

Источник: Barchart

На минувшей неделе индекс доллара, который отражает его стоимость по отношению к корзине шести валют, преодолел максимум марта 2020 года в 103,97. В результате возросла стоимость сырья для держателей других валют, вынудив их сократить закупки. Более того, растущие ставки и доллар США заставляют оптовых потребителей сокращать запасы и закупать только те объемы сырья, которые необходимы для поддержания производства.

Карантин в Китае усугубляет проблему

Китай остается самой населенной страной и второй по величине экономикой мира. Сочетание этих факторов делает его крупнейшим потребителем сырьевых товаров в мире.

Недавние локдауны в Шанхае и других крупных городах существенно подорвали спрос на сырье. Динамика ключевых ставок, колебания валютных курсов и падение спроса со стороны Китая в совокупности стало почти идеальным «медвежьим» штормом для меди, цветных металлов и другого промышленного сырья, столкнув их с недавних максимумов. Однако карантин в Китае — временное событие, которое, вероятно, прямо сейчас формирует отложенный спрос, способный проявиться в ближайшие недели и месяцы.

Решение проблемы изменения климата потребует больших объемов металла

США и Европа твердо намерены бороться с изменением климата, и для этого им понадобятся медь и другие неблагородные металлы. В 2021 году аналитики Goldman Sachs заявили, что без меди «декарбонизация невозможна». Как ни странно, добыча, выплавка и очистка металлов остаются энергоемкими процессами. По мере того, как горнодобывающие и нефтеперерабатывающие компании стремятся к выходу на «углеродную нейтральность», объемы производства, вероятно, будут снижаться.

В то же время подскочившие цены на энергоносители и внедрение новых технологий увеличивают производственные затраты. Кроме того, на запуск медной шахты «с нуля» уходит почти десятилетие.

И не только «зеленая» повестка увеличивает спрос на металлы. Вооруженный конфликт между Украиной и Россией, а также глобальное обострение геополитической обстановки ведут к наращиванию производства вооружений и военной техники, что требует больших объемов металла.

Выкупаем просадку горнодобывающих компаний

«Бычьи» тренды редко прямолинейны, а случающиеся коррекции зачастую бывают быстрыми и агрессивными. Несмотря на коррекцию, металлы, скорее всего, рано или поздно нащупают локальное дно, после чего начнется очередной виток роста. Невозможно четко определить экстремумы рынка, поскольку движения бывают иррациональными и нелогичными. Оптимальным подходом на ближайшие месяцы и годы может стать «докупка» на локальных минимумах.

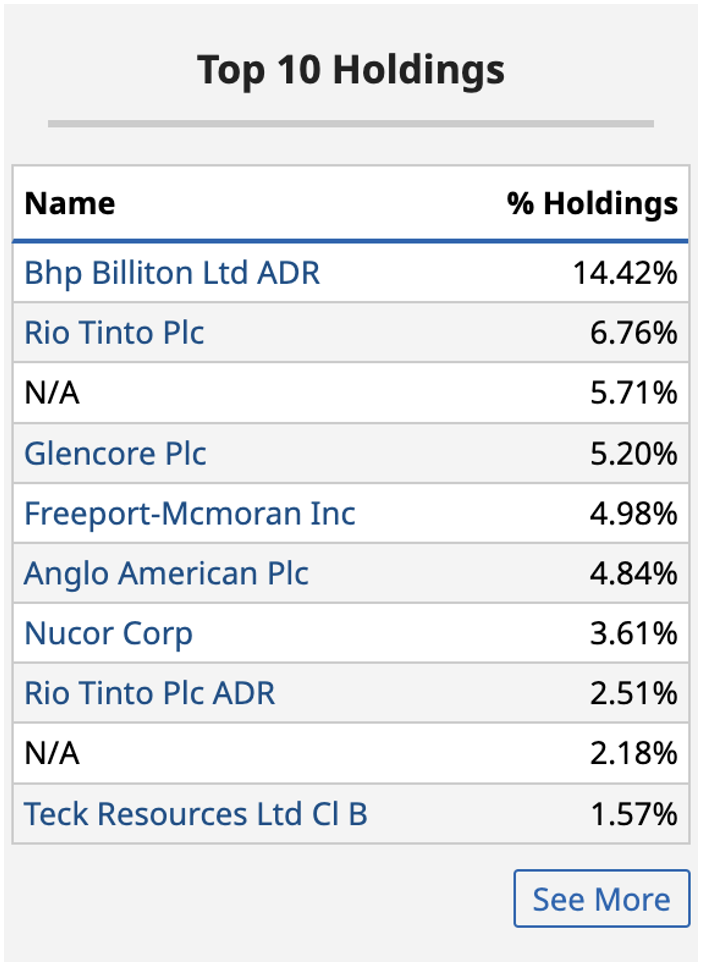

Динамика акций горнодобывающих компаний, как правило, связана с ценами на металлы, которые они добывают из земной коры. Кроме того, им присущи специфические риски, связанные с юрисдикциями, подходами к организации управления и условиями на конкретных месторождениях. Диверсифицированный подход позволит частично ограничить влияние этих уникальных рисков. ETF iShares MSCI Global Metals & Mining Producers представляет собой диверсифицированный инвестиционный продукт горнодобывающей отрасли. Ниже приведен список его крупнейших компонентов.

Источник: Barchart

PICK объединяет акции многих ведущих горнодобывающих компаний.

Торгуясь на отметке 41,39 доллара по состоянию на 9 мая, PICK управлял активами на сумму более 1,552 миллиарда долларов. В среднем владельцев ежедневно сменяют более 652 000 акций ETF. Комиссия за управление составляет 0,39%, а годовой дивиденд в 2,51 доллара соответствует доходности в 6,06%. Таким образом, удержание бумаг на протяжении одного квартала покроет комиссию за управление.

Источник: Barchart

В 2012 году PICK достиг рекордных 56 долларов, тогда как свежий пик в 53 доллара был зафиксирован в апреле 2022 года. К 6 мая котировки опустились до 43,82 доллара, отреагировав на распродажу меди и других металлов. Я рекомендую выкупать просадки ETF, оставляя резервный капитал на случай дальнейшего снижения цены. Динамика PICK будет отражать растущий мировой спрос на промышленные товары в условиях высокой инфляции и благоприятного фундаментального фона.

Ищете новую инвестиционную возможность? Инструмент InvestingPro+ предоставляет доступ к:

- отчетностям компаний за последние 10 лет;

- финансовым показателям компаний, включая рентабельность, динамику роста и т. д.;

- оценкам справедливой стоимости акций, рассчитанным на основе десятков финансовых моделей;

- инструментам сравнения компаний с их конкурентами;

- фундаментальным показателям предприятий и техническим графикам их акций.

И функционал не ограничивается вышеперечисленным. С InvestingPro+ вы легко и просто получите все данные, необходимые для принятия обоснованного инвестиционного решения.