Группа МТС (MCX:MTSS) представила свои финансовые результаты за 1К 2022 г., которые были несколько лучше консенсуса на уровне выручки и OIBDA. Ниже прогнозов оказалась чистая прибыль из-за более серьезных, чем ожидалось, негативных эффектов от роста финансовых расходов и валютной переоценки. Неожиданно сильным квартал стал для МТС Банка, даже несмотря на все трудности в экономике, а продажи розничной сети, напротив, сократились сильнее, чем мы полагали. Основной сегмент сервисов связи ожидаемо показал стабильную динамику роста. Прогнозов на год менеджмент пока решил не предоставлять. Во вторник МТС анонсировали решение совета директоров компании, который рекомендовал выплатить финальные дивиденды в размере 33,85 руб. на акцию. Размер рекомендованных дивидендов является рекордным и близок по объему к выплатам за весь календарный 2021 г., что отражает устойчивость бизнеса оператора. При этом группа пока не анонсировала новую дивидендную политику, а объявленная выплата будет проходить в частном порядке. Наша рекомендация и целевая цена для акций МТС находятся на пересмотре.

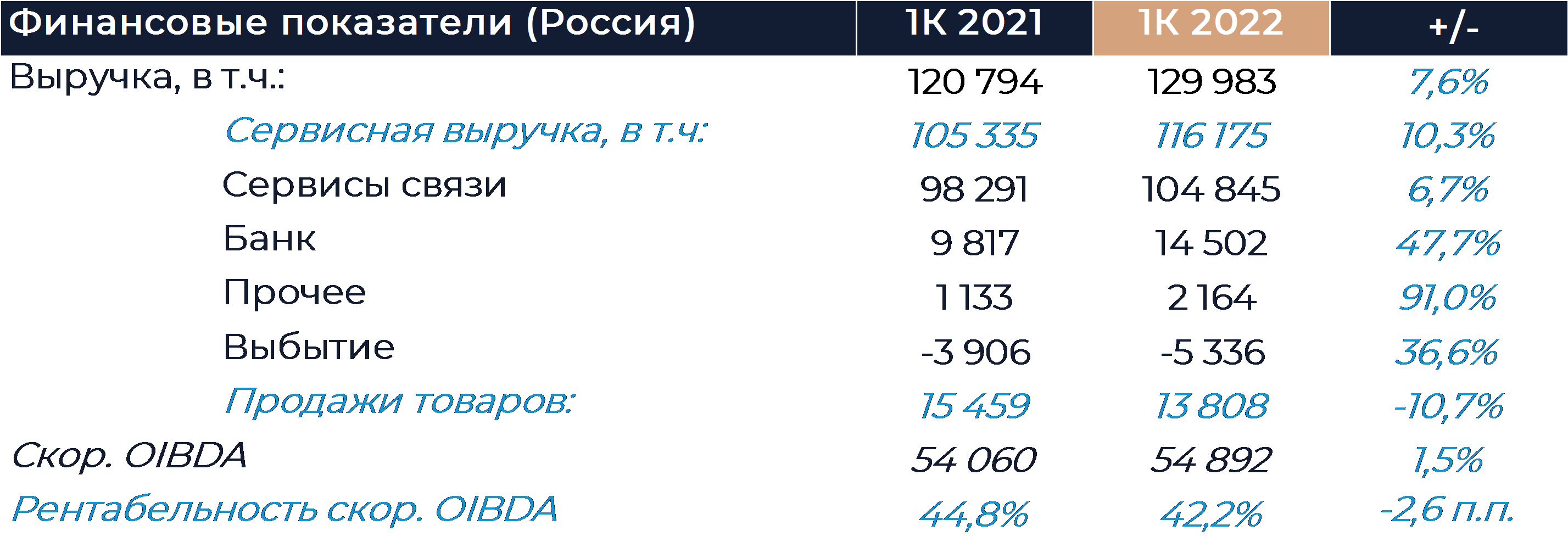

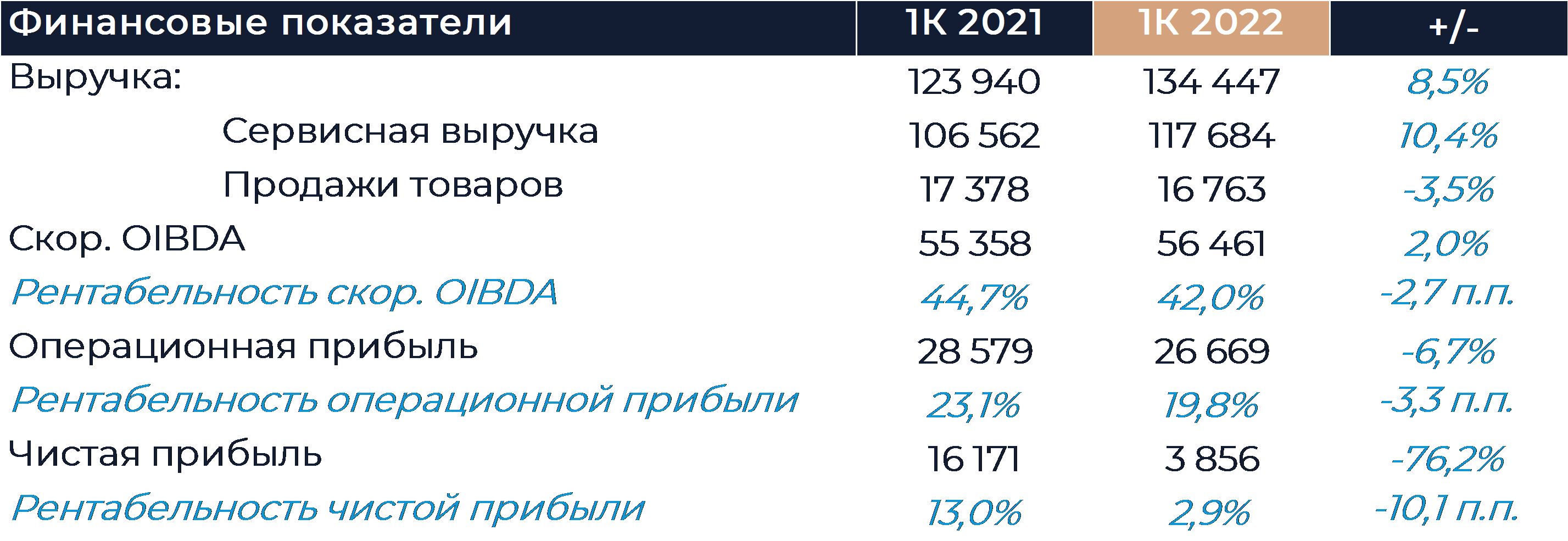

Выручка МТС в 1К выросла на 8,5% г/г, опередив консенсус и наш прогноз. Доход оператора от сервисов связи в России вырос на 6,7% г/г благодаря росту тарифов и консолидации приобретенных ранее активов. Абонентская база мобильной связи в России слегка снизилась кв/кв, но все еще демонстрировала устойчивый рост г/г. Благодаря новой разбивке выручки, которую предоставила компания, мы смогли подробнее ознакомиться со структурой доходов. Около 62% выручки от сервисов связи в России пришлось на сегмент B2C, а остальное — на B2B и B2O. Проект Маркетолог по итогам периода увеличил выручку на 25% г/г, до 5,2 млрд руб., что является впечатляющим результатом. Число пользователей экосистемы увеличилось на 70% г/г и превысило 11 млн, а среднее количество продуктов на абонента составило 1,49 против 1,34 годом ранее.

Значительно лучше наших оценок оказался результат МТС Банка, выручка которого выросла почти на 48% г/г. В нашем прогнозе мы описывали те проблемы, с которыми пришлось столкнуться российской банковской системе, но на темпах роста банка оператора они существенно не отразились. Совокупный кредитный портфель за период увеличился на 53,3% г/г, а портфель розничных кредитов — на 65,5% г/г. Сильно была затронута рентабельность, а показатель возврата на капитал (RoE) снизился за год с 16,3% до 5,3%. Банк создавал дополнительные резервы, что, в частности, привело к просадке маржинальности.

Продажи розничной сети снизились сильнее, чем мы ожидали. Общее падение превысило 10% г/г, включая падение на 35% г/г в онлайн-продажах. Количество розничных магазинов снизилось кв/кв на 74 точки, но осталось выше прошлогодних значений. Просадка в продажах по большей части стала следствием снижения спроса и падения рынка. МТС отмечает значительное улучшение рентабельности ритейла г/г, чему способствует работа над форматами, сокращение издержек и реализация большего количества маржинальных устройств.

Как и мы полагали, значительно ускорился рост доходов подразделений в Армении и Чехии на фоне благоприятного изменения валютных курсов.

Просадка рентабельности на уровне OIBDA была ожидаема и в целом совпала с прогнозами рынка. Дополнительное давление оказывал банк в силу создания резервов. Также наблюдается эффект размытия маржинальности за счет роста доли в выручке новых направлений. Чистая прибыль упала на 76% г/г, что заметно ниже даже самого консервативного прогноза. По большей части это связано со значительным ростом финансовых расходов и заметным негативным эффектом от изменения валютных курсов. Только на этих двух факторах группа потеряла около 8 млрд руб. Также заметно выросла амортизация на фоне высоких капитальных затрат и недавних M&A.

Свободный денежный поток без учета банка был отрицательный и снизился на 31 млрд руб. относительно сопоставимого периода прошлого года, что было следствием увеличения капитальных затрат и M&A. В 1К группа провела крупную закупку оборудования впрок в ожидании ограничений будущих поставок. На этом фоне CAPEX вырос на 27% г/г, до 37,3 млрд руб. На наш взгляд, закупленного оборудования компании должно хватить для обеспечения своих потребностей как минимум в течение года. Соотношение чистый долг к OIBDA возросло с 1,7х по итогам 2021 г. до 1,9х при увеличении размеров долга и сокращении объемов денежных средств на балансе. Средневзвешенная ставка по долгу увеличилась до 10%, что нашло отражение в финансовых расходах группы.