- Children's Place занимается розничной продажей детской одежды и аксессуаров; с начала года акции компании упали на 42% и сейчас торгуются вблизи 52-недельного минимума.

- Модели инструмента InvestingPro+ отражают прочный фундаментальный фон и предполагают наличие сильного потенциала роста акций (хотя сектор в целом сталкивается с серьезными препятствиями).

- В этой статье расскажем, как «вышли» на Children’s Place, рассмотрим основные моменты потенциальной сделки и факторы, на которые инвесторам следует обратить внимание в будущем.

В поисках «стоимостных активов»

Столь непростая и нестабильная макроэкономическая среда, как сейчас, затрудняет поиск перспективных акций. Распродажа на фондовом рынке продолжается, и с каждым днем число пострадавших секторов растет. Технологические компании давно обвалились, финансовый сектор начал испытывать трудности, а совсем недавно к ним присоединились предприятия розничной торговли; на прошлой неделе бумаги Target (NYSE:TGT) и Walmart (NYSE:WMT) (квартальные отчеты которых разочаровали участников рынка) упали на 29% и 20% соответственно.

И точно определить локальное дно текущего «медвежьего» цикла очень непросто. События последних нескольких лет показали, что рынок способен как на чрезмерные ралли, так и на излишне агрессивные распродажи. Последние зачастую становятся привлекательными возможностями для покупки.

В сегодняшней статье мы рассмотрим компанию Children's Place (NASDAQ:PLCE), которая, по нашему мнению, способна превзойти рынок даже на фоне повышенного инфляционного давления, негативно влияющего на индустрию розничной торговли. Инвесторы могут рассматривать бумаги Children’s Place как актив «тихой гавани», учитывая низкую рыночную оценку, сильные фундаментальные показатели и внушительный потенциал роста компании.

Примечание: все цены актуальны по состоянию на 20 мая.

Выбор актива

Давайте поэтапно рассмотрим процесс, который позволил нам выделить Children’s Place из всего многообразия потенциальных активов.

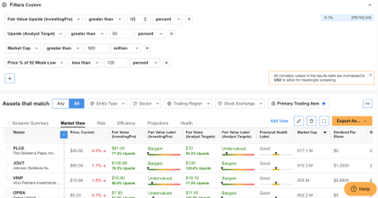

Начнем с настройки скринера InvestingPro+ и применим ряд дополнительных фильтров. В частности, нас интересуют акции, которые торгуются вблизи своих 52-недельных минимумов, торгуются на биржах США и обладают значительным потенциалом роста.

Для начала выбираем стратегию «Strong Upside» и применяем следующие настраиваемые фильтры: справедливая стоимость должна более чем на 50% превышать текущую цену акций; целевой уровень аналитиков должен быть расположен более чем на 50% выше текущей стоимости бумаг; рыночная капитализация превышает 500 миллионов долларов, а 52-недельный минимум должен быть не дальше 20%.

Этим критериям соответствуют многие компании, однако Children's Place выделяется на их фоне очень низким коэффициентом P/E в 3,8 и более чем 70-процентным потенциалом роста.

Более того, акции компании с начала года упали примерно на 42% и сейчас торгуются вблизи 52-недельного минимума.

Children’s Place: стоимостной актив или ловушка?

Немного о компании:

- Рыночная капитализация: $617,1 млн;

- Текущая стоимость акций и их 12-месячный диапазон: $45,65 ($42,70-113,50);

- Коэффициент P/E: 3,8;

- Среднегодовой темп роста за последние 5 лет: 1,4%.

Children's Place, Inc. — ретейлер одежды, управляющий 672 торговыми точками в США, Канаде и Пуэрто-Рико и интернет-магазинами Childrensplace.com, gymboree.com и Sugarandjade.com; у компании также есть семейство франчайзи, управляющих 211 магазинами в 16 странах мира. Основным направлением деятельности компании является одежда для маленьких детей (размеры от 4 до 14).

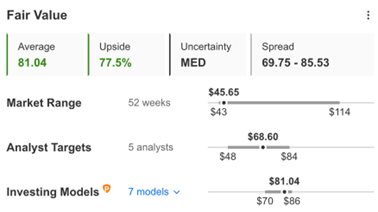

Согласно InvestingPro+, усредненный целевой уровень среди пяти опрошенных аналитиков составляет 68,60 доллара и расположен на 50,2% выше их текущей стоимости. При этом справедливая стоимость оценивается в 81,04 доллара, предполагая наличие потенциала роста на 77,5%.

Финансовое состояние Children's Place оценивается на «хорошо»; компания получила 3 балла из 5 возможных.

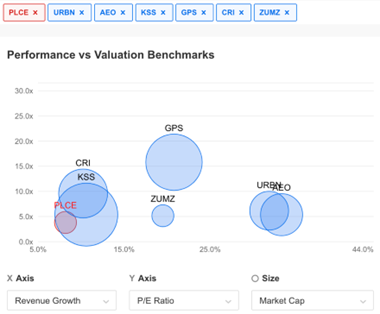

Как видно из представленного ниже графика, большинство компаний сектора также отличаются очень низкими коэффициентами P/E.

Факторы давления на PLCE

Бумаги PLCE (как и большинства предприятий розничной торговли одеждой) в этом году серьезно просели, в результате чего они торгуются значительно ниже нормальных значений P/E.

Учитывая продолжающийся рост потребительских расходов, отрасль еще не сползла в рецессию (вопреки сигналам, которые подают низкие коэффициенты P/E), несмотря на сложную макроэкономическую картину.

В частности, Children's Place оказалась под давлением со стороны возросшей стоимости сырья, в частности хлопка (который стоит вдвое больше, чем до начала пандемии и не намерен останавливаться). Валовая прибыль компании серьезно пострадала.

Сектор розничной торговли в целом также страдает от макроэкономических факторов и перебоев в цепочках поставок. Как упоминалось выше, обвал акций Target и Walmart привлек внимание участников рынка и запустил распродажу многих других бумаг. Учитывая крайне негативные настроения на рынке, инвесторам следует обратить внимание на фундаментально сильные компании, способные справиться с давлением. Children's Place — одна из них.

Акции прошли локальное дно?

19 мая Children's Place опубликовала отчет за первый квартал, согласно которому прибыль на акцию составила 1,05 доллара и не дотянула до прогноза аналитиков в 1,46 доллара. Выручка в размере 362,4 миллиона долларов также не соответствует оценке в 401,59 миллиона долларов. Слабость финансовых показателей объясняется беспрецедентным уровнем инфляции, оказавшим значительное влияние на потребителей с низкими доходами (в первую очередь из-за скачка цен на бензин и продукты питания). Однако компания подтвердила собственный прогноз прибыли и рентабельности на текущий год.

По итогам публикации отчета аналитик Дана Телси понизила целевой уровень акций компании с 80 до 70 долларов, однако она по-прежнему считает, что бумаги будут торговаться «лучше рынка». Пол Лехуез из Citi понизил таргет с 60 до 48 долларов, сохранив «нейтральный» рейтинг бумаг.

Несмотря на это, акции Children’s Place с тех пор смогли прибавить 10%; это говорит о том, что участники рынка излишне пессимистичны и не учитывают фундаментальную картину. И хотя акции PLCE растеряли часть этой прибыли (тогда как предыдущая распродажа отчасти была связана со слабыми публикациями Walmart и Target), это напоминает о том, что низкая рыночная оценка и излишний пессимизм могут обернуться хорошей прибылью.

Выкупаем просадку Children’s Place

Мы считаем акции Children's Place, которые торгуются по $45,65 и расположены вблизи 52-недельного минимума, недооцененными. Во-первых, справедливая стоимость бумаг (рассчитанная исходя из моделей InvestingPro) в размере 81,04 доллара и усредненный таргет аналитиков в 68,60 доллара предполагают возможность роста бумаг на 50,2-77,5% в течение следующих 12 месяцев.

Во-вторых, финансовое состояние компании оценивается на «хорошо», а сама она (а также большинство конкурентов) выглядит недооцененной, о чем свидетельствует низкий коэффициент P/E в 3,8.

В-третьих, в то время как главный фактор давления в лице подскочивших цен на хлопок, скорее всего, никуда не денется и продолжит оказывать негативное влияние на валовую прибыль, долгосрочные фьючерсы на хлопок предполагают летнее-осеннее снижение цен к диапазону в 110-130 долларов США.

И, наконец, несмотря на слабость показателей за первый квартал, руководство по-прежнему уверено в способности компании наращивать EBIT и прибыль на акцию двузначными темпами. Руководство также отметило, что структура затрат компании значительно изменилась с момента начала пандемии, чему способствовал значительный прирост маржи, повышение продуктивности торговых точек, акцент на высокодоходной электронной коммерции и повышение качества цифровых каналов распространения. Благодаря этому компания способна противостоять шокам доходов.

Таким образом, давление на компанию может ослабнуть, а фундаментальные показатели говорят о том, что «быков» вскоре ждут хорошие новости.

Дисклеймер: На момент написания статьи автор не являлся держателем позиций по упомянутым в ней активам.