Специально для Investing.com.

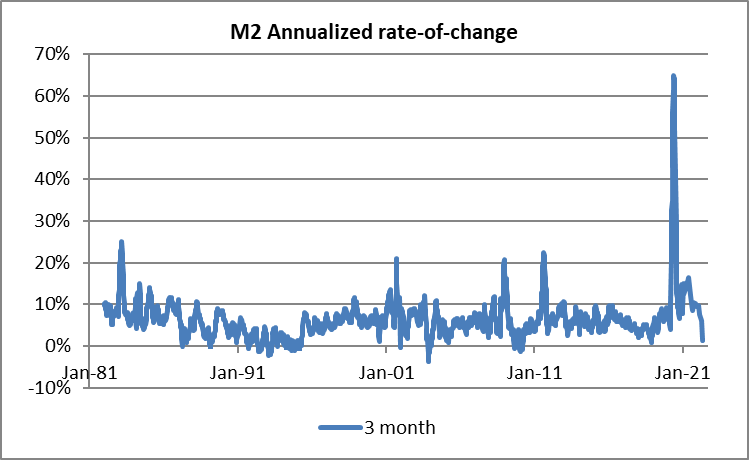

На прошедшей неделе мы, наконец-то, получили хорошие новости об экономике. Денежная масса M2 в апреле замедлилась по сравнению с мартом: скользящая средняя показателя за 3 месяца опустилась до минимального уровня с 2018 года. И хотя эта скользящая средняя известна своей нестабильностью, ниже апрельского уровня она, как я отметил, была в 2018 году, а это гораздо лучше уровней 60%, фиксировавшихся в 2020 году.

Если рост денежной массы темпами 2% сохранится, инфляция в конечном счете замедлится, как только мы достигнем заложенного в котировках уровня. Это, возможно, случится не в 2022 и не в 2023 году, а, пожалуй, позднее. Конечно же, сейчас было бы преждевременным радоваться динамике 3-месячных темпов роста денежной массы, но по крайней мере показатель изменяется в правильном направлении.

До начала 2021 года ФРС публиковала данные по M2 каждую неделю. После этого они решили публиковать их каждый месяц с временной задержкой. Остается только гадать, не связано ли было это решение с тем, что годовые темпы роста денежной массы тогда составляли 26%. Впрочем, сам центробанк сетовал на то, что у денежной массы нет никакой прогностической ценности, так что она не заслуживает такого внимания. Ведь инфляцию породила не денежная масса.

Более того, инфляция, согласно ФРС, носила преходящий характер и была вызвана перебоями в цепочках поставок, а вовсе не прозаичной ситуацией, при которой слишком много денег гонится за слишком маленьким количеством товаров.

Действительно, кто мог подумать, что у нас будет инфляция? Возможно, центробанку вообще не стоит больше публиковать данные по денежной массе. Так сказать, чтобы проучить этих глупых монетаристов!

Динамику скорости денег трудно с точностью смоделировать, хотя, что бы вам ни говорили некоторые товарищи, скорость денежного обращения — это не какое-то случайное число, и Милтон Фридман никогда не говорил, что она неизменна.

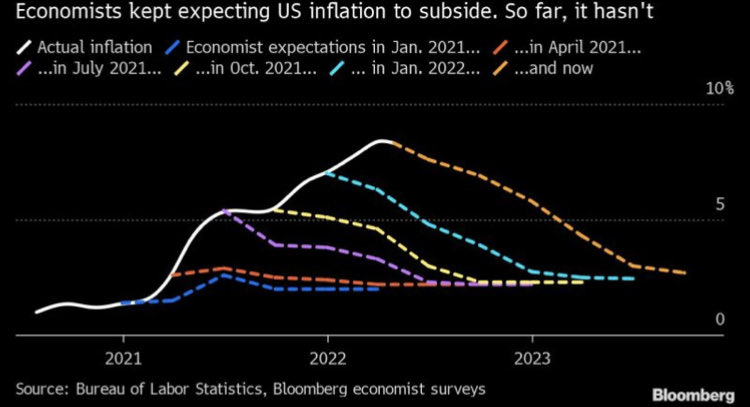

Но когда темпы роста денежной массы достигают 27%, вам даже не нужно быть экспертом в области моделирования этой скорости. Исход был очевиден. Правда, не для ведущих экономистов. Снимаю шляпу перед @MacroAlf за этот график Bloomberg:

Источник: Bloomberg

Поезд приближался на всех парах, и раздавался громкий звук его свистка. Экономисты этот звук услышали, но не поняли его значение. Я бы сказал, что «это не пройдет бесследно», но циник внутри меня говорит, что они ничему не научатся на этой череде ужасных ошибок.

Общая картина

В порядке отступления: обратите внимание на тот факт, что прогнозы на приведенном выше графике всегда в конечном счете сходятся примерно на цифре 2%. Быть может, чтобы устроиться на работу профессиональным экономистом, человек обязательно должен удовлетворять условию полного отсутствия воображения.

Тот факт, что нынешние показатели инфляции полностью отклонились от этих таргетов, может заставить наиболее скромных из составителей прогнозов задаться вопросом, а может быть инфляция вовсе не обязательно всегда возвращается к средним значениям, как предполагает модель.

Понятие возврата к среднему представляет собой очень важную составляющую современных макроэкономических моделей инфляции. Как я указывал выше, иначе быть не могло ввиду «ошибки выжившего». С начала 90-х и по 2020 год любая экономическая модель, не прогнозировавшая возврат инфляции к фиксированному уровню или медленно изменяющемуся таргету, забраковывалась. Существовала целая вселенная общепринятых моделей, в которые закладывались данные за период низкой и стабильной инфляции, и поэтому выжили только модели, предсказывавшие такой исход.

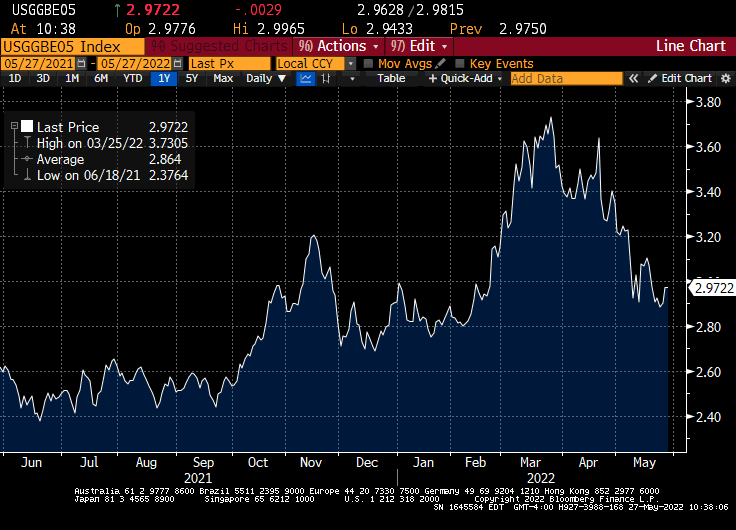

Для того, чтобы использовать модель возврата к среднему, естественно, необходима теория, объясняющая, почему инфляция должна стремиться к средним значениям. Этим объяснением стало понятие «заякоренные инфляционные ожидания». Выравнивание прогнозов на предыдущем графике иллюстрирует влияние этого якобы существующего «якоря». И если замедление роста денежной массы, равно как и его резкое ускорение, экономистов не волнует, то снижение инфляционных ожиданий на 50–60 б.п. (основываясь на уровнях безубыточности по TIPS) явно вызывает у них головокружение. Ниже приводится подготовленный Bloomberg график безубыточности инфляции в 5-летней перспективе.

Источник: Bloomberg

Я лично не придаю такого большого значения инфляционным ожиданиям, как экономисты. Мне кажется, существование подобного «якоря» уменьшает волатильность инфляции, когда общий ее уровень остается достаточно низким и стабильным, поскольку продавцы предпочитают не изменять цены на товары, иначе они будут привлекать к себе внимание, постоянно меняя ценники.

Но что происходит, когда все стремительно дорожает, а у клиентов на 40% больше наличности, чем было два года назад? Мне кажется, что при таком сценарии «ожидания» уже не имеют значения.

Даже если бы я думал, что ожидания важны, я бы не стал радоваться «снижению ожиданий» по меньшей мере по двум причинам.

Во-первых, у нас нет надежного способа для измерения ожиданий. Опросы не отличаются надежностью, поскольку в сфере инфляции действует так много когнитивных эффектов и искажений. Например, на инфляционные ожидания потребителей неоправданно сильно влияют часто приобретаемые товары, такие как бензин, а такие рыночные индикаторы, как уровни безубыточности, искажаются действиями ФРС на долговом рынке.

Вторая, более важная в данном случае причина заключается в том, что текущее снижение уровней безубыточности практически полностью обусловлено эффектом несоответствия. Если вы думаете, что в течение следующих пяти лет цены будут расти темпами 3,5%, а потом три месяца они растут темпами 9%, то получается, что ваш «уровень безубыточности на 4,75 года» будет гораздо ниже, если ваши ожидания относительно будущих ценовых уровней не изменились. Так что измерять ожидания с помощью уровней безубыточности при такой высокой инфляции на месячной основе — это плохая идея.

Снижение этих «ожиданий» на самом деле не имеет никакого значения. Я уже не первый год предлагаю создать фьючерсы на инфляцию, которые позволили бы нам прогнозировать будущие уровни цен на определенную дату и торговать ими.

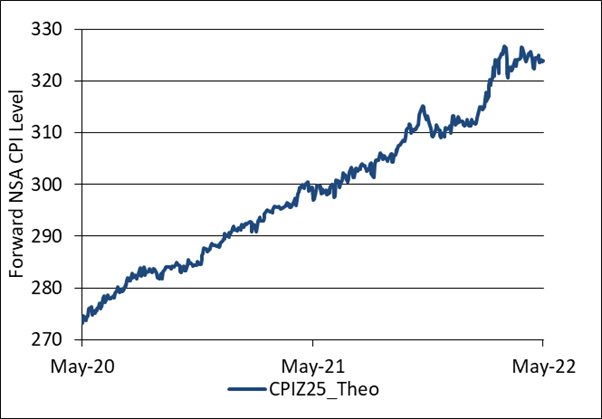

Моя компания рассчитывает уровни, на которых такие фьючерсы торговались бы, если бы они существовали, исходя из текущих показателей инфляции. Это один из способов решить проблему несоответствия. Такие фьючерсы отвечают на вопрос «Какие форвардные ценовые уровни я ожидаю?». На графике ниже отражены уровни, на которых, по нашим подсчетам, торговались бы фьючерсы на декабрь 2025 года, если бы они существовали.

Источник: Enduring Investments

Этот график показывает, что ожидания относительно форвардных уровней цен повышались вместе с уровнями непосредственной инфляции в течение нескольких лет. Недавно ожидания относительно форвардных уровней цен перестали ухудшаться, при этом они пока не улучшаются.

Если и можно говорить о стабилизации, то стабилизация эта происходит на высоком уровне. Интуитивно, именно об этом, похоже, сейчас везде говорят, но я не забываю об ошибке отбора (если вы профессионально занимаетесь вопросами инфляции, люди вокруг вас жалуются на инфляцию). Сейчас быть «оптимистом» — не значит ожидать возврат инфляции к 2%. Быть оптимистом сейчас означает ожидать возврат к 4%.

Майкл Эштон является главой Enduring Investments LLC и специализируется на защите активов клиентов от экономической инфляции, о чем он рассказывает в своем подкасте Cents and Sensibility.