Доступные на текущий момент данные позволяют предполагать, что ЦБ может снизить 10 июня ключевую ставку еще на 100 б.п. – до 10%. Напомним, апрельский прогноз средней ключевой ставки предполагал, что в лучшем случае она опустится к этому уровню к концу года. При этом сигнал возможного продолжения снижения ключевой ставки может сохраниться, но мы полагаем, что ЦБ может его модифицировать, указав на целесообразность скорого возвращения в режим "тонкой настройки" ДКП, что предполагает возврат к стандартному шагу изменения ставки на 25, в крайнем случае 50 б.п. Намек на это уже прозвучал от главы ЦБ Эльвиры Набиуллиной после внепланового заседания в мае, она говорила, что ЦБ может вернуться к стандартному шагу ставки (25 б.п.) после того, как ставка вернется к однозначному значению. Мы полагаем, что в отсутствие новых волн инфляции ЦБ может продолжать постепенно снижать ключевую ставку, доведя ее до 9% к концу года. Доходности ОФЗ уже учитывают ожидания снижения ключевой ставки ниже 10%, что будет способствовать снижению доходности и корпоративных рублевых облигаций. Снижение ставок по депозитам и кредитам может способствовать притоку средств на потребление, покупку валюты и на фондовый рынок.

В конце мая Банк России, не дожидаясь предстоящего планового заседания 10 июня, в экстренном порядке снизил ключевую ставку на 300 б.п. до 11% и допустил возможность ее дальнейшего снижения на ближайших заседаниях. Это было связано с тем, что экономическая ситуация слишком заметно отклонилась от прогнозов на дату предыдущего планового заседания 29 апреля – риски высокой инфляции снизились и отошли на второй план по сравнению со снижением потребительского спроса, одной из причин которого является сокращение кредитной активности. Для оживления кредитования нужны более низкие процентные ставки. Доступные на текущий момент данные позволяют предполагать, что ЦБ может снизить в пятницу ставку еще на 100 б.п. – до 10%, напомним – апрельский прогноз средней ключевой ставки предполагал, что в лучшем случае она опустится к этому уровню к концу года. При этом сигнал возможного продолжения снижения ключевой ставки может сохраниться, но мы полагаем, что ЦБ может его модифицировать, указав на целесообразность возвращения в режим "тонкой настройки" ДКП, что предполагает возвращение к стандартному шагу изменения ставки на 25, в крайнем случае 50 б.п. Намек на это уже прозвучал от главы ЦБ Э. Набиуллиной после внепланового заседания в мае – она говорила, что ЦБ может вернуться к стандартному шагу ставки (25 б.п.) после того, как ставка вернется к однозначному значению.

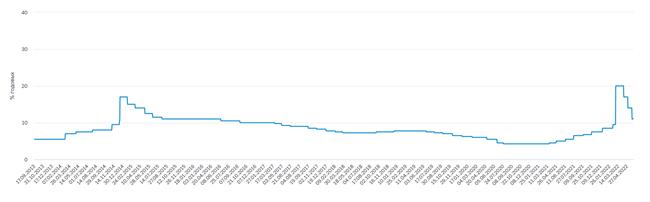

Ключевая ставка

Источник: Банк России

Аргументы за снижение ставки:

- Инфляция в мае ускорила замедление – с 1 по 27 мая среднесуточный рост ИПЦ составляет 0,005% против 0,052% в апреле и 0,024% в мае прошлого года. В годовом выражении это соответствует инфляции 1,88%, что значительно ниже таргета ЦБ 4%. Этому способствует резкое охлаждение потребительского спроса после ажиотажа в марте и укрепление курса рубля. Годовая инфляция снизилась с 17,8% в апреле до 17,35% на 27 мая. При этом рыночные прогнозы инфляции на конец года устойчиво пересматриваются вниз – так, новый консенсус-прогноз аналитиков от ЦБ составляет 17% против 22% в апреле; наша оценка составляет 17,5-17,8%. Г-жа Набиуллина в конце мая говорила, что апрельский прогноз инфляции на 2022 г 18-23% может быть снижен в июне (хотя предстоящее заседание не является "опорным", по итогам которого обновляются макропрогнозы).

- Инфляционные ожидания населения и бизнеса также снижаются, и данные инФОМ о снижении инфляционных ожиданий населения на ближайшие 12 месяцев до 11,5% ЦБ, по-видимому, учел, проведя внеплановое снижение ключевой ставки до 11%.

- Вышедшие на днях данные Росстата за апрель показали падение оборота розничной торговли в сопоставимых ценах на 9,7% г/г, особенно глубоким был спад в непродовольственной рознице (-16,8% г/г), что сопоставимо с темпами падения весны 2020 г на фоне локдаунов. С одной стороны, это может включать коррекцию после скачка потребления в феврале-марте (обвал рубля, паника из-за жестких санкций и ожидаемого товарного дефицита вызвали ажиотажные покупки товаров длительного пользования). С другой – ухудшение экономических ожиданий населения (парадоксальным образом, данные Росстата пока не подтвердили ожидаемого начала увеличения безработицы и сокращения реальных зарплат), формирование сбережений и сокращение розничного кредитования. В частности, в апреле второй месяц подряд продолжилось сокращение портфеля потребительских кредитов и резко упали выдачи ипотечных кредитов, даже в рамках программы льготной ипотеки. Снижение ключевой ставки может в некоторой мере способствовать и повышению доступности кредитов, поддержав спрос.

- Данные Росстата за апрель показали начало относительно мягкого, но очень неоднородного по отраслям спада в экономике (по оценке Минэкономразвития, он составил 3%). Министр экономики М. Решетников отметил колоссальный разброс годовых темпов изменения выпуска – от минус 64% в автомобилестроении до +32% в "фарме". По его мнению, в экономике развивается кризис спроса, что требует дальнейшего снижения ключевой ставки и перезапуска механизма рыночного кредитования. В то же время, на наш взгляд, главным сдерживающим фактором для кредитования остается крайне высокий уровень экономической неопределенности и рисков, а также отсутствие явных признаков начала активной структурной трансформации бизнеса, при которой он был бы заинтересован в новых инвестициях.

В то же время мы согласны с выводом аналитиков ЦБ в обзоре "О чем говорят тренды", что "текущие пониженные темпы роста индекса потребительских цен выглядят неустойчивыми. По мере исчерпания действия разовых дезинфляционных факторов рост цен может вновь повыситься. Большая неопределенность в динамике цен в предстоящие месяцы связана... с масштабом и темпами замены товаров с высокой импортной составляющей новыми импортными и (или) отечественными товарами. В случае быстрой и полноценной замены рост цен останется медленным с учетом более низкого спроса. Если же замены не будет, рост цен увеличится из-за опережающего уменьшения предложения товаров даже при низком спросе". Это может быть аргументом для ЦБ в пользу более осторожного подхода к снижению ставки после того, как она перестает быть запретительно высокой для кредитования.

Снижение банками депозитных ставок идет с опережением ключевой ставки ЦБ – средняя максимальная ставка по вкладам в десяти крупнейших российских банках в третьей декаде мая опустилась ниже 10% - до 9,85%. Дальнейшее снижение ставок по банковским депозитам при повышенных значениях инфляции и инфляционных ожиданий может привести к уменьшению их привлекательности для вкладчиков.

Что касается влияния решения ЦБ на курс рубля, мы не ожидаем, что снижение ключевой ставки сейчас способно серьезно ослабить курс рубля. Сейчас трансграничные потоки капитала практически блокированы из-за жестких ограничений как внутри России, так и за рубежом; курс рубля сейчас в значительно большей степени зависит от состояния торгового баланса. Снижение ключевой ставки в перспективе все же может сказаться на курсе рубля, но косвенно – повышение доступности кредита приведет к оживлению спроса, в том числе и на импорт, что может ускорить ожидаемый разворот курса рубля, но это скажется в перспективе нескольких месяцев.

Мы полагаем, что в отсутствие новых волн инфляции ЦБ может продолжать постепенно снижать ключевую ставку, доведя ее до 9% к концу года.