Специально для Investing.com.

- Сырьевые товары снова лидируют среди всех классов активов, развивая успех 2021 года

- Сила рынков энергоносителей подтолкнула биржевой фонд DBC к существенному росту

- Риски рецессии и техническое сопротивление говорят о необходимости проявлять осторожность в течение оставшейся части года

В Китае отменяются санитарные ограничения, летний сезон отпусков в самом разгаре, новости с российско-украинского фронта все такие же удручающие. Все эти факторы поддерживают сырьевые товары. Самым популярным способом инвестировать в широкий сырьевой комплекс, пожалуй, является покупка паев в биржевом фонде Invesco DB Commodity Index Tracking Fund (NYSE:DBC). Хотя основную часть этого фонда составляют активы, связанные с рынками энергоносителей, в нем также представлены сельскохозяйственные товары и промышленные металлы.

Сырьевые рынки проводят очередной удачный год

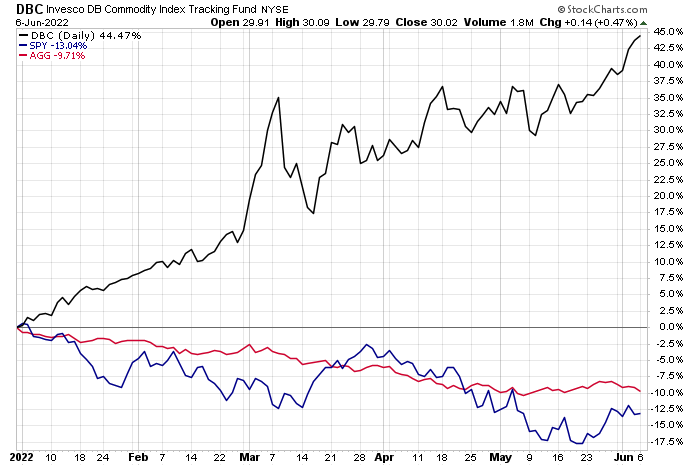

С начала текущего года биржевой фонд DBC прибавил 45%, тогда как фонды SPY и AGG, отражающие динамику рынков акций и облигаций, потеряли 13% и 10% соответственно. Сырьевые товары, которые в прошлом даже не считались легитимным классом активов, в этом году утерли нос большинству традиционных активов.

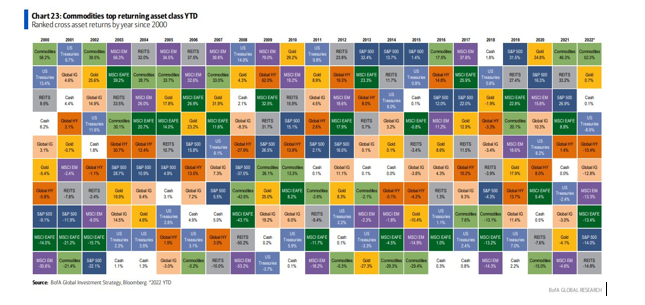

Согласно Bank of America Global Research, в 2021 году сырье тоже было самым успешным классом активов.

Динамика сырьевых товаров, акций и облигаций с начала года

Источник: Stockcharts.com

Годовая доходность различных классов активов: сырьевые товары в лидерах в 2021 и 2022 году

Источник: BofA Global Research

Впечатляющий импульс

DBC предлагает прекрасный уровень ликвидности, правда с достаточно высокими издержками инвестирования (0,85% согласно Invesco). Больше половины портфеля этого ETF составляют ультранизкосернистое дизельное топливо NY Harbor ULSD, бензин и нефть марок Brent и WTI.

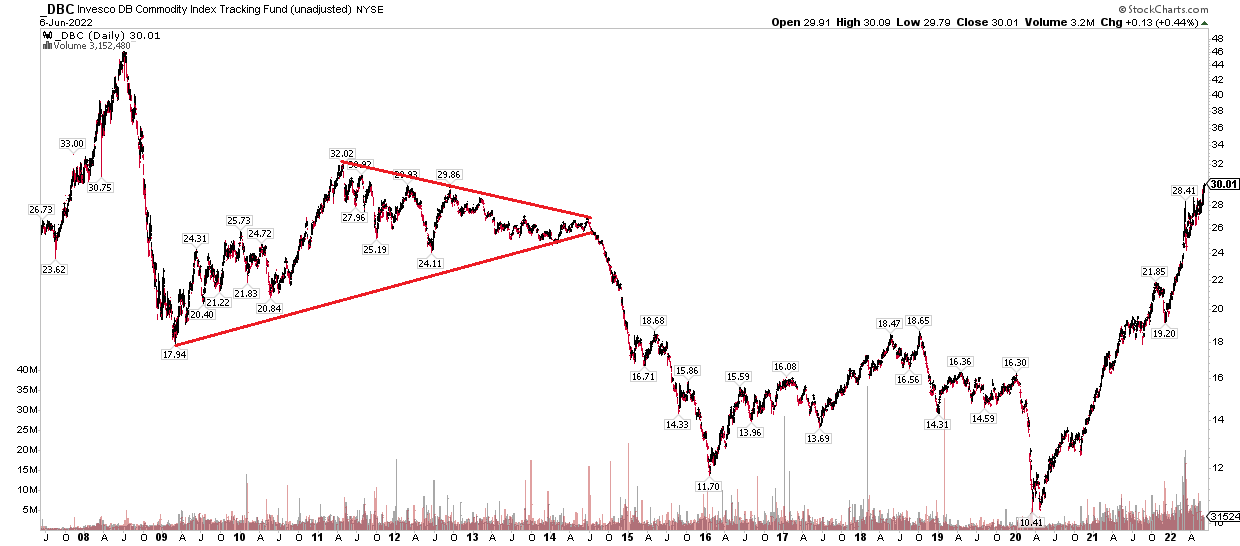

Ранее на этой неделе этот ETF, что было вполне ожидаемо, достиг нового 11-летнего максимума на фоне продолжающегося роста цен на нефть и бензин. Если этот импульс сохранится, взлет DBC до максимальных уровней со времен сырьевого бума 2007-2008 гг. будет лишь вопросом времени.

DBC с 2007 года: поддержка на точке пробоя вниз 2014 года $26

Источник: Stockcharts.com

В ожидании отката

В скором времени сырьевые товары, как мне кажется, начнут испытывать затруднения, несмотря на упомянутые выше благоприятные факторы. В пятницу утром будет опубликован ключевой отчет по ИПЦ, который, вероятно, будет свидетельствовать в пользу мнения о том, что пик инфляции уже пройден.

Кроме того, распространяющиеся по мировым рынкам опасения по поводу экономического роста становятся серьезным источником давления.

Я признаю, что нам не стоит насмехаться над недавними многолетними максимумами на закрытии — это должен признать любой технический аналитик. Но опыт показывает, что сырьевые товары часто не могут устоять под натиском рецессионных рисков.

Что будет происходить дальше с DBC

Если говорить о DBC, то этот фонд, как мне кажется, в конечном счете снизится в этом году до уровней пробоя вниз 2014 года. Это будет означать падение на 15–20% до диапазона $24–$26. Если же DBC совершит пробой выше максимума 2011 года $32, в ближайшие годы не исключен рост до верхней части диапазона $40–$50.

Нюансы торговли на сырьевых рынках

Трейдерам также стоит учитывать, что фондовый рынок — это во многом форвардный механизм, тогда как на сырьевых рынках ведется торговля месячными контрактами. Это означает, что сырьевые рынки в гораздо большей степени ориентированы на ближайшую перспективу.

Достаточно взглянуть на форвардные кривые ключевых сырьевых товаров, например WTI, бензина RBOB и природного газа. Во всех случаях заметна существенная бэквордация. О бэквордации говорят, когда ближайший контракт торгуется со значительной премией к контрактам на последующие месяцы.

В краткосрочной перспективе это «бычий» сигнал, но такая бэквордация также может означать, что через полгода или год цены будут существенно ниже.

Подводя итоги

Импульс сейчас явно на стороне «быков». Я бы использовал потенциальный дальнейший рост для фиксации прибыли. Сопротивление будет находиться на уровне $32, а поддержка — на уровне $26.