Специально для Investing.com.

• Акции стоимости в 2022 году опережают акции роста с отрывом 22%.

• Биржевые фонды роста, в которых широко представлен сектор информационных технологий и почти не представлен ресурсный сектор, остаются в нисходящем тренде после достижения пика в начале года.

• Трейдерам необходимо следить за одним ключевым ценовым уровнем, который может подтвердить «бычий» поворот для американских компаний стоимости с крупной капитализацией.

Инвесторы в акции стоимости, наконец-то, могут ликовать. После долгих лет сильного отставания, низких коэффициентов цена/прибыль и высоких коэффициентов балансовая стоимость/капитализация, любимчики Баффетта наконец-то захватили лидерство в рамках восстановления фондового рынка.

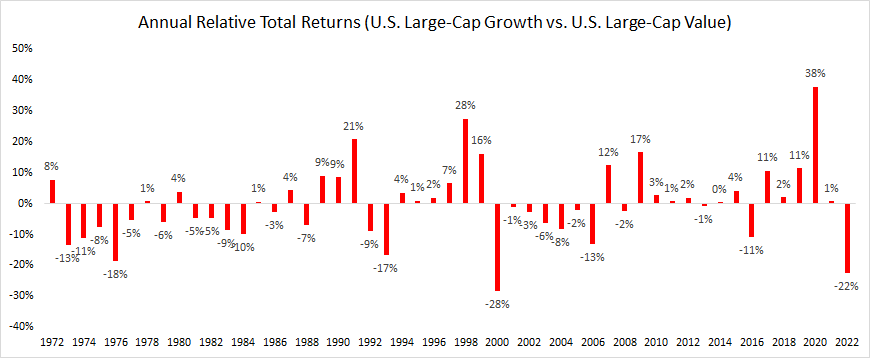

Об этом можно отчетливо судить по представленному ниже графику, отражающему сильную разницу в годовой динамике индекса американских компаний роста с крупной капитализацией и индекса американских компаний стоимости с крупной капитализацией. Согласно данным Portfolio Visualizer, после пяти лет доминирования акций роста, в 2022 году вперед вырвались изрядно пострадавшие акции стоимости, которые теперь обгоняют акции роста на 22%.

Годовая доходность акций компаний роста с крупной капитализацией и компаний стоимости с крупной капитализацией в сопоставлении:

Источник: portfoliovisualizer.com

А как насчет компаний малой капитализации?

Давайте копнем чуть глубже и посмотрим, что происходит с компаниями малой капитализации. И здесь акции стоимости уверенно лидируют. Исходя из данных на 8 июня, биржевой фонд Vanguard Small-Cap Value Index Fund ETF (NYSE:VBR) снизился за этот год всего на 6,5%, тогда как Vanguard Small-Cap Growth Index Fund ETF (NYSE:VBK) упал на 23%.

Секторальные различия играют большую роль

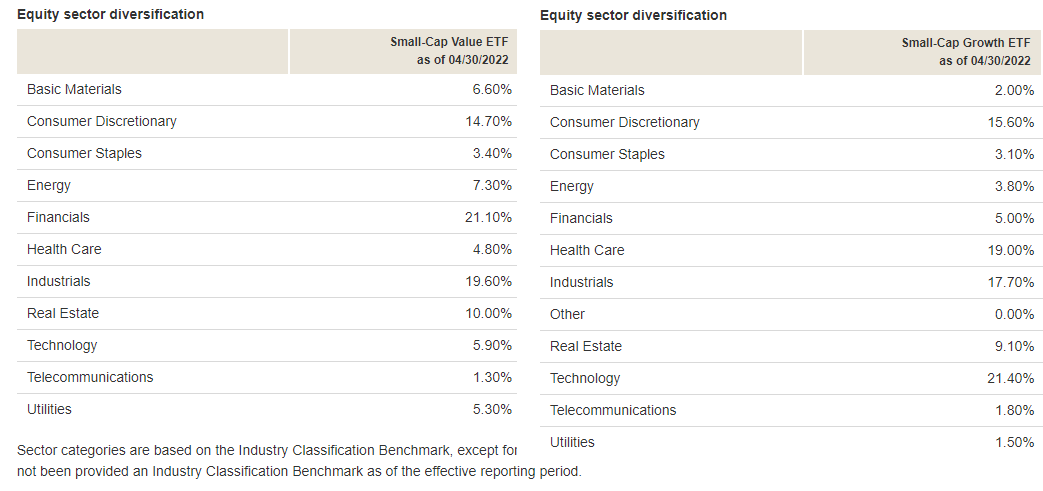

Что стоит за расхождением в динамике акций роста и акций стоимости в 2022 году? Давайте посмотрим на веса секторов. Доля сектора информационных технологий в ETF компаний стоимости с малой капитализацией составляет всего 6%. Для сравнения, в ETF компаний роста с малой капитализацией она достигает 21%.

В последние несколько месяцев сильную динамику демонстрирует сектор энергоносителей и материалов. Доля этих успешных секторов в VBR достигает 14%, тогда как их доля в VBK стремится к нулю. Если говорить об акциях стоимости, то большую роль, конечно же, всегда играют финансовые компании, а этот сектор с начала года показывает достаточно слабую динамику.

Вес различных секторов в ETF компаний стоимости с малой капитализацией и ETF компаний роста с малой капитализацией:

Источник: Vanguard

Техническая картина

Так что же уготовано инвесторам в акции стоимости? Временное ли это явление, либо же нам следует ожидать дальнейшей опережающей доходности от ниши рынка, в которой широко представлена промышленность и мало представлены технологии?

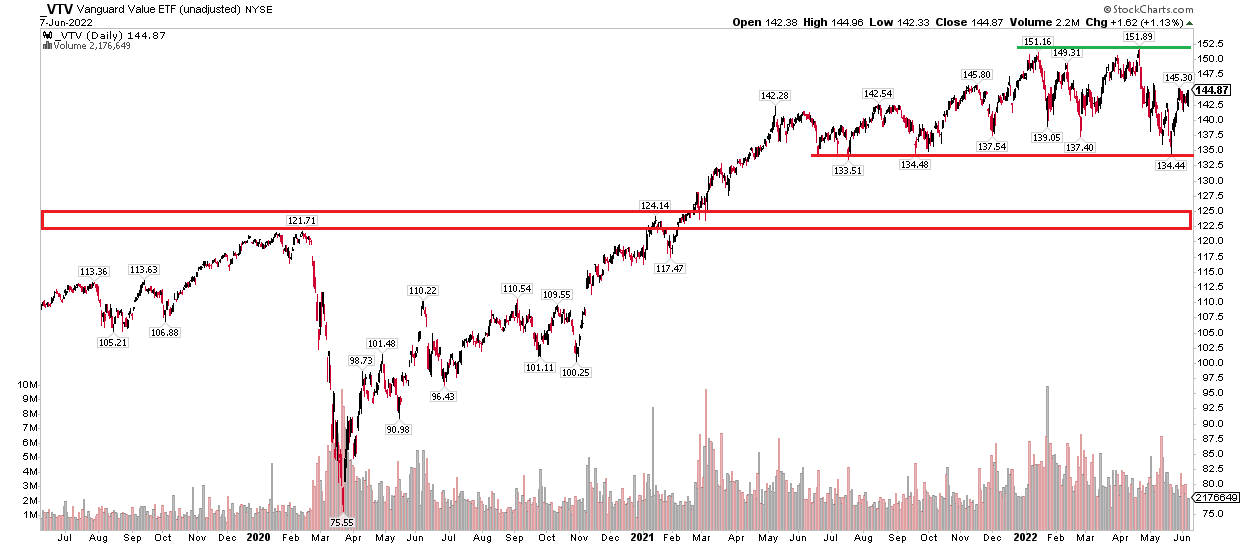

Обрисовываемая графиками картина сильно отличается от нисходящей динамики многих ETF компаний роста с крупной капитализацией. Так, Vanguard Value Index Fund ETF (NYSE:VTV) торгуется неровно в пределах бокового тренда. Большую часть последних 12 месяцев этот фонд провел в диапазоне между $134 и $152.

Vanguard Value ETF: неровная динамика в боковике

Источник: Stockcharts.com

На финансовых рынках все относительно. Неровная динамика в боковике — это лучше, чем нисходящий тренд. «Быки» не активируют усилия, пока не увидят рост VTV выше $152. «Медведи» готовы пойти в атаку при пробое ниже $134. Следующая поддержка находится в диапазоне $121–$124 (допандемийный пик и максимум начала 2021 года).

Что касается целей при росте, то упомянутый выше диапазон шириной $18 позволяет рассчитать цель измеренного движения $170 при «бычьем» пробое.

Подводя итоги

Импульс сейчас на стороне инвесторов в акции стоимости. И этот тренд, как мне кажется, будет сохраняться до конца года.

Мне хотелось бы, чтобы VTV вырос выше $152. Это, как я считаю, произойдет, если в опережающей динамике акций стоимости относительно акций роста начнет участвовать финансовый сектор. Повышение процентных ставок и предотвращение рецессии могут стать фундаментальными катализаторами, которые подтолкнут VTV к новым рекордным максимумам во второй половине года.