Специально для Investing.com.

- Энергетический кризис привел к скачку спроса на уголь и природный газ;

- Данные поисковиков и потоки облигаций говорят о том, что экологическая тема утратила свою актуальность;

- Инвесторы могут обратить внимание на акции крупных европейских энергетических компаний с разумными рыночными оценками.

Ранее на этой неделе Германия объявила о намерении перезапустить угольные электростанции с целью экономии природного газа. Это стало еще одним ударом по «адептам» так называемой политики ESG, направленной на решение проблем окружающей среды, социальных вопросов и корпоративного управления.

В конце концов, все решают деньги. Цены на электроэнергию в Европе стремительно растут на фоне летнего зноя, а приостановка американского экспортного терминала Freeport LNG усугубляет энергетический кризис.

Сочетание эти факторов сжимает привлекательность некогда популярного движения ESG.

Угасание интереса к ESG

Есть несколько метрик, которые позволяют оценить интерес к ESG. Одна из них — сервис Google Trends. По данным Bloomberg, количество поисковых запросов, содержащих ESG, в последнее время сократилось, резко контрастируя с устойчивым ростом последних нескольких лет.

Данные Google (NASDAQ:GOOGL) Trends говорят о снижении интереса к ESG:

Данные предоставлены Bloomberg на основании статистики Google

Перетекание капитала

Как мы отметили ранее, главным индикатором популярности активов является готовность (или ее отсутствие) в них инвестировать. Участникам энергетического рынка стоит обратить особое внимание на следующий момент.

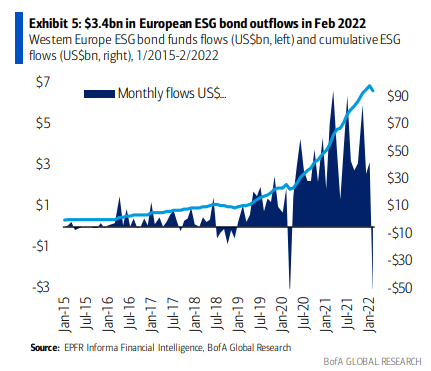

В отчете Global Research от Bank of America, опирающемся на данные EPFR, европейские потоки ESG-облигаций существенно сократились. В последний раз мы наблюдали подобную картину во времена обвала марта 2020 года.

На этот раз все по-другому, поскольку рынок не охвачен паникой. Скорее, это является результатом структурных изменений, в первую очередь вызванных российско-украинским конфликтом. Свою лепту также внесли и долгие годы «декарбонизации» европейской экономики.

Источник: отчет Global Research от BofA, опирающийся на данные EPFR

Инвестируем в энергетические компании

Инвесторы могут воспользоваться снижением интереса к ESG и возобновлением спроса на традиционную энергетику при помощи бумаг таких гигантов, как Shell (NYSE:SHEL; LON:RDSa); BP (NYSE:BP; LON:BP); и TotalEnergies (NYSE:TTE; EPA:TTEF). Их акции сравнительно дешевы и предлагают солидную дивидендную доходность.

По данным Wall Street Journal, коэффициенты P/E для Shell и Total составляют 9,0 и 8,7. Что касается BP, то последний год оказался для компании убыточным, однако форвардный коэффициент P/E составляет всего 4,4 (если опираться на прогнозы прибыли от BofA).

Что касается доходности, то акции Shell предлагают 3,6%, BP — 4,7%, а Total — 5,5%. Не забывайте о высокой волатильности энергетического сектора: Energy Select Sector SPDR® Fund за последние 12 месяцев вырос почти на 70%, однако прирост за текущий год составляют всего 34%.

Подведем итог

ESG-политика вышла из моды. Инвесторам следует смотреть в сторону крупных, дешевых и высокодоходных компаний, от которых будет зависеть энергоснабжение континента. В то время как ралли бумаг энергетических компаний США замедляется, разумной альтернативой могут европейские гиганты.