На этой неделе мы рассмотрели принцип влияния на инфляцию различных экономических факторов, можете прочитать об этот здесь. Также мы рассмотрели ряд компаний, которые имеют приличный потенциал к росту на горизонте 3-5 лет.

Но, как я резюмировал в конце статьи – это далеко не все возможные варианты для включения в свой долгосрочный портфель, и сегодня я решил рассмотреть компании не только с высоким потенциалом к росту по техническим и фундаментальным причинам, но и с высокой дивидендной доходностью. Такой аспект рассматриваемых компаний поможет не только минимизировать воздействие инфляции на показатели доходности портфеля, но и минимизировать воздействие ценовых колебаний на ваши нервы.

Получился небольшой портфель из 10 компаний, диверсифицированный по разным секторам, а также это компании очень большой, большой и средней капитализации. Давайте приступим к обзору непосредственно самих акций.

Первой в списке идёт Lumen Technologies (NYSE:LUMN). Это компания из сектора связи, позиционирует себя как компания, зародившаяся в результате 4-й промышленной революции. Они объединяют сетевые активы, облачные возможности, решения по безопасности и средства голосовой связи и совместной работы в единую платформу, которая позволяет предприятиям эффективно использовать свои данные и внедрять технологии нового поколения.

С мая 2019 года цена этой компании находится в накоплении между двумя чётко обозначенными уровнями.

Нисходящая трендовая линия от 2014 года вот-вот будет пройдена очередным движением цены. По коэффициенту Грэмма цена компании соответствует своему справедливому значению, что повышает возможность роста с текущих ценовых значений. P/E = 5.46; P/B = 0.95 – отличные показатели для покупки. Ну и, конечно же, дивидендная доходность в 8,9% станет отличным дополнением ко всему прочему.

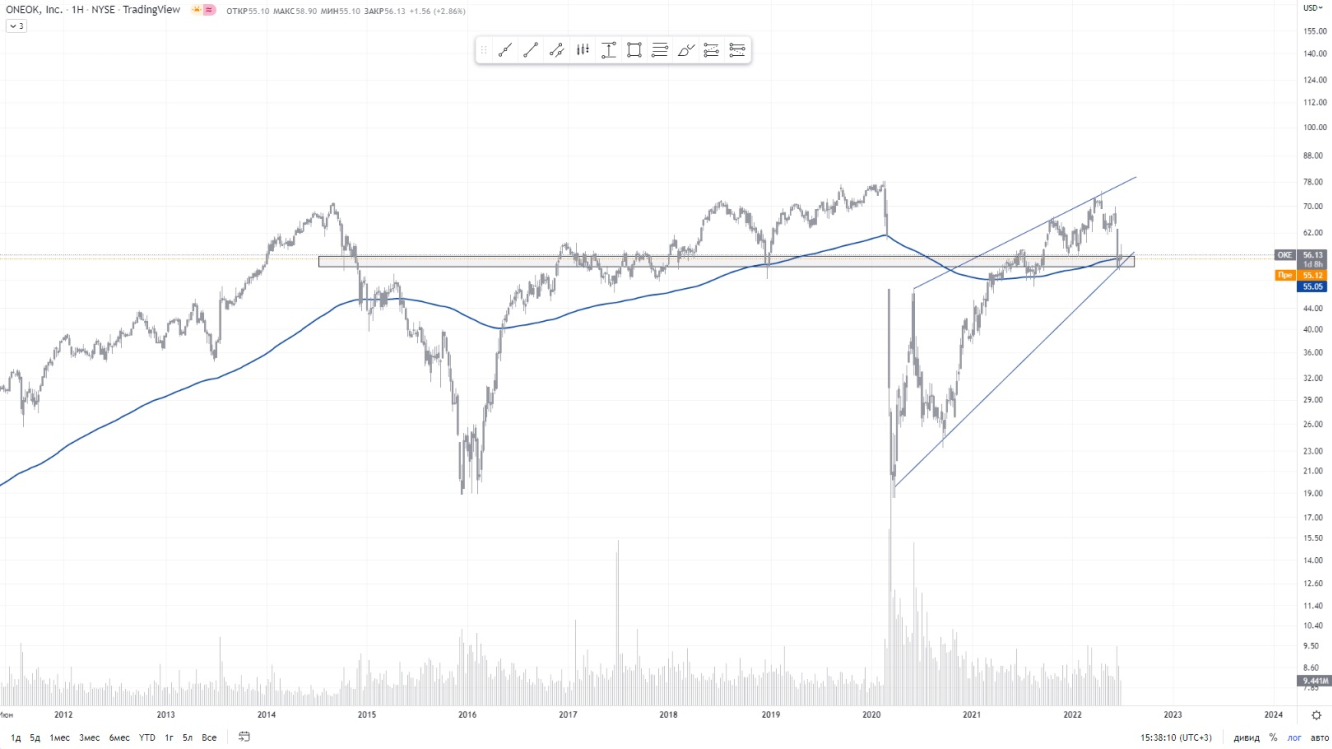

Второй в очереди будет ONEOK (NYSE:OKE). Американская многопрофильная корпорация из промышленного сектора, ориентированная в основном на добычу природного газа, что довольно актуально в текущих реалиях искусственного газового дефицита.

Техническая картина компании выглядит интересно. После обвала в марте 2020 года цена плавно восстанавливалась к своим средним значениям в районе EMA 200, где и находится по текущий день, сформировав некое подобие восходящего клина. P/E = 16.97; P/B = 4.25, что не так привлекательно, но нормально для этой компании и вообще свойственно компаниям такого профиля. Дивидендная доходность равна зловещим 6,66% годовых.

Далее следует Icahn Enterprises (NASDAQ:IEP). Американский конгломерат, который инвестирует в различные отрасли промышленности, включая энергетику, автомобилестроение, упаковку для пищевых продуктов, металлы, недвижимость и домашнюю моду. В общем, промышленный сектор.

С 2013 года цена компании находится на «медвежьей стороне», постепенно поджимаясь к исторически-сильному уровню поддержки/сопротивления, где и находится на текущий момент. Локальные объёмы торгов намекают на серьёзный интерес со стороны рынка. P/E данной компании неизвестен, а P/B = 3,45. Невесть что, но финансовые показатели компании говорят о хорошем течении её дел. Самым интересным в этой компании, помимо технической картины, является дивидендная доходность в 16,51%.

Четвёртая по списку — MPLX LP (NYSE:MPLX). Это американская компания из промышленного сектора. Занимается нефтепереработкой, владеет большой сетью нефтепроводов, внутренним морским транспортом, терминалами для светлых нефтепродуктов, доками и многим другим необходимым для производства работ полного цикла. Не так перспективно, ввиду сильного забега нефтянки за прошлые полтора года, но компания серьёзная.

После обвала в марте 2020 года цена компании вернулась к своим средним ценовым значениям в район сильной исторической поддержки, которая состоит из объёмного уровня и EMA 200. Цена находится ниже своего справедливого значения, по Грэмму, на 28%, что указывает на высокий потенциал роста. P/E = 9.96; P/B = 2.66, что выглядит очень даже привлекательно. Вишенкой на торте станет дивидендная доходность в 9,66%.

Номер пять в моём дивидендном портфеле – AT&T (NYSE:T). Американская многонациональная телекоммуникационная холдинговая компания из сектора связи. Это крупнейшая в мире телекоммуникационная компания и крупнейший поставщик услуг мобильной связи в США.

После достижения своего ATH в 1999 году, цена компании находится в обширном накоплении в виде нисходящего треугольника. На текущий момент цена стоит возле сильного исторического уровня объёмной поддержки, где с недавнего времени видны сильнейшие всплески объёма торгов, что подсказывает нам об интересе со стороны рынка. Также цена компании ниже своего справедливого значения на 20%, что также указывает на серьёзный потенциал для роста. P/E = 8.71; P/B = 0.87, что просто великолепно для долгосрочного инвестора.

Шестым в списке будет JPMorgan Chase & Co (NYSE:JPM). Является одним из старейших, крупнейших и наиболее известных финансовых институтов в мире.

Техническая картина этой компании интересна тем, что цена с 2011 года находится в сильном восходящем тренде, который имеет достаточно небольшой угол подъёма, что говорит о надёжности данного тренда. В данный момент времени цена компании находится на комплексной поддержке в виде объёмного уровня и той самой трендовой от 2011 года.

Также цена находится вблизи своего справедливого значения – потенциал для движения выше есть. P/E = 8.59, что является минимальным значением для этой компании за последние 7 лет, а P/B = 1.34. В общем, отлично смотрится для инвестиционного портфеля. Компания выплачивает дивиденды в размере 3,38% годовых, что является хорошим дополнением ко всему прочему.

Довольно спорный кандидат на включение в список покупок – Merck & Company (NYSE:MRK). Это американская компания их сектора здравоохранения, занимается предоставлением решений в области здравоохранения посредством своих рецептурных лекарств, вакцин, биологической терапии, здоровья животных и потребительских товаров. Собственно говоря, это они недавно изобрели чудо-таблетку от COVID-19.

А спорной эта компания является по причине того, что техническая картина не очень располагает к покупке. Цена с 2009 года идёт в восходящем тренде, сформировав за это время большой восходящий клин. Такие фигуры в техническом анализе считаются разворотными, и ждать продолжения роста можно только в одном случае – пандемии обезьяньей оспы.

Ранее в своей статье я уже рассматривал компании с высоким потенциалом роста в этом случае. Локально же цена стоит выше сильного уровня поддержки и показывает уверенное восхождение к новым вершинам. Несмотря на неприглядную техническую картину, эта компания обладает приемлемыми показателями P/E = 16.55 и P/B = 5.72. Дивидендная доходность равна 2,9% годовых.

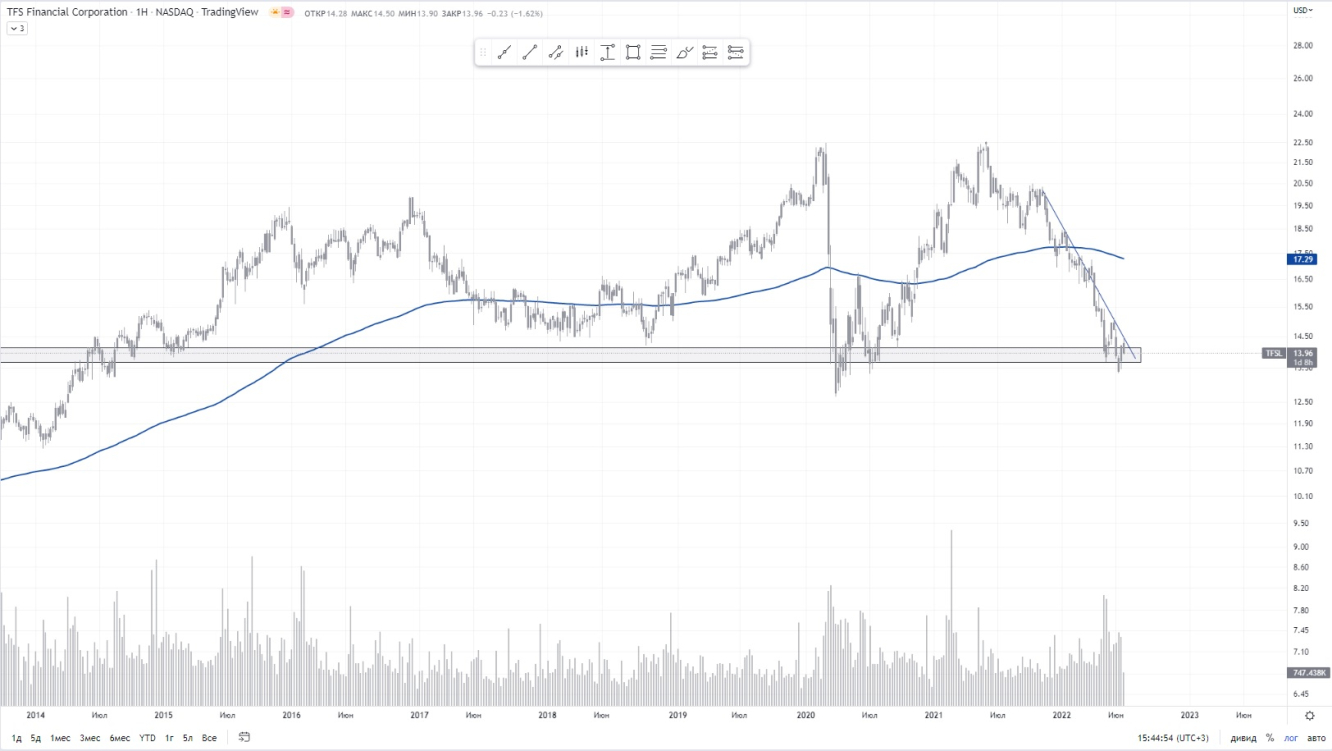

Далее мы рассмотрим компанию из финансового сектора – TFS Financial Corporation (NASDAQ:TFSL). Она предлагает ипотечное кредитование, сбор депозитов и другие незначительные финансовые услуги. Короче говоря – банковская розница.

Цена компании прошла коррекцию в 40%, опустившись до исторически сильного уровня поддержки, где сейчас и находится. Объёмы торгов на этом уровне приличные, что может говорить об интересе со стороны рынка.

Справедливая цена компании находится выше текущих значений на 120%, что выглядит многообещающе. P/E = 61.31, что для этой компанией является нормой за последние 7 лет, а вот P/B = 2.18 выглядит нормальным для долгосрочной покупки. Ну и, конечно же, дивиденды. Они тут составляют немалые 8,08%.

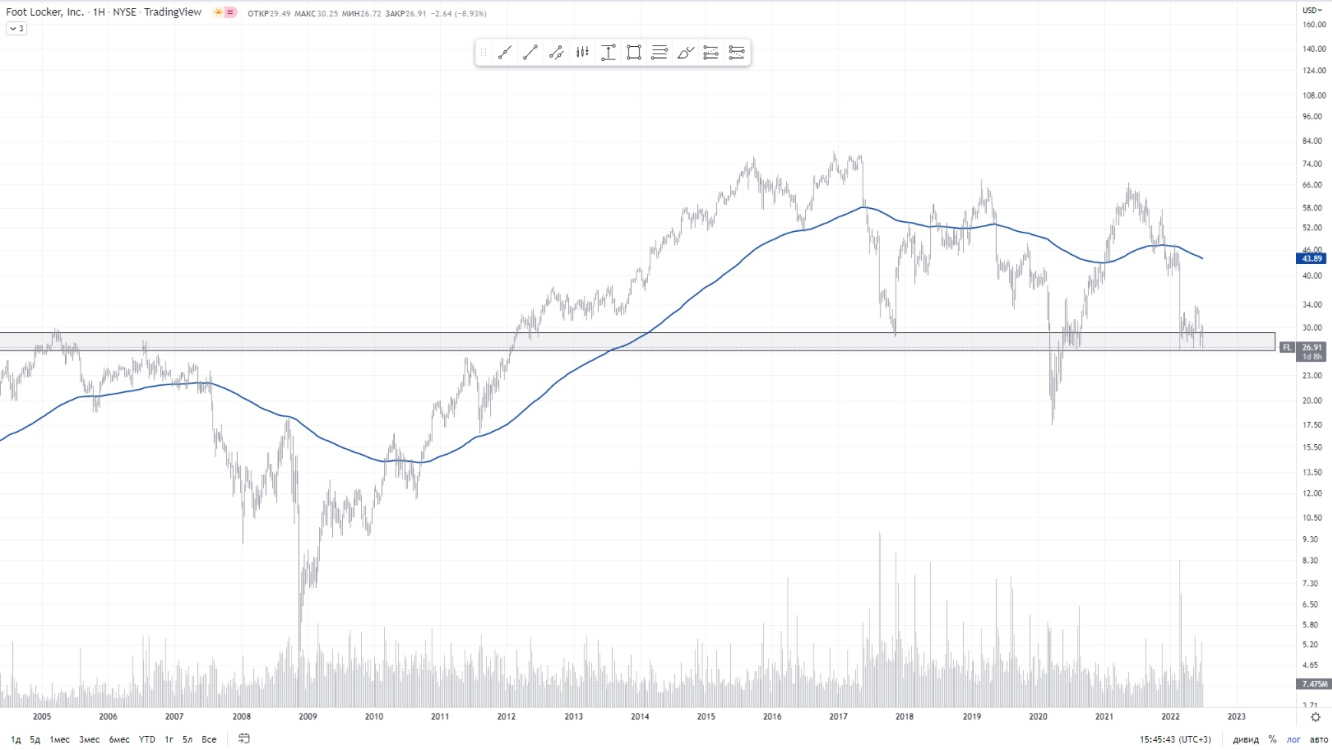

Девятой компанией по списку идёт Foot Locker (NYSE:FL). Она занимается розничной торговлей спортивной обувью и одеждой. Компания соединяет цифровой мир и физические магазины, включая заказ в магазине, покупку онлайн и самовывоз из магазина, покупку онлайн и доставку из магазина, а также электронную коммерцию. Можно сказать, e-commerce-сегмент.

Ситуация на графике очень похожа на предыдущего кандидата, только коррекция цены от максимума составляет без малого 60%. В остальном — также сильная историческая поддержка, объёмы торгов. Цена находится ниже своего справедливого значения на 40%. P/E = 3.37, P/B = 0.79. Такие показатели нечасто встретишь на рынке — для долгосрочного инвестора это очень привлекательная компания. Дивиденды в 5,95% годовых станут отличным дополнением к общей картине.

Номер десять, и он же заключительный в моём небольшом чарте, это компания из сектора потребительских товаров недлительного пользования – Kimberly-Clark Corporation (NYSE:KMB). Они занимаются производством и продажей продукции из натуральных и синтетических волокон.

С 2009 года компания находится в устойчивом восходящем тренде. На текущий момент цена стоит в длительном накоплении под чётко выраженным уровнем сопротивления, в зоне баланса около EMA 200, и на сильной объёмной поддержке. P/E = 25.89, P/B = 64.17 выглядят просто ужасающе для рядового инвестора, но для этой компании это нормально, значения держатся в этих пределах на протяжении 7 лет. Дивиденды составляют 3,41% годовых.

Ну что ж, обзор получился объёмным, но довольно содержательным. Если собрать портфель с равновесным содержанием каждой позиции, то мы получим дивидендную доходность в 7,14%, что довольно неплохо для портфеля из 10 бумаг. Все рассмотренные компании имеют приличный потенциал как по технической части, так и по фундаментальной, и должны понравится инвесторам с различным «вкусом» и горизонтом инвестирования. Каким бы ни был ваш выбор, всегда помните про риск- и мани-менеджмент. Желаю всем профита!

Больше интересной информации по рынку вы можете увидеть в моём телеграм-канале, проходите по ссылке в моём профиле.