Сегодня я продолжу тему долгосрочных инвестиций, и мы рассмотрим с вами компании, производящие необходимые для промышленности и жизнедеятельности базовые материалы — металлы, уголь, химикаты и многое другое.

Почему я обратил внимание на эти компании?

Сегодня становится очевидно, что этот сектор имеет сильный запас прочности к остальному рынку. Причин этому много. Одна из них – бесконтрольная печать и раздача денег в 2020 и 2021 годах, когда рынок наводнили искатели удачи в поисках очередной Tesla (NASDAQ:TSLA) или GameStop (NYSE:GME). В тот период все акции роста имели серьёзное подкрепление в своём движении «к звёздам», рынок просто жил ожиданием иксов.

Но сейчас на рынках серые будни. Денег никто новых не печатает и не раздаёт. Инфляция, высокие цены в магазинах и на заправках, как-то и не до казино… простите, рынка уже. Тут бы еды купить да ренту выплатить. А тем временем, акции стоимости набирают обороты. Правда, чтобы найти хороший вариант, тут мало почитать твитер Илона Маска или ещё какого-нибудь знатного глашатая. Тут надо смотреть скучные цифры, да разглядывать сотни графиков. Скукота, никаких эмоций.

Так что здесь интересного?

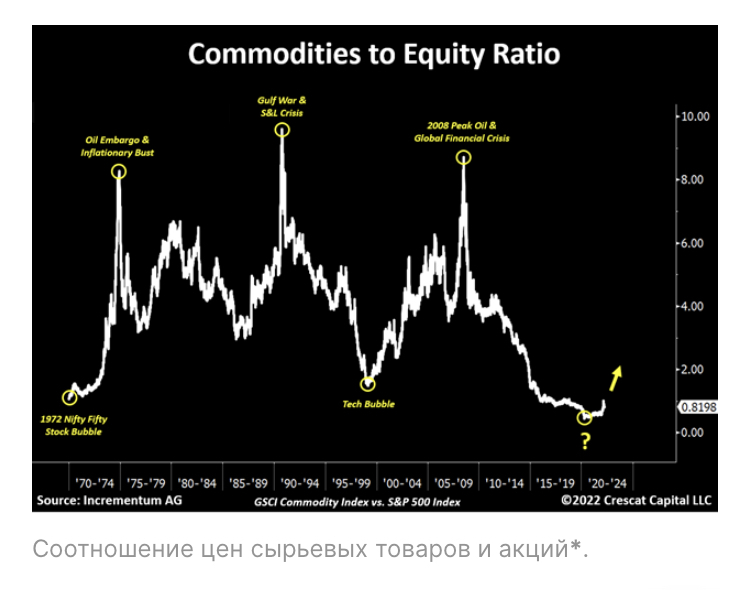

Исторически, соотношение цен сырьевых товаров и акций показывало, насколько промышленные компании перекуплены или перепроданы.

Опираясь на этот график, становится понятно, насколько большой потенциал сейчас заложен в цены этих компаний.

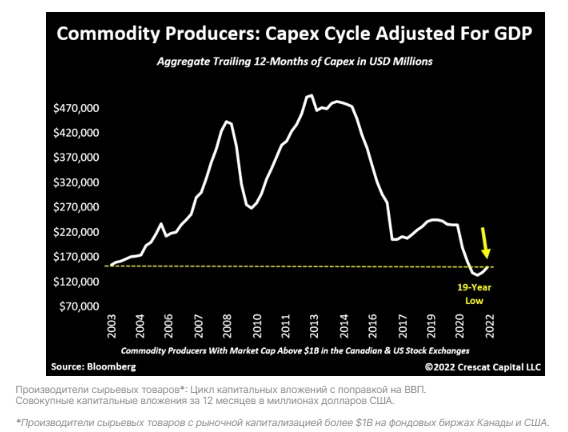

Также, несколько лет неправильного распределения капитала, корпоративной бесхозяйственности и убыточных операций обернулись избыточным консерватизмом. С поправкой на уровень ВВП совокупные капиталовложения сырьевых компаний остаются ниже, чем в 2003 году.

Капитал упорно обходил стороной данный сектор. Но мы-то с вами прекрасно знаем, что его движения цикличны и всегда ликвидируют различные рыночные неэффективности.

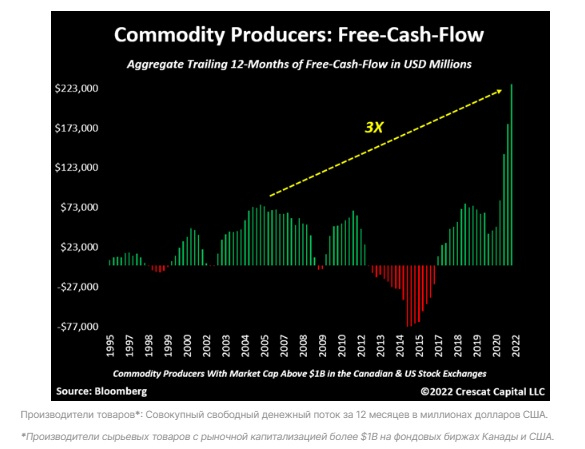

Отрасли природных ресурсов на сегодня генерируют больше свободного денежного потока, чем когда-либо. Недавно они отчитались о в три раза большем денежном потоке по сравнению с историческим пиком.

Несмотря на такую массу денег, эти компании всё ещё в стороне от заголовков газет на Wall Street, и им только предстоит покорить свой ценовой Эверест. Да, вы скажете, что сегодня товарка сильно подешевела, о чём я и сам писал недавно. Но коррекция на товарных рынках не бесконечна и имеет лишь временный эффект. А любой откат такого рода даёт хорошую точку входа. Да и тот политический шок, который был драйвером волатильности на товарных рынках, уже давно улёгся в парадигму современного мира.

Какие компании будем рассматривать?

Я отобрал металлургов, химическую промышленность, включая сельхозхимикаты, стройматериалы и энергоснабжение – уголь. Не только из США, но и из Южной Америки, а также из Азии и Европы. Всё это компании с большой капитализацией, имеющие неприлично перспективные фундаментальные показатели, дивидендную доходность и хорошую техническую картину.

Собирать единый портфель из этих компаний и брать 100%-ный риск только на них я бы не стал – слишком высок системный риск при вложении в один лишь сектор. Можно либо взять себе на вооружение понравившуюся компанию, либо распределить на них риск в виде одной части своего портфеля. От слов к делу.

Начнём, пожалуй, с металлургов. Первой в списке идёт компания из Бразилии – Companhia Siderurgica Nacional (NYSE:SID; BA:SID). Они производят полный цикл – от добычи руды, до доставки к конечному потребителю металлопроката различных вариантов.

Цена компании снизилась от достигнутого в мае 2021 года максимума на внушительные 75%. В текущий момент она стоит на историческом уровне объёмной поддержки, ниже EMA200, не показав остановки своего снижения. P/E = 2.36; P/B = 0.77, что является отличными показателями для долгосрочного инвестора. По коэффициенту Грэмма цена ниже своего справедливого значения на 25%. Вишенкой на торте будут дивиденды, которые составляют 14,12% годовых.

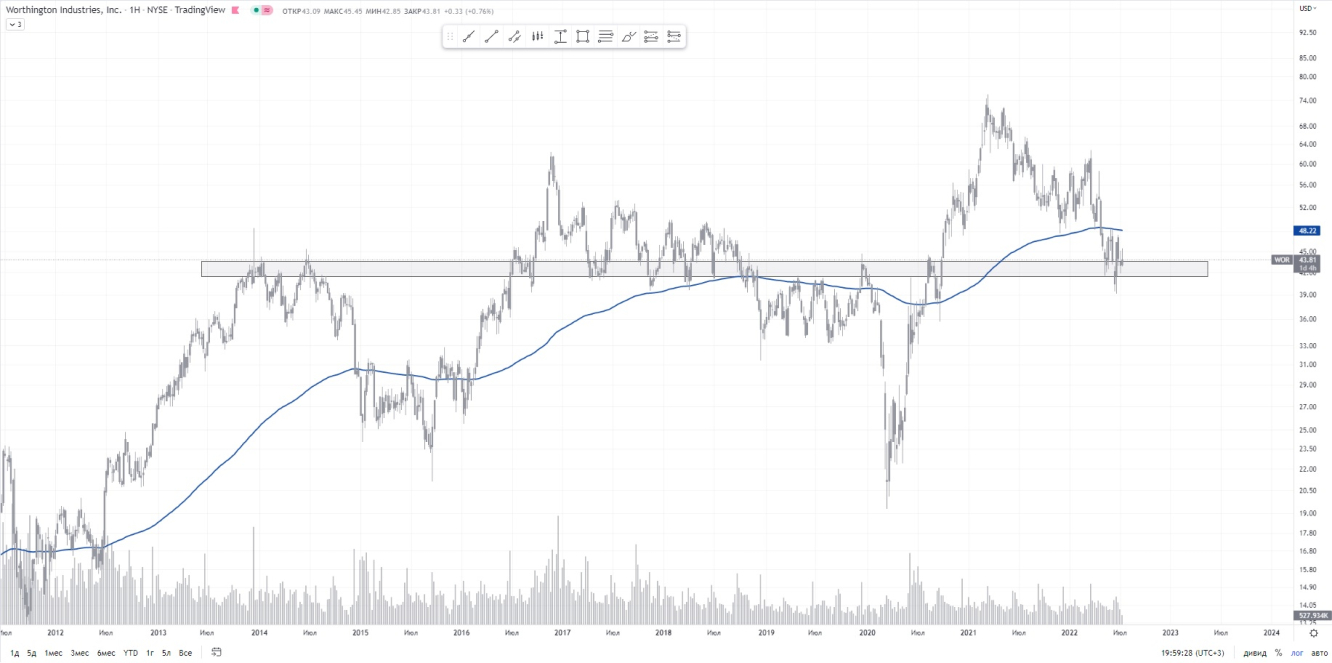

Номером два будет компания из США – Worthington Industries (NYSE:WOR). Занимается она производством различных изделий из металлопроката, к примеру, цистерны для хранения и перевозки воды и газа.

Цена компании претерпела коррекцию в 40% со своего ATH, опустившись на сильный уровень объёмной поддержки, чуть ниже EMA200. P/E = 6.09; P/B = 1.48. Цена находится ниже своего справедливого значения на 20% по Грэмму. Дивиденды составляют 2,74% годовых.

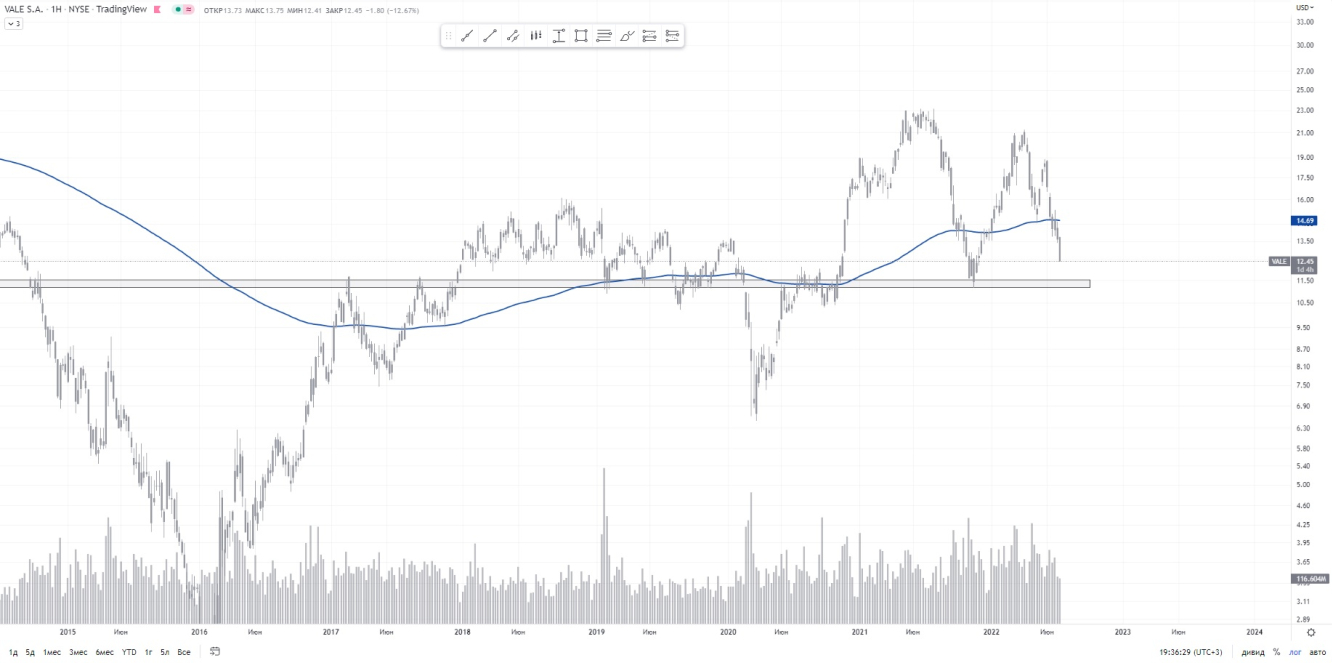

Далее следует бразильская компания Vale (NYSE:VALE; BA:VALE). Это металлургическая компания, основой её деятельности является добыча железной руды и её обогащение. Побочной деятельностью является добыча угля различного типа и его поставка конечному потребителю.

Цена компании находится в процессе коррекции на данный момент, уже ниже EMA200, показывая 40%-ное падение. До ближайшей объёмной поддержки, которая исторически не раз влияла на цену, ещё 8% - 10% снижения. P/E = 3.14; P/B = 1.7, что вполне прилично. Эта компания — рекордсмен по своей дивидендной доходности – 19,83% годовых.

Четвёртую строчку в нашем чарте сегодня занимает компания из Южной Кореи – POSCO (NYSE:PKX; KS:005490). Занимаются они разработкой и производством различных изделий из стали любого характера и назначения, как для частного строительства, так и для различных инженерных проектов большого масштаба.

От своего локального максимума цена спустилась на 53%, попав на очень сильный исторически уровень поддержки, который находится сильно ниже EMA200. P/E = 2.39; P/B = 0.31 – это исторически минимальные значения для этой компании. Текущая цена компании ниже своего справедливого значения на 72% (!) Компания очень сильно недооценена. Дивиденды здесь неплохие – 7.11% годовых.

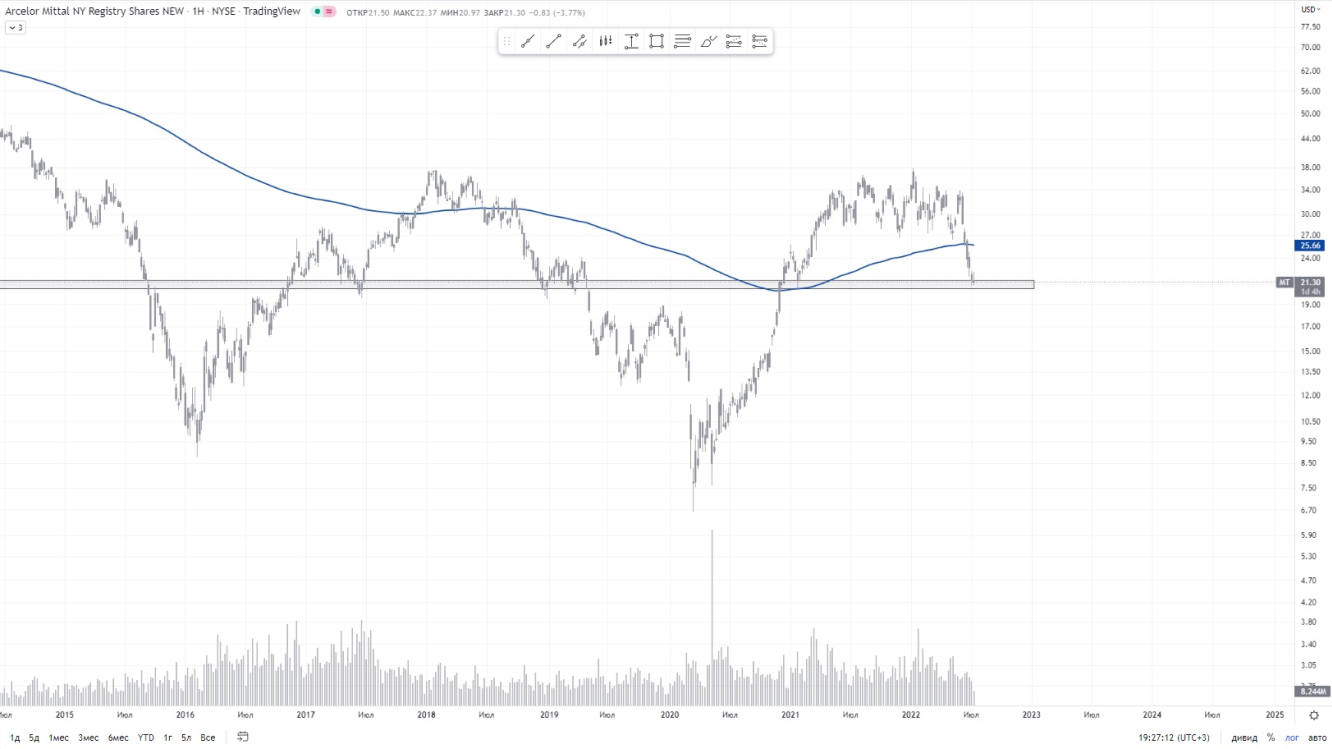

Под номером пять мы рассмотрим крупный интернациональный холдинг компаний со штаб-квартирой в Люксембурге под названием ArcelorMittal (NYSE:MT; AS:MT). Он объединяет компании в Бразилии, Европе, Африке и странах СНГ различного профиля, от добычи руды до проката стали и производства готовых изделий.

От недавнего максимума компания скорректировалась на 42%, остановившись ниже EMA200 на сильном уровне объёмной поддержки. Компания невероятно дешёвая – P/E = 1.4; P/B = 0.36. Текущая цена ниже своего справедливого значения на 66% (!) Дивиденды составляют 1,46% годовых.

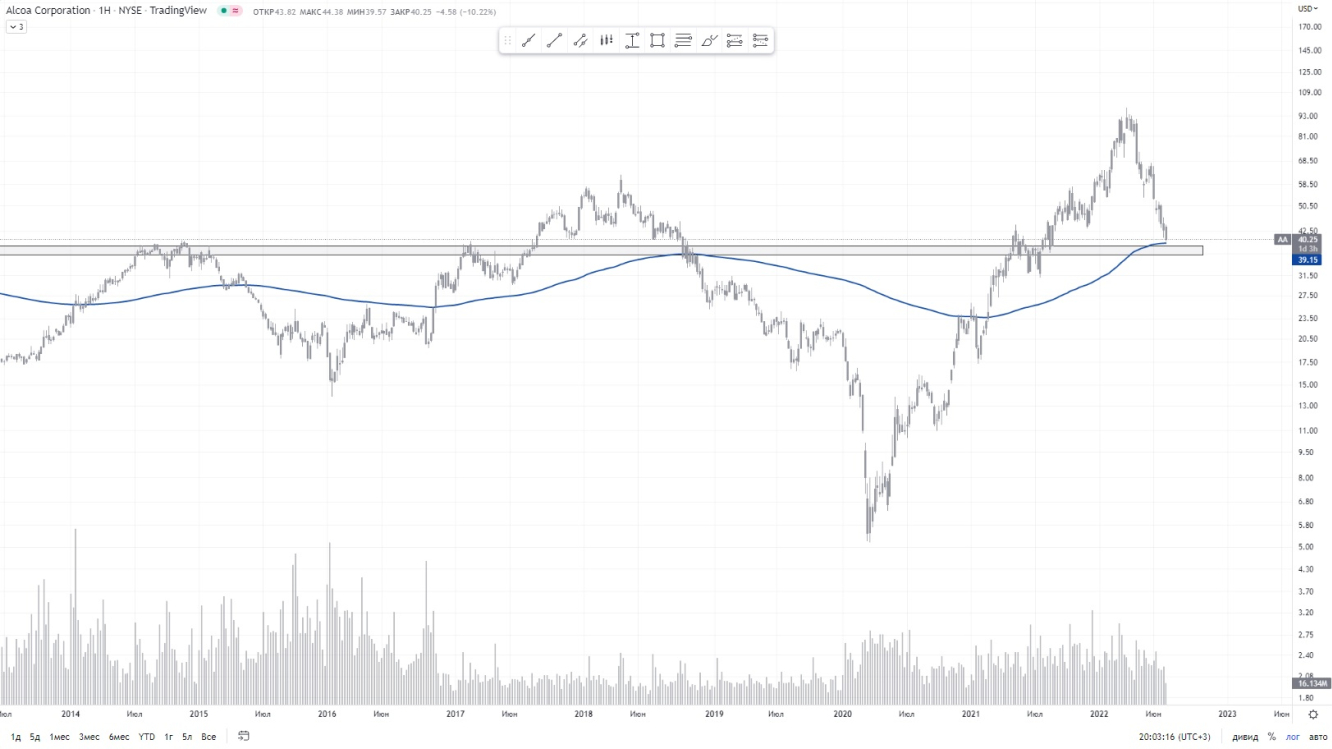

Далее следует американская компания под названием Alcoa (NYSE:AA). Занимается она добычей алюминиевой руды – бокситов – и последующим выделением из них самого алюминия.

Цена компании снизилась на 57% от своего недавнего максимума, который находится в районе ATH инструмента. Сейчас цена стоит в районе комплексной поддержки, состоящей из сильного объёмного уровня и EMA200. P/E = 11.44; P/B = 1.74, не так сильно относительно рассмотренных вариантов, но для данной компании это практически самые низкие значения. Справедливая цена находится немного ниже на 18% от текущей цены – компания находится в зоне баланса. Дивиденды совсем невелики и составляют 0,69% годовых.

Завершает «парад» металлургов американская компания Southern Copper Corporation (NYSE:SCCO). Эта компания занимается добычей цветных металлов, таких как медь, серебро, цинк и молибден. Разрабатывает руду как открытым способом, так и закрытым – подземным. Все разработки ведутся на территории Мексики.

От своего ATH цена скорректировалась на 42% на пути к сильному уровню объёмной поддержки, находясь ниже EMA200. Текущая цена ниже своего справедливого значения на 52%. P/E = 10.91; P/B = 4.57, что является практически минимальными для компании значениями. Она сильно недооценена. Дивиденды приличные и составляют 8,6% годовых.

Дальше следует химическая промышленность, а именно компания по производству сельскохозяйственных химикатов – The Mosaic Company (NYSE:MOS).

От недавнего максимума цена скорректировалась на 44%, но пока что не достигла уровня объёмной поддержки и EMA200. P/E = 6.55; P/B = 1.44, очень хорошо. Компания хоть и недооценена, но всё ещё сохраняет потенциал к снижению. Дивидендная доходность невысокая и составляет 0,89%.

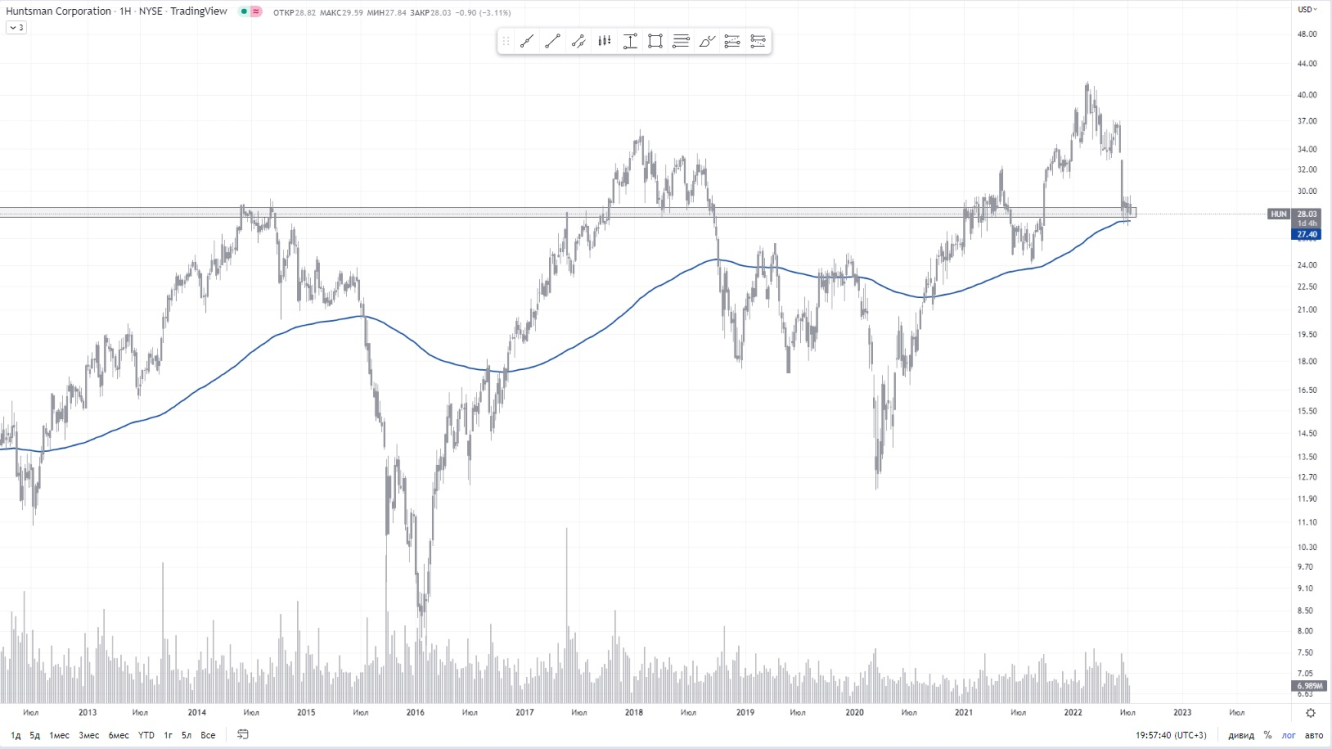

Девятой по списку идёт американская компания Huntsman Corporation (NYSE:HUN). Это химическая компания довольно широкого профиля, производят практически весь спектр материалов химического происхождения – полиуретан, эпоксидные смолы, полистерол, синтетический текстиль и многое другое.

После достижения нового ATH цена скорректировалась на 32%, достигнув комплексной поддержки в виде сильного объёмного уровня и EMA200. P/E = 5.36; P/B = 1.4 – исторически это самые минимальные значения для этой компании. Дивиденды выплачиваются в размере 2,76% годовых.

Далее следует компания из США — Westlake Chemical Corporation (NYSE:WLK). Это также химическое производство широкого спектра, производит и продаёт нефтехимическую продукцию, полимеры и готовые строительные материалы.

Цена недавно установила новый ATH, после чего ушла в коррекцию на 35%. Сейчас она находится в районе комплексной поддержки, состоящей из EMA200 и объёмного уровня. P/E = 4.77; P/B = 1.38 – минимальные значения с 2015 года. По Грэмму компания сильно недооценена – текущая цена ниже справедливого значения на 64%. Дивиденды невысокие – 1,28% годовых.

Итак, мы плавно перешли к строительным материалам – ирландская компания CRH PLC (NYSE:CRH; LON:CRH). Основной её профиль – производство цемента, бетона и асфальта. Работает в штатах, Европе и на Филиппинах.

От недавно установленного ATH цена скорректировалась на 36% и стоит ниже EMA200 на объёмном уровне поддержки. P/E = 10.44; P/B = 1.31 – исторически минимальные значения. Дивидендная доходность приемлемая – 3,4% годовых.

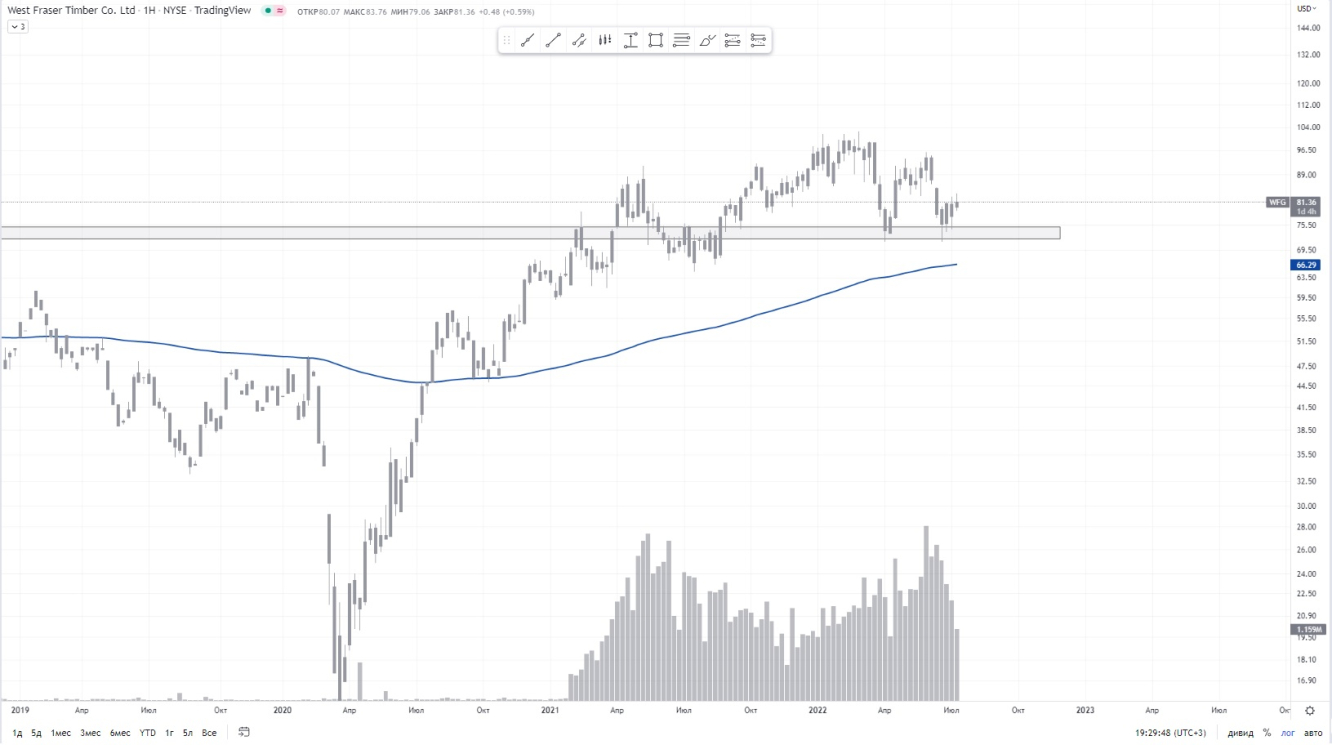

Канадская компания West Fraser Timber (NYSE:WFG; TSX:WFG) занимается производством широкого спектра строительных материалов и прочих сопутствующих продуктов из древесины – ламинированная фанера, ДСП, ДВП, ОСП, целлюлоза, газетная бумага. В общем, настоящие канадские дровосеки.

Цена компании показывает уверенную восходящую динамику и сейчас находится в районе объёмной поддержки, чуть выше EMA200. Имеет исторически минимальные фундаментальные показатели P/E = 2.79; P/B = 0.8. Текущая цена ниже справедливой на 25%. В общем, компания сильно недооценена. Дивиденды тут номинальные и составляют 1,13%.

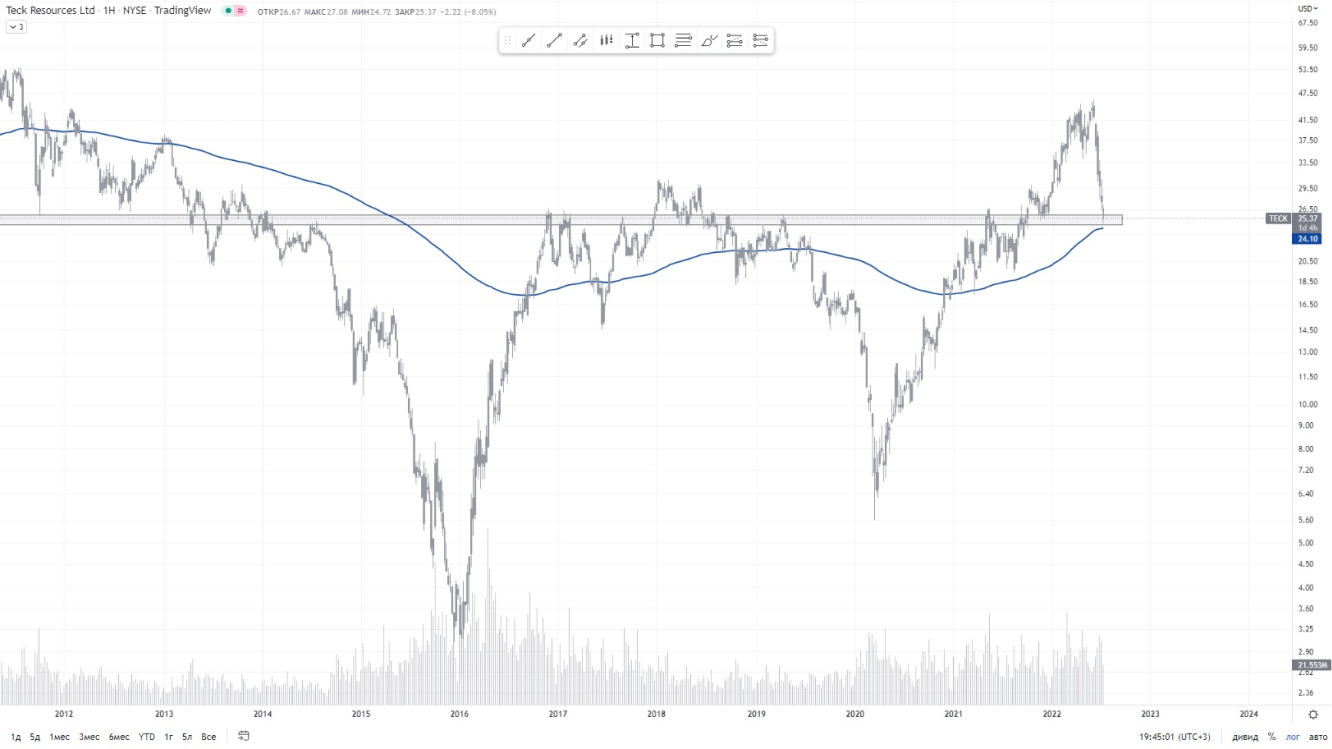

13-ой по списку и завершающей идёт канадская компания Teck Resources (NYSE:TECK; TSX:TECKa). Эта компания занимается добычей и разработкой полезных ископаемых. Специализируются как на добыче и разработке угля различного назначения, так и на добыче и разработке цветных металлов и удобрений.

Цена прошла довольно резкую коррекцию от своего недавнего максимума в 43% и сейчас уверенно стоит на поддержке из объёмного уровня и EMA200. P/E = 4.37; P/B = 0.59. По Грэмму цена компании ниже своего справедливого значения на 25%. Она сильно недооценена. Дивиденды составляют 2,47% годовых.

Обзор получился объёмным, содержательным и очень интересным. Как и писал выше – вы можете отобрать себе то, что вам приглянётся, на вооружение, а можете взять все предложенные варианты. Только всегда помните про риск- и мани-менеджмент! Желаю всем профита.

Больше интересной информации по рынку вы можете увидеть в моём телеграм-канале, проходите по ссылке в моём профиле.