- От ФРС ожидают более агрессивного повышения процентных ставок для борьбы с инфляцией.

- По этой причине многие инвесторы опасаются рецессии.

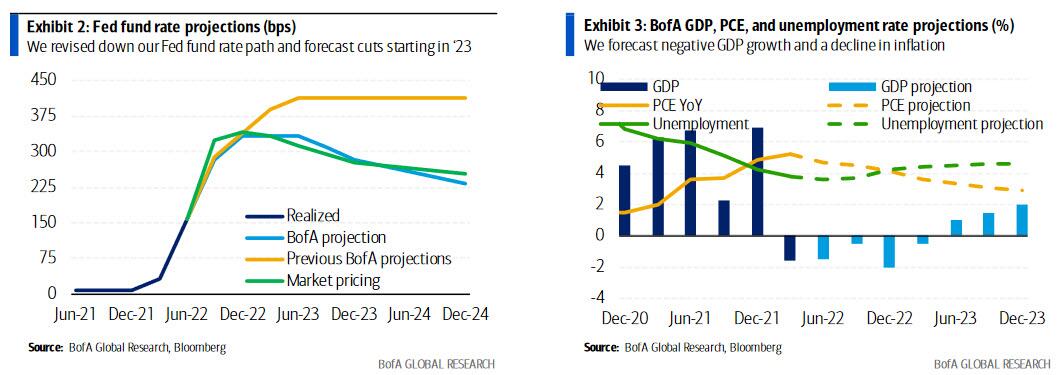

- С учетом этого все больше участников рынка теперь считают, что в начале 2023 года центробанк начнет склоняться к понижению процентных ставок.

Среди участников рынка резко усилились ожидания того, что Федеральной резервной системе (ФРС) придется еще более агрессивно, чем ожидалось, повышать процентные ставки в попытке сдержать максимальную за десятилетия инфляцию.

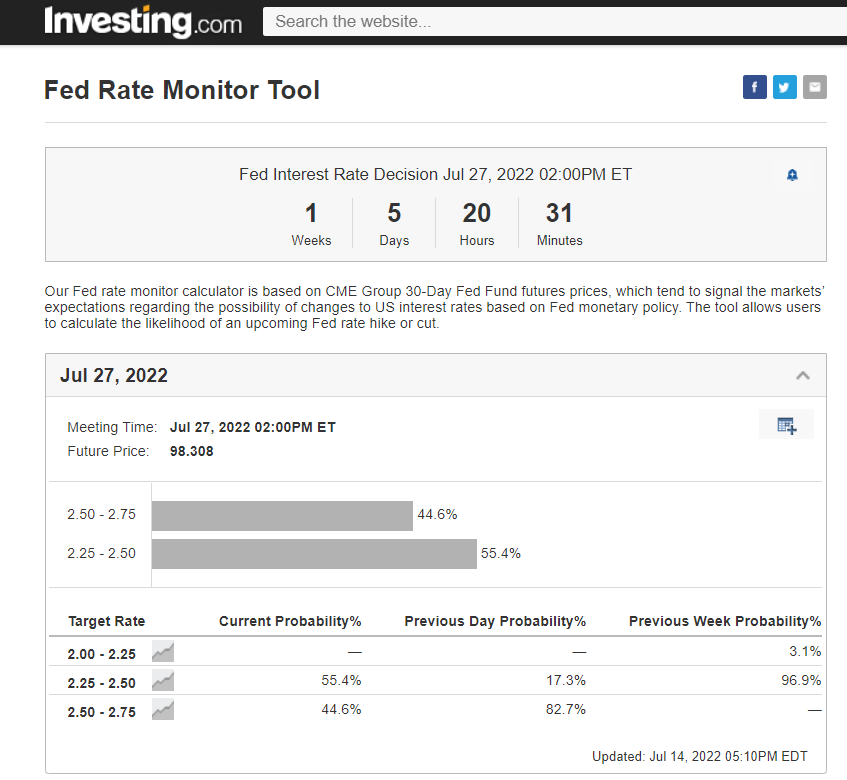

Инструмент мониторинга за ставкой по федеральным фондам от Investing.com в эту среду непродолжительное время указывал на 80%-ную вероятность повышения ставки на 100 базисных пунктов (б.п.) по итогам заседания 26–27 июля против 8%-ной вероятности днем ранее.

В конце торгов в четверг инструмент указывал на 44%-ную вероятность повышения ставки на 100 б.п.

Участники рынка закладывали в котировках повышение ставки на 75 б.п. перед публикацией во вторник данных, свидетельствовавших о зашкаливающей инфляции потребительских цен: рост общего ИПЦ ускорился в июне до нового 40-летнего максимума 9,1%.

Теперь же рынок ожидает повышения ставки в общей сложности на 175 б.п. на ближайших четырех заседаниях, которые пройдут в этом году, в результате чего к концу 2022 года целевой диапазон для ставки по федеральным фондам будет составлять 3,50–3,75%.

В этом году американский центробанк повысил ключевую ставку уже на 150 б.п.

Если же заглядывать вперед, то определенности относительно траектории ставок ФРС становится меньше, и не исключено, что уже в первом квартале 2023 года ставки будут понижены.

Множащиеся свидетельства замедления экономического роста и снижающиеся инфляционные ожидания могут побудить ФРС сменить курс и задуматься о снижении ставок.

Сигналов о рецессии становится все больше

С учетом агрессивного ужесточения политики ФРС для борьбы с инфляцией многие на рынке забеспокоились о рецессии.

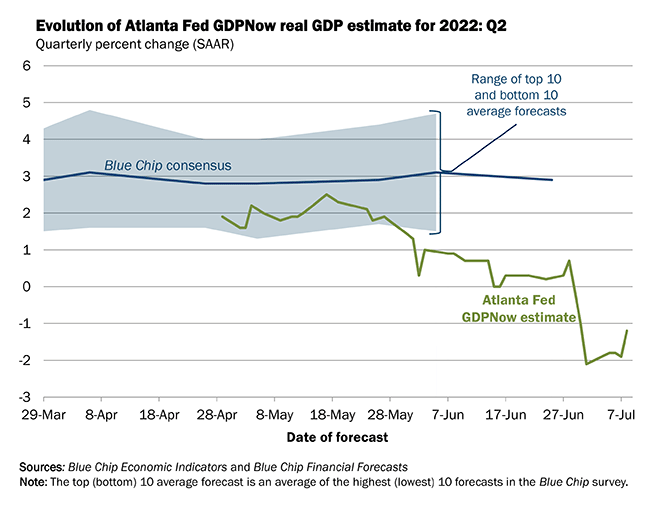

Судя по последним данным, экономическая активность в США резко замедлилась в последние недели. Ухудшение опережающих индикаторов теперь предвещает существенное сокращение экономической активности в третьем квартале.

Индикатор GDPNow Федерального резервного банка Атланты, что вполне объяснимо, теперь указывает на сокращение ВВП во втором квартале на 1,2%.

И с учетом снижения экономической активности в США в первом квартале на 1,6% это будет означать техническую рецессию, о наступлении которой принято говорить при сокращении ВВП два квартала подряд.

О том, что инвесторы боятся рецессии из-за действий США, можно судить по реакции долговых рынков.

Доходность 10-летних казначейских облигаций США, которая 14 июня составляла почти 3,50%, к 6 июля упала до 2,75% на фоне переоценки перспектив денежно-кредитной политики.

На данном этапе главный вопрос заключается не в том, погрузится ли экономика в рецессию, а в том, насколько глубоким будет спад.

Пик инфляции

Тем временем появляется все больше признаков того, что темпы роста цен достигли пика и будут замедляться в ближайшие месяцы.

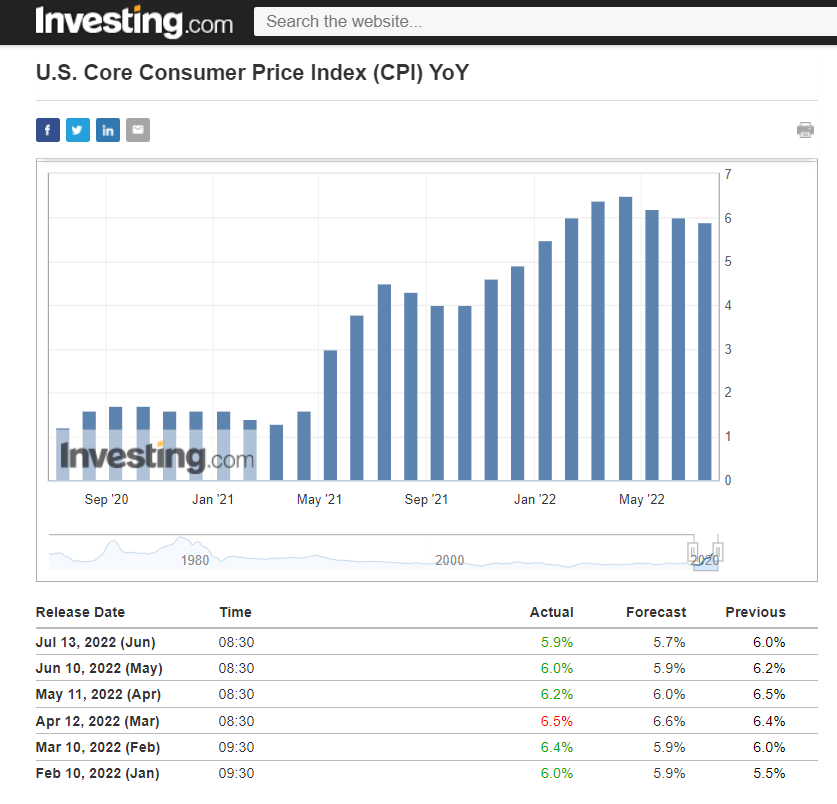

Базовый индекс потребительских цен (ИПЦ), не учитывающий волатильные цены на продукты питания и энергоносители, снизился с 6,0% в мае до 5,9% в июне.

Как видно на графике выше, базовый ИПЦ замедляется уже три месяца подряд после достижения пика на уровне 6,5% в марте.

А с учетом резкого падения цен на нефть и бензин по сравнению с серединой июня, в июле следует ожидать замедления и общего ИПЦ.

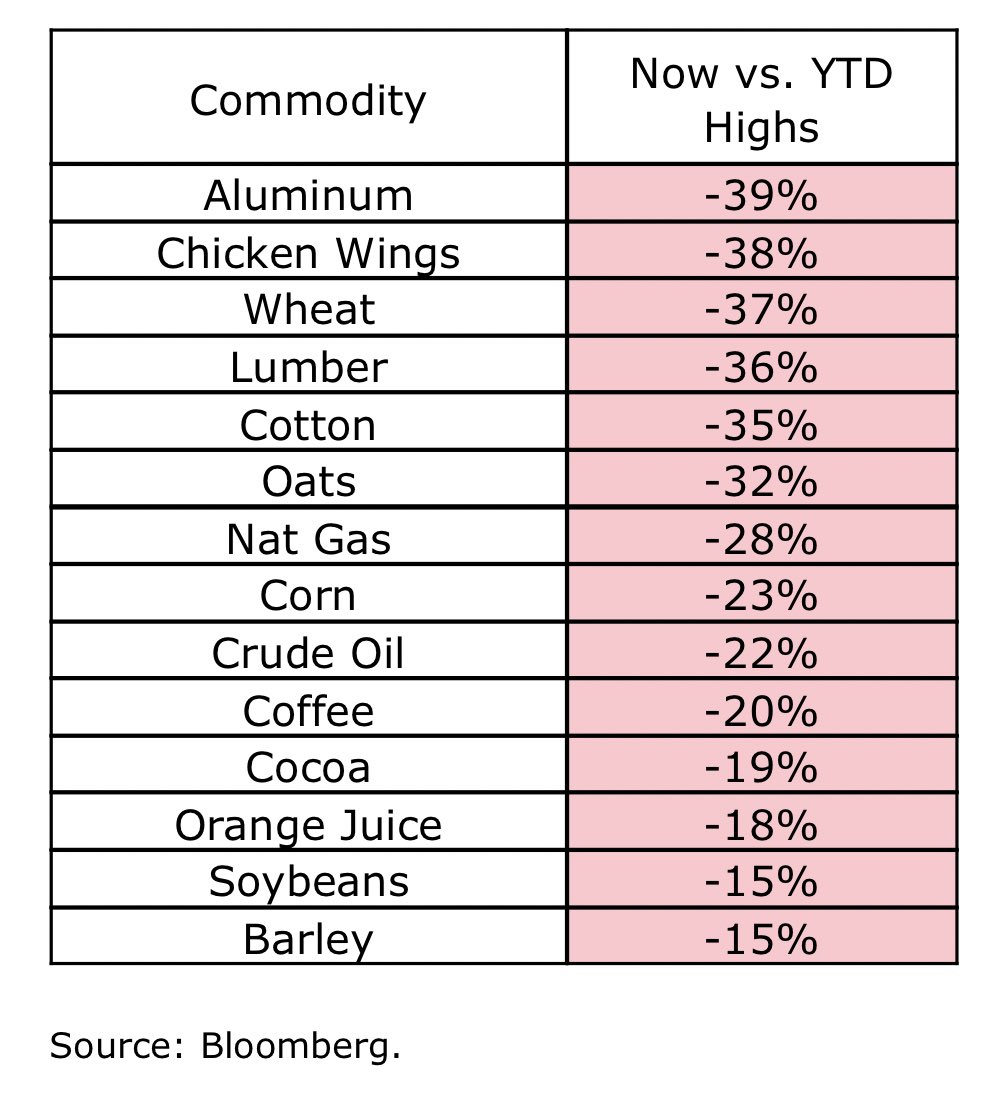

С пиков откатились не только цены на энергоносители. Цены на пшеницу, кукурузу, соевые бобы, ячмень, овес, кофе, апельсиновый сок и даже курятину тоже упали по меньшей мере на 20% со своих недавних максимумов, что служит дополнительным свидетельством замедления продовольственной инфляции.

Таким образом, замедление инфляции потребительских цен может побудить ФРС к снижению процентных ставок уже в начале следующего года.

В котировках закладывается полное понижение ставок в первом квартале 2023 года

Итак, мы думаем, что инфляция продолжит замедляться в течение оставшейся части этого года, при этом усиливаются ожидания рецессии. На этом фоне все больше участников рынка считают вероятной резкую смену курса ФРС в ближайшие месяцы.

Рынок сейчас даже закладывает в котировках одно полное снижение процентных ставок в первом квартале следующего года при том, что ФРС придется бороться с рецессией, которую она сама породила.

Также все больше инвестбанков сходятся во мнении, что ФРС остановит цикл повышения ставок на декабрьском заседании в ответ на снижение инфляции и рецессионные тенденции в экономике.

Ведущий аналитик по ставкам в Bank of America и бывший аналитик ФРБ Нью-Йорка Марк Кабана предупреждает в опубликованном в четверг обзоре:

«[Bank of America] пересматривает в сторону существенного снижения свои прогнозы по ставкам в свете нового прогноза наших экономистов об умеренной рецессии в США в 2022 году и более низкой траектории для ставки по федеральным фондам».

Дисклеймер: Автор не держит позиций в упомянутых в этой статье активах.