Снизив на июньском заседании ключевую ставку на 150 б. п. (до 9,5%), после трех подряд понижений по 300 б. п., ЦБ РФ указал, что «будет оценивать целесообразность снижения ключевой ставки на ближайших заседаниях». Ужесточение сигнала нашло свое отражение и в обновленном прогнозе: средняя ключевая ставка с 14 июня до конца текущего года, по оценке регулятора, будет находиться в диапазоне 8,5-9,5%. Таким образом, ставка может как остаться на текущем уровне до конца года, так и снизиться до 8,0%.

Конкретные решения по ставке будут зависеть прежде всего от динамики инфляции: если она будет двигаться по базовой траектории, то по мере снижения ее устойчивой части будет происходить и дальнейшее постепенное снижение ключевой ставки. Под «базовой траекторией» подразумевается июньский прогноз ЦБ РФ, в соответствии с которым инфляция по итогам года составит 14-17%. Позже г-жа Набиуллина уточнила, что инфляция может идти ближе к нижней границе этого диапазона при сохранении текущих тенденций с ценами и снижении инфляционных ожиданий.

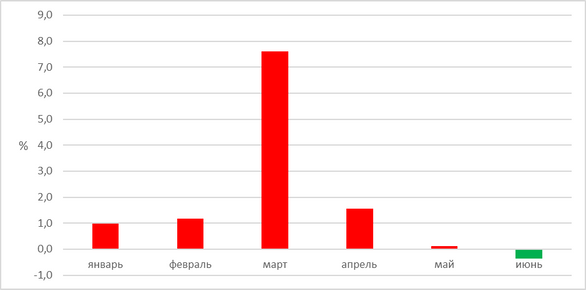

Инфляция между тем преподносит определенные сюрпризы. По итогам июня произошел уход ценовой динамики в отрицательную область в месячном выражении. И дело даже не в том, что это произошло впервые с сентября 2020 года, а в том, что дефляция – нетипична для июня: за всю историю наблюдений (с 1991 года) в этом месяце в РФ ни разу не было зафиксировано отрицательной динамики роста цен.

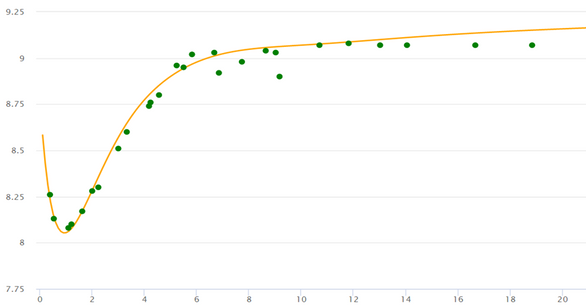

Динамика инфляции в России в 2022 году месяц к месяцу

Впрочем, регулятор не слишком обольщается текущей ценовой динамикой. Глава ЦБ РФ Эльвира Набиуллина отмечает, что наблюдаемое снижение цен во многом является лишь коррекцией после их резкого взлета в конце февраля – начале марта этого года, и она не видит рисков дефляционной спирали. Зампред Алексей Заботкин заявляет, что говорить сейчас о дефляции в России неуместно: инфляционные ожидания населения и бизнеса все еще высоки, а темпы роста денежной массы в экономике – вблизи максимумов за весь период таргетирования инфляции с 2014 года. Еще один зампред Банка России, Ксения Юдаева, отмечает, что говорить о дефляционной спирали сейчас «не имеет никакого смысла», и мы просто наблюдаем некоторую коррекцию цен после перелета.

Осторожная позиция регулятора, по-видимому, связана с анализом инфляционных перспектив второй половины года. На наш взгляд, нельзя исключать второй волны ускорения темпа роста цен осенью на фоне исчерпания запасов готовой продукции и комплектующих, потенциального ослабления курса рубля, а также изменения модели потребительского поведения по мере снижения процентных ставок по кредитам и депозитам. В первую очередь опасения вызывает потенциальный дефицит предложения, связанный с исчерпанием запасов на фоне сократившегося импорта, если к тому времени не удастся заместить выбывшую продукцию за счет нового (в том числе «параллельного») импорта или импортозамещения. Не стоит сбрасывать со счетов и импорт мировой инфляции. Инфляция издержек может в большей степени способствовать новому витку цен, чем охлажденный спрос его подавлять.

Всё это позволяет сделать два вывода. Во-первых, дальнейшее снижение ключевой ставки на заседании в пятницу очень вероятно: не реагировать, прежде всего, на нетипичность дефляции в это время года было бы, используя терминологию регулятора, неуместно. Во-вторых, трактовка первыми лицами ЦБ природы текущего ценового замедления, а также неопределенность с картиной по инфляции во второй половине года позволяют предположить, что снижение по ставке будет происходить достаточно плавно и, видимо, в рамках диапазона, обозначенного на последнем заседании, который, напомним, предполагает, что ставка до конца 2022 года может снизиться до 8,0%.

О вероятном переходе к более умеренным действиям по ставке свидетельствует и заявление Эльвиры Набиуллиной от 29 июня: «Мы, конечно, будем снижать ставку по мере снижения инфляции, но так как структурная перестройка предстоит существенная, мы не стремимся снижать инфляцию как можно быстрее любыми способами. Считаем, что это может занять от двух до двух с половиной лет».

Таким образом, мы ожидаем продолжения снижения ставки 22 июля 2022 года, но с более плавным, чем на последних заседаниях, шагом – на 50 б. п. с достижением уровня 9,0%.

Интересные сигналы подает долговой рынок. Во-первых, инвесторы также ожидают замедления темпа смягчения процентной политики ЦБ РФ – вся кривая ОФЗ находится выше 8,0%. Во-вторых, начиная с июля, форма кривой нормализовалась: доходности долгосрочных ОФЗ стали выраженно превышать доходности коротких бумаг. Иными словами, хотя в перспективе ближайших месяцев инвесторы видят потенциал снижения ставки до 8,0% (что соответствует ориентирам ЦБ РФ), облигационный рынок ожидает более высокой базовой процентной ставки на долгосрочном горизонте.