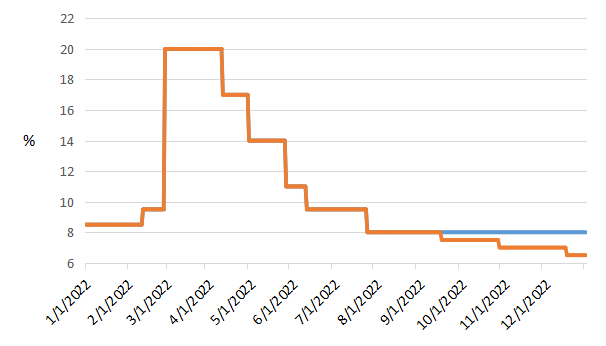

На очередном заседании ЦБ снизил ключевую ставку на 150 б.п., до 8%. Это уже пятое подряд снижение ключевой ставки, а с максимальных значений этого года она снижена уже на 12 п.п. На рынке преобладали ожидания снижения ключевой ставки на 50-100 б.п., причем прогнозы стали склоняться к снижению на 75-100 б.п. в последние дни, после выхода данных о рекордной с 2017 года недельной дефляции и о снижении инфляционных ожиданий населения в июле с 12,4% до 10,8%. По словам г-жи Набиуллиной, на заседании рассматривались 3 основных варианта снижения ключевой ставки – на 50, 100 и 150 б.п. При этом сигнал ЦБ предполагает возможность как продолжения снижения ставки (уже более медленными темпами), так и паузы – "Банк России будет оценивать целесообразность снижения ключевой ставки во втором полугодии 2022 года". Новый прогноз средней ключевой ставки ЦБ на этот год 10,5-10,8% (с 26 июля до конца года 7,4-8%) предполагает возможность как сохранения ставки на уровне 8% до конца года, так и ее дальнейшее снижение примерно до 6,5-7%. Средний прогноз ключевой ставки на будущий год снижен с 7-9% до 6,5-8,5%. Ближайшее заседание ЦБ пройдет 16 сентября.

С учетом снижения текущих инфляционных рисков, ЦБ, по-видимому, сделал ставку на поддержку экономики, однако видит при этом угрозу, в частности, в возможности резкого изменения поведения населения от накопления к потреблению, что может быстро разогнать спросовую инфляцию, как это было в период пандемии после отмены локдаунов. Неопределенность ситуации и непредсказуемая динамика ее развития могут привести к реализации альтернативных сценариев, связанных как с дезинфляционными, так и проинфляционными факторами, что может прервать цикл снижения ставки и даже потребовать ее корректировки вверх.

Мы полагаем, что сегодняшнее решение ЦБ может способствовать дальнейшему снижению доходностей рублевого долгового рынка и ускорению роста кредитования, что в свою очередь может поддержать спрос на недвижимость и товары длительного пользования.

Что касается влияния снижения ключевой ставки на курс рубля, сегодня курс ослаб после резкого снижения ставки, однако в условиях капитальных ограничений это влияние является более длительным и опосредованным. Однако последние сигналы ЦБ и Минфина говорят о том, что модифицированное бюджетное правило может заработать уже скоро и в этом случае ЦБ сможет возобновить валютные интервенции, покупая валюту для правительства, хотя выбор активов будет, по-видимому, ограничен валютами дружественных стран. Также, по словам Э Набиуллиной, ЦБ будет вынужден в сентябре продлить те ограничения с наличной валютой, которые были введены в начале марта, поскольку сейчас нет оснований ожидать, что ситуация с поступлением наличной иностранной валюты изменится в ближайшем будущем.

По словам г-жи Набиуллиной, решение было основано на оценке текущих условий (в мае-июле инфляция последовательно замедлялась, снижение цен охватывало все более широкий круг товаров, инфляционные ожидания населения и бизнеса снизились до уровней начала прошлого года) и уточненном макроэкономическом прогнозе (ЦБ снизил прогноз инфляции на этот год с 14-17% до 12-15%).

ЦБ отмечает, что хотя краткосрочные дезинфляционные риски выросли, однако проинфляционные риски остаются существенными и по-прежнему преобладают на среднесрочном горизонте. Прогнозы инфляции на 2023 г (5-7%) и 2024 г (4%) остались без изменения.

ЦБ по-прежнему видит причинами снижения инфляции коррекцию цен на товары и услуги после их резкого роста в марте, укрепление курса рубля и в целом сдержанную динамику потребительского спроса. В последние месяцы потребительское поведение способствовало снижению ценового давления. Укрепление рубля способствует снижению инфляционных ожиданий, население считает текущие цены завышенными и ждет их снижения – например, по мере оживления параллельного импорта. Важно, что и ЦБ рассматривает параллельный импорт как дезинфляционный фактор, увеличивающий предложение товаров в стране. Другой фактор низкой потребительской активности – жесткие денежно-кредитные условия (повышенная премия за риск в кредитных ставках и высокие требования банков к заемщикам). В этом смысле ускоренное снижение ключевой ставки позволяет повысить кредитную активность, сделав рыночное кредитование более доступным. Третий фактор - высокая склонность населения к сбережению, несмотря на снижение ставок по депозитам ("из-за внешних ограничений и ухода иностранных компаний люди не могли купить то, что хотели, и отложили эти средства про запас"). По мнению Э. Набиуллиной, дальнейшая динамика потребительского спроса - одна из ключевых развилок прогноза ЦБ. Высокая склонность к сбережению может сохраниться по мотиву "подушки безопасности" в условиях экономической неопределенности. Но возможно и повторение сценария пандемии (спрос сжался в период локдаунов и быстро восстановился после их отмены). По мнению Э. Набиуллиной, сегодняшнее, по сути вынужденное, накопление сбережений - это сжатая пружина в экономике, которая при определенных обстоятельствах может дать резкий рост потребления, а с учетом ограничений со стороны предложения товаров и услуг это способно быстро разогнать "спросовую" инфляцию.

Глава ЦБ РФ назвала три признака активизации потребительского спроса: 1) По данным опросов, в июле люди стали значительно выше оценивать благоприятность текущего момента для совершения крупных покупок. 2) Снижаются ставки по депозитам, что увеличивает интерес к потреблению. Доля срочных вкладов уменьшается, а текущих счетов, которые являются наиболее ликвидной частью сбережений, растет. И они могут быть быстро перенаправлены на потребление при изменении настроений. 3) Наблюдавшееся в апреле - мае сокращение розничного кредитного портфеля сменилось его ростом.

Помимо изменения склонности к сбережению, важными источниками неопределенности ЦБ считает внешние факторы (геополитические риски, риски рецессии в мировой экономике) и бюджетную политику. В частности, внешние факторы могут привести к снижению спроса на товары российского экспорта и ослаблению курса рубля. По мнению ЦБ, в текущих условиях капитальных ограничений влияние счета текущих операций на курс возрастает, но и инфляция под влиянием курса также становится более волатильной - и, соответственно, могут стать более волатильными процентные ставки в экономике для поддержания инфляции на цели. Новый прогноз ЦБ предполагает рекордный профицит счета текущих операций (СТО) РФ в текущем году (243 млрд долл против ожидавшихся в апреле 145 млрд долл), однако уже с 3 квартала ожидается начало сокращения СТО, к чему будет подстраиваться курс рубля и инфляция.

ЦБ существенно улучшил оценку спада экономической активности на этот год – с (-)8-10% в апреле до (-)4-6%. Как отмечается в релизе, снижение деловой активности происходит медленнее, чем Банк России предполагал в июне. При этом прогноз на 2023 год предполагает отрицательный темп роста ВВП (-4,0)-(-1,0)%, отражая эффект базы I квартала 2022 года и более растянутое снижение выпуска. В этом году спад ВВП прогнозируется меньше во многом из-за более умеренного сокращения экспорта. Это в первую очередь связано с перераспределением объемов нефтяного экспорта на новые рынки. При этом динамика импорта соответствует ожиданиям ЦБ. После существенного снижения этот показатель начал восстанавливаться - в основном увеличивается потребительский импорт благодаря налаживанию новых маршрутов поставок. Однако в части промежуточного и инвестиционного импорта пока явных признаков восстановления не заметно. По оценкам ЦБ, во 2Q22 сокращение импорта товаров и услуг в номинальном выражении составило около 22% г/г, в реальном выражении спад составляет около 1/3.

В случае дополнительного расширения бюджетного дефицита может потребоваться более жесткая денежно-кредитная политика для возвращения инфляции к цели в 2024 году и ее поддержания вблизи 4% в дальнейшем.

Важными факторами для дальнейшей динамики инфляции станут динамика обменного курса рубля, эффективность процессов импортозамещения, а также масштаб и скорость восстановления импорта готовых товаров, сырья и комплектующих.

ЦБ полагает, что быстро меняющаяся ситуация, которая характеризуется чередой разнонаправленных по своему влиянию на инфляцию и экономику процессов, требует большей гибкости при принятии решений и большего внимания к оперативной информации.

Прогноз средней ключевой ставки