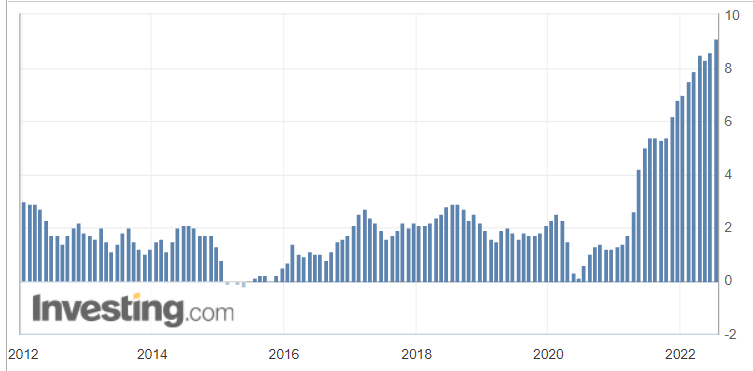

ФРС преследует две основные цели при проведении монетарной политики: сохранение максимальной занятости и умеренной инфляции. С безработицей все хорошо – ее уровень ниже 4% на протяжении текущего года. А вот инфляционное давление продолжает нарастать, вынуждая ФРС расписаться в собственном бессилии.

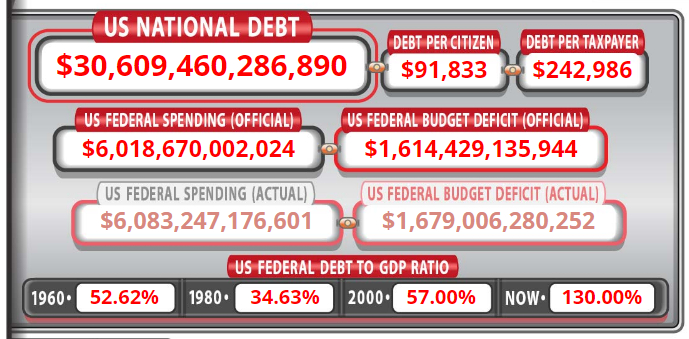

Для обуздания инфляции регуляторы используют повышение ставки: заимствования становятся дороже, а денежный оборот замедляется. Обратной стороной высокой ставки выступают торможение экономики и рост обслуживания долга. Для США последнее является не менее болезненным, поскольку госдолг превышает $30 трлн.

По данным министерства финансов, только за прошедшее финансовое полугодие расходы на обслуживание долга выросли на 30%, достигнув $311 млрд. Каждое повышение ключевой ставки ведет к росту процентных платежей, что вынуждает правительство либо сокращать бюджет по другим направлениям, либо повышать потолок госдолга. По предварительным оценкам, за предстоящее десятилетие США будут вынуждены выплатить $8,1 трлн процентных платежей.

Вторая проблема ФРС при повышении ставки – высокая доля финансового сектора в структуре ВВП, которая достигает 20% (в зависимости от методологии учета). Резкое повышение ставки способно вызвать панику на финансовых рынках, что, в конечном счете, отразится на реальном секторе экономики.

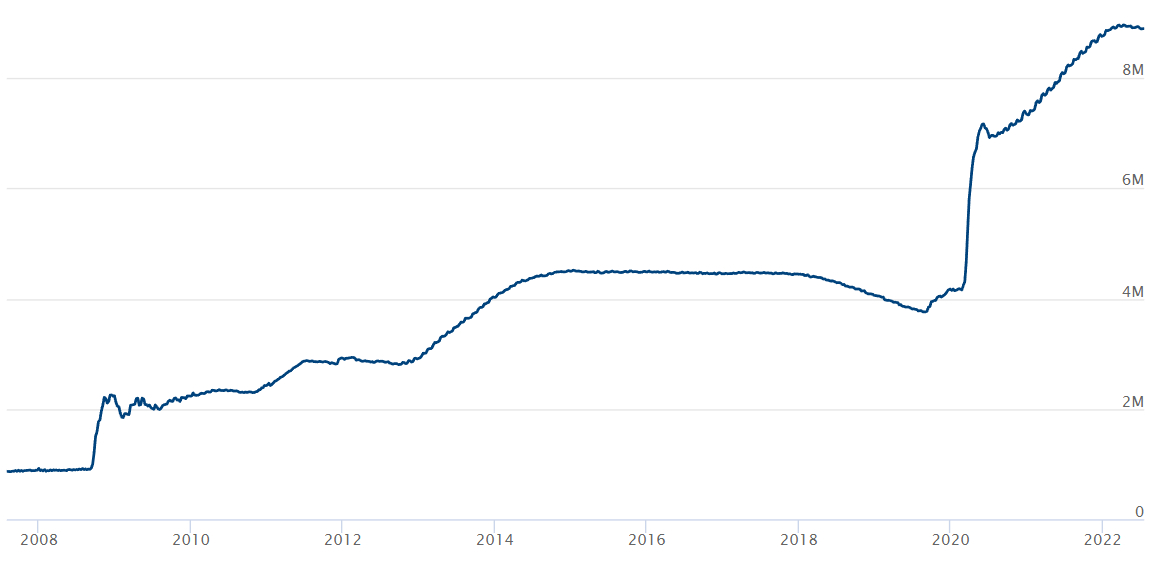

По этой же причине регулятор, несмотря на заявление о старте сокращения баланса с июня, фактически к нему так и не приступил. Объем накопленных активов сейчас составляет $8,9 трлн против $4,2 трлн в феврале 2020 года и $0,9 трлн в августе 2008 года.

Многие ждали от ФРС повышения ставки на 1%, поскольку растущие темпы инфляции требуют более агрессивных действий. Однако шаг в 0,75% говорит о том, что инфляция оценивается как меньшее из возможных зол. Более того, ряд аналитиков предполагает, что уже в ноябре ФРС прекратит подъем ставок, а в 2023 году вернется к программе QE (скупке активов и наращиванию баланса).

Мягкая позиция регулятора – это хорошая новость для рисковых активов. Bitcoin менее чем за сутки прибавил 8%.

А вот с экономикой США не все так однозначно. Если сдерживающие меры окажутся недостаточными, инфляция перейдет в галопирующую, и возрастет риск рецессии. Джо Байден и его соратники уже перешли к популистским высказываниям, призывая отказаться от академического подхода и не рассматривать два снижения квартального ВВП подряд в качестве признака рецессии (сегодня состоится публикация за второй квартал 2022 года).

Это хорошо согласуется с подходом председателя ФРС Джерома Пауэлла, который до последнего называл инфляцию «преходящим явлением».

Аналитическая группа StormGain