На фоне всеобщей озабоченности рекордной за десятилетия глобальной инфляцией появляются и некоторые признаки ослабления инфляционного давления: заметная коррекция мировых цен на наиболее подорожавшие сырьевые товары (энергоресурсы, продовольствие); ослабление глобальной напряженности в цепочках поставок; ужесточение монетарной политики мировых центробанков и замедление роста деловой активности. Это может говорить о том, что глобальная инфляция, возможно, близка к пиковым значениям и может начать снижаться.

Риски связаны с локальным подъемом цен на газ в ЕС (из-за резкого сокращения поставок Газпрома (MCX:GAZP)), с неопределенностью влияния на мировые нефтяные цены имплементации шестого пакета санкций ЕС (конец 2022-начало 2023 гг) и обсуждаемого G7 потолка цен на российскую нефть; с урожаем будущего года в связи с военным конфликтом на Украине, засухой в Европе, глобальным дефицитом удобрений и ростом их стоимости; с возможными новыми локдаунами в Китае и обострением экономических отношений между США и Китаем из-за Тайваня.

Инфляция в США и Великобритании выше 9% (Банк Англии вчера увеличил прогноз максимума инфляции до более 13% в 4Q22), в еврозоне достигла 8,9%. При этом инфляционное давление распространяется в экономике, в частности, это касается сектора услуг и роста зарплат. Снижение инфляции с таких значений до целевых 2% остается экстремально трудной задачей, и с этим связаны опасения, что центробанкам придется повысить процентные ставки до уровней, при которых не удастся избежать рецессии.

Хотя инфляционные риски пока по-прежнему высоки, наметившееся ослабление ценового давления является позитивным фактором, т.к. может говорить о возможном пике глобальной инфляции и начале сокращения дисбаланса между спросом и предложением, которого пытаются достичь центробанки. В то же время неожиданно сильный отчет по рынку труда в США пока не дает основания ожидать ослабления темпов повышения ставки ФРС в сентябре.

Нефть (Brent) – возвращение цен на минимумы с февраля

На фоне ожиданий ухудшения динамики мировой экономики (стагнация с угрозой перехода в рецессию) и данных по росту запасов нефти в США, фьючерсы на Brent и WTI продолжили движение вниз, потеряв за неделю около 10-11%. Цена Brent опускалась ниже $94/барр (минимальные значения с февраля), т.е. на данный момент вся "военная премия" в цене свелась к нулю. При этом цены примерно на 30% выше, чем годом ранее.

Риски связаны с локальным подъемом цен на газ в ЕС (из-за резкого сокращения поставок Газпрома) и с неопределенностью влияния на мировые цены имплементации шестого пакета санкций ЕС (конец 2022-начало 2023 гг).

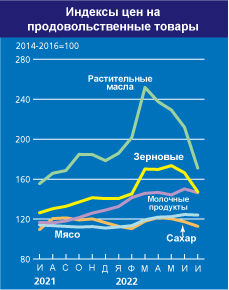

Мировые цены на продовольствие (ФАО) – июль: самое резкое снижение с октября 2008 года

По данным ФАО (продовольственная и сельскохозяйственная организация при ООН), мировые цены на продовольствие в июле снижались четвертый месяц подряд, причем спад за месяц (-8,6% МоМ) стал самым сильным с октября 2008 г. Сейчас индекс на 13,1% выше, чем в июле прошлого года.

Наиболее сильно снизился индекс цен на растительное масло (-19,2% MoM) – сказались ожидания увеличения экспортного предложения (в т.ч. рапсового масла из Индонезии), снижение импортного спроса, снижение мировых цен на нефть. На 11,5% MoM снизился индекс цен на зерновые, пшеница подешевела на 14,5% на фоне договоренности о зерновой сделке (Россия, Украина, Турция, ООН) и растущего сезонного предложения в Северном полушарии. При этом международные цены на пшеницу все еще на 24,8% выше показателей июля прошлого года.

Риски – несмотря на достижение договоренности о зерновой сделке, повлиявшей на рыночные ожидания, пока поставки зерна из украинских портов носят точечный характер и нет уверенности, что она будет полностью реализована. Сегодня Минсельхоз России предупредил, что урожай зерновых в России из-за погодных условий может быть ниже запланированного и в связи с этим планы по экспорту зерна в сезоне 2022-2023 годов возможно придется снизить. Сохраняются риски для урожая будущего года в связи с засухой в Европе, глобальным дефицитом удобрений и ростом их стоимости.

Источник – ФАО

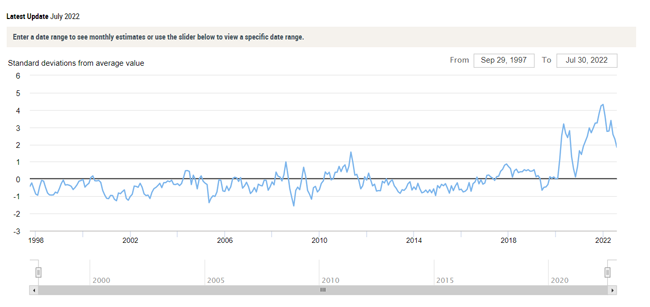

Ослабление напряженности глобальных цепочек поставок

Индекс ФРБ Нью-Йорка global supply chain stress фиксирует ослабление напряженности поставок до минимума за 1,5 года. Снижение продолжается третий месяц подряд. Этот индекс объединяет данные о стоимости доставки, сроках доставки, невыполненных работах и другие статистические показатели. Индекс снизился более чем на 50% по сравнению с рекордно высоким уровнем в декабре прошлого года, но все еще остается значительно выше уровней, наблюдавшихся непосредственно перед началом пандемии COVID-19.

Источник – Federal Reserve Bank of New York

Риски – возможные новые локдауны в Китае, обострение экономических отношений между США и Китаем из-за Тайваня, влияние военного конфликта на Украине.

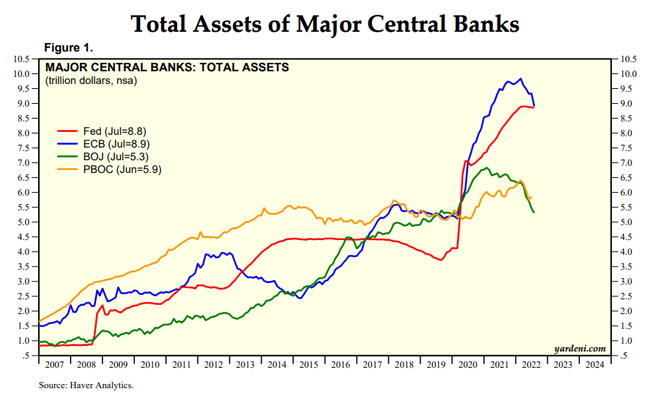

Ужесточение ДКП мировых центробанков

На фоне рекордной за десятилетия глобальной инфляции мировые центробанки в ускоренном режиме уходят от ультрамягкой ДКП, повышая процентные ставки, останавливая программы количественного смягчения. ФРС с июня начала программу сокращения баланса, а с сентября планирует ускорить ее темпы вдвое; с октября сокращение баланса может начать и Банк Англии.

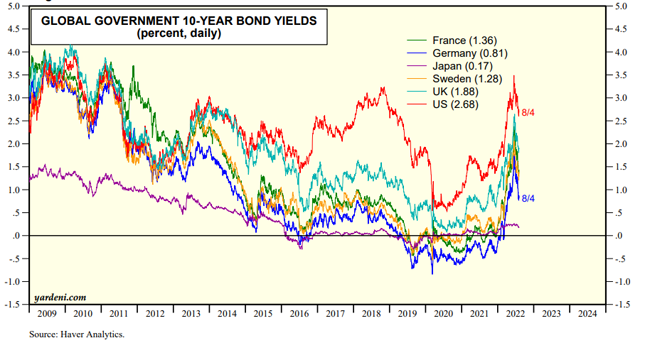

Пиковые значения объемов активов на балансах центробанков пройдены, ставки и доходности долгового рынка растут. Все это приводит к сокращению ликвидности, росту стоимости заимствований и охлаждению перегретого спроса. Впрочем, пока в реальном выражении ставки центробанков остаются глубоко отрицательными.

После достижения многолетних максимумов доходности 10-летних гособлигаций развитых экономик начали корректироваться вниз на росте геополитических рисков и на ожиданиях, что слишком быстрое ужесточение ДКП центробанков приведет к остановке экономического роста или даже рецессии и вынудит их раньше остановить повышение ставок.

Замедление роста деловой активности (PMI)

Данные PMI от S&P Global показали, что в июле темпы глобального роста деловой активности (в производстве и секторе услуг) снизились до минимума за 2 года. Замедление коснулось в основном развитых стран, где выпуск сократился впервые с июня 2020.

Рост спроса на двухлетнем минимуме, новые заказы на товары упали в глобальном масштабе впервые за два года, инфляция затрат на минимуме за 5 месяцев.

Однако здесь пока нет четкой картины – в Европе ситуация видится более пессимистично, в то время как в США, несмотря на два последовательных квартала сокращения ВВП сегодня вышел более сильный, чем ожидалось, отчет по рынку труда за июль с ускорением прироста рабочих мест с 398К до 528К, что примерно вдвое выше ожиданий рынка (250К), дальнейшим снижением безработицы до значений, близких к минимумам за 50 лет (с 3,6% до 3,5%) и ускорением роста зарплат (с 0,4% MoM до 0,5% MoM). Это означает, что вероятность продолжения активного повышения ставок со стороны ФРС сохраняется (фьючерсы CME стали закладывать вероятность повышения ставки в сентябре на 75 б.п. до 70% против вероятности 34% накануне).