• До сих пор невозможно определить, имеем ли мы дело с ралли «медвежьего рынка» или возвратом к продолжительному «бычьему» рынку.

• Акции технологических компаний могут снова выбиться в лидеры, если ФРС займет более мягкую позицию.

• Финансовый сектор выиграл бы от затяжного цикла ужесточения денежно-кредитной политики.

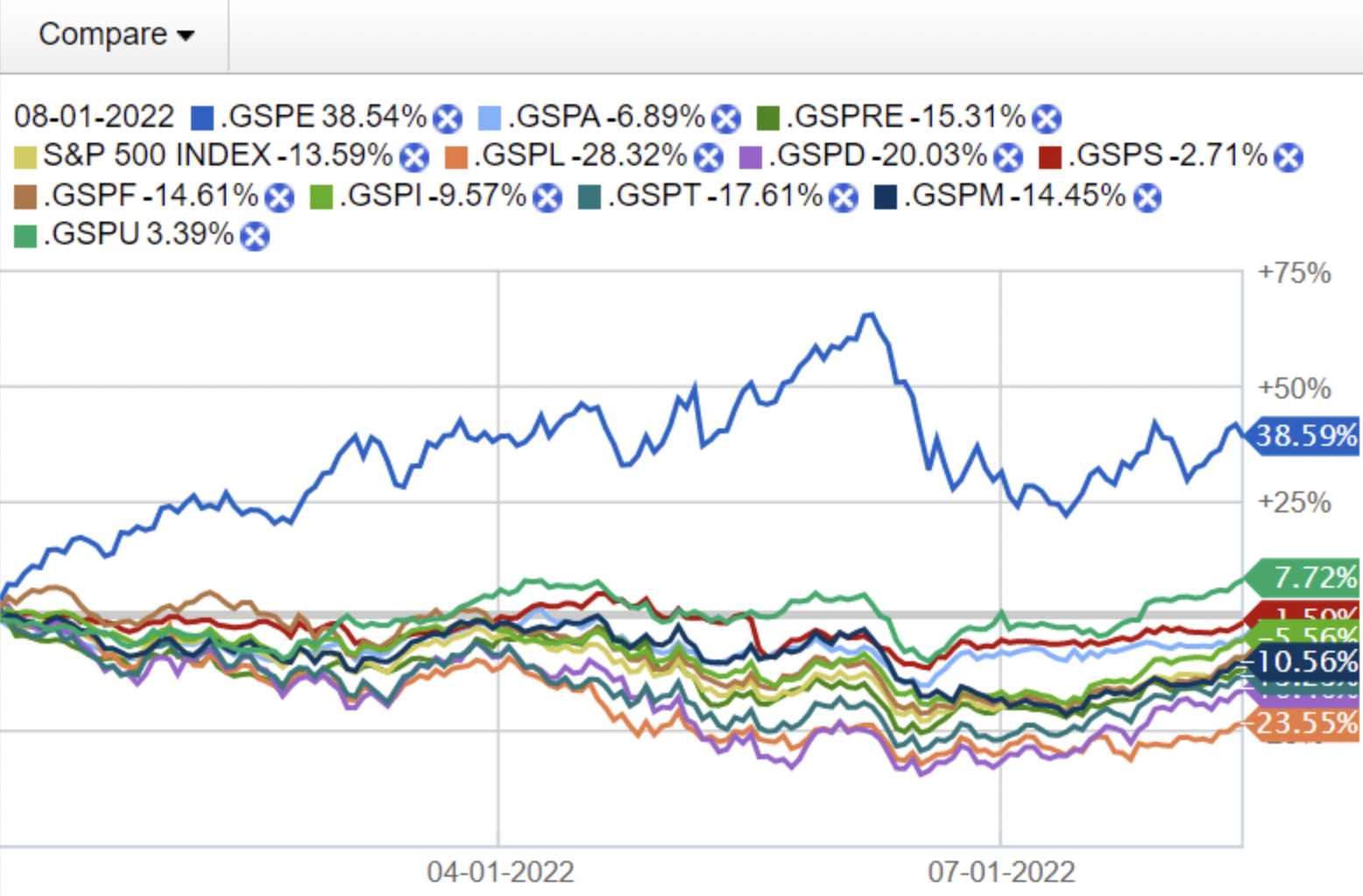

Казалось бы, еще совсем недавно положительную динамику в 2022 году показывали лишь акции сырьевых и нефтегазовых компаний, тогда как все остальные секторы и классы активов фактически демонстрировали двухзначное падение. Затем в середине июня было сформировано (краткосрочное) дно и начался отскок.

И хотя до сих пор невозможно определить, имеем ли мы дело с заведомо обреченным отскоком в рамках широкого «медвежьего» рынка или же с новым продолжительным «бычьим» рынком, мы можем планировать наши действия в возможных сценариях. Это, в том числе, означает формирование стратегий исходя из того, что может произойти до конца текущего года.

Давайте начнем с общего обзора событий этого года. Как видно на графике, нефтегазовый сектор остается лидером по итогам истекшего периода 2022 года (синяя линия с результатом +38,59%). Далее следует коммунальный сектор (зеленая линия), который считается более защитным, а значит и более эффективным во время падения в первой половине 2022 года. На дне мы видим сектор коммуникационных услуг (оранжевая линия) со средним результатом -23,5% за истекший период 2022 года.

Источник: Fidelity Research

Как подготовиться к оставшейся части года?

Чтобы лучше оценить возможные сценарии на оставшуюся часть года, нам необходимо учесть две ключевые переменные — инфляцию (а значит и процентные ставки) и экономический рост — и проанализировать, как они влияют на различные макроэкономические сценарии.

Возможны следующие комбинации:

- низкая инфляция и рост (наиболее благоприятный сценарий);

- низкая инфляция и рецессия (средний сценарий);

- высокая инфляция и рост (средний сценарий);

- высокая инфляция и рецессия (наиболее неблагоприятный сценарий).

Исходя из этих четырех вариантов, мы можем определить, какие из секторов, вероятно, покажут опережающую динамику в каждом из сценариев.

В первых двух случаях в выигрыше, вероятно, окажутся акции технологических компаний. Многие технологические компании живут за счет денежных потоков и растянутых по времени ожиданий прибыли. А значит, если появятся признаки замедления инфляции, процентные ставки, вероятно, тоже начнут снижаться, что будет означать также снижение ставки дисконтирования для этих компаний, которая рассчитывается на основе ставок центробанка.

Затяжная рецессия с низкой инфляцией может побудить ФРС к более скорому, чем ожидается, снижению ставок, что окажет поддержку подобным компаниям.

Если же экономика снова начнет расти (первый и третий сценарии), ФРС сможет дольше сохранять жесткие денежно-кредитные условия, что обеспечит ослабление инфляции в долгосрочной перспективе.

В этом случае в лидерах окажется финансовый сектор. При повышении ставок банки смогут увеличить процентную маржу. В этом случае вам следует сделать выбор в пользу стабильных банков, которые также отличаются хорошим покрытием по проблемным займам, поскольку у их клиентов могут возникнуть затруднения с погашением кредитов из-за более высоких ставок.

И наконец, в самом неблагоприятном сценарии с рецессией и высокой инфляцией (стагфляцией) компании из сектора базового потребительского спроса могут выиграть от спроса на защитные активы, сохранив при этом больше возможностей для перекладывания цен на продукты и услуги на конечного потребителя.

При таком сценарии любые инвестиции становятся более рискованными, и, хотя сектор базового потребительского спроса относится к защитным и больше подходит для рецессии, при повышении ставок многие компании могут пострадать от высокой долговой нагрузки, особенно в телекоммуникационной индустрии.

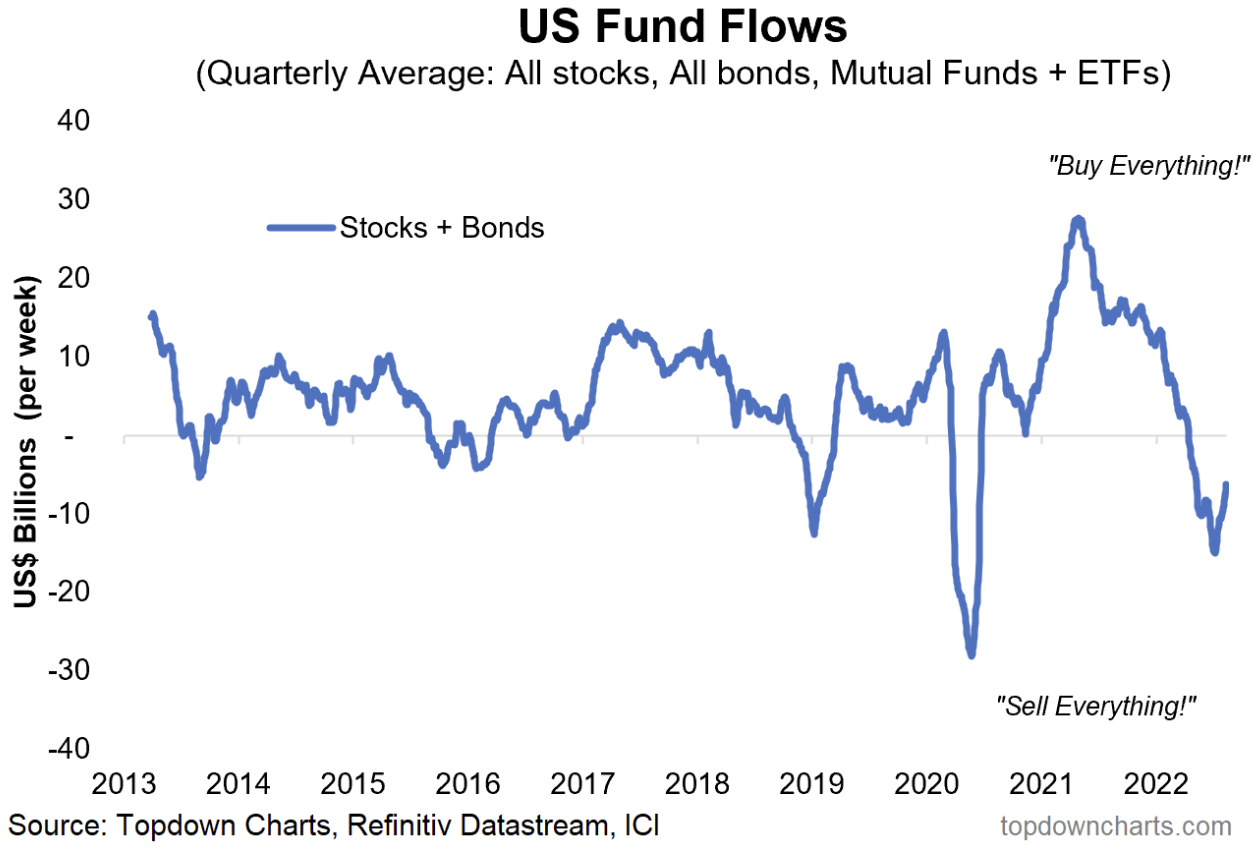

В конце хотелось бы отметить, что в рыночном восстановлении, начавшемся в середине июня, участвуют только некоторые секторы. На графике ниже видно, как во время этого периода потоки средств на рынке были необычно низкими (типичное поведение инвесторов).

Источник: Refinitiv, Top Down Charts

С другой стороны, нынешнее восстановление сопровождается возобновлением активности в сфере обратного выкупа акций и M&A, что должно стать позитивным фактором для многих компаний в долгосрочной перспективе.