Магнит представил свои финансовые результаты за 2К 2022 г., которые в целом совпали с нашими ожиданиями. Компании удалось добиться небольшого улучшения рентабельности EBITDA г/г и нарастить чистую прибыль на 75% г/г. Магнит сообщил, что в июле-августе рост сопоставимых продаж продолжил ускоряться относительно предыдущих месяцев и превысил средние результаты 2К. Рост среднего чека остается сильным, а трафик вернулся в положительную зону. Компания завершила полугодие с очень сильной финансовой позицией, а долговая нагрузка вернулась к значениям до покупки Дикси (MCX:DIXY). Мы не исключаем, что до конца года ритейлер вернется к выплате дивидендов, хотя пока компания не делала никаких заявлений. Наша рекомендация для акций Магнита (MCX:MGNT) сейчас «Покупать» с целевой ценой 7 163 руб. за бумагу.

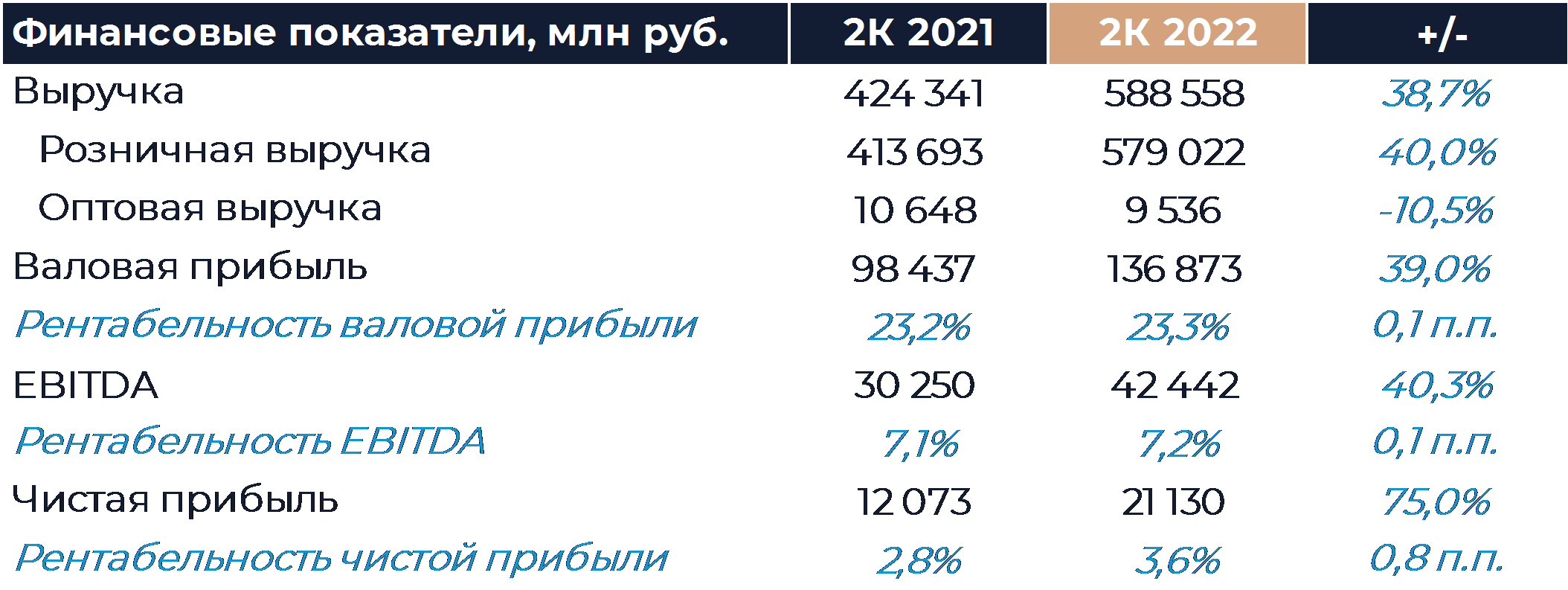

Выручка Магнита выросла почти на 39% г/г, что соответствует раскрытым в операционных данных показателям. Валовая маржа слегка улучшилась и прибавила 0,1 п.п. г/г. Ритейлер стабильно перекладывал инфляцию на полку, а доля промо по итогам полугодия осталась ниже показателей сопоставимого периода прошлого года. Товарные потери несколько выросли, что было компенсировано снижением логистических расходов. Дикси продолжает оказывать некоторое давление на валовую маржу после консолидации.

Положительный эффект операционного рычага позволил снизить операционные расходы как долю от выручки, что компенсировало снижение прочих доходов. Рентабельность EBITDA отразила движение в валовой марже и также прибавила 0,1 п.п. г/г. В абсолютных значениях Магнит продолжает демонстрировать сильный рост EBITDA с учетом увеличения продаж. Чистые финансовые расходы существенно сократились кв/кв благодаря снижению долга и эффективной ставки долгового портфеля с 8,8% до 7,9%. Благодаря укреплению рубля Магнит зафиксировал положительную разницу от валютных курсов в 2,9 млрд руб., что позитивно отразилось на чистой прибыли. Рост чистой прибыли превысил наш прогноз.

Объем денежных средств на балансе, включая депозиты, достиг 109 млрд руб., даже несмотря на погашение долга. Общий долг снизился почти на 30 млрд руб., а коэффициент ND/EBITDA без лизинга составил 1,2х против 1,6х по итогам 1К. Долговая нагрузка Магнита вернулась к значениям до приобретения Дикси. С учетом небольших ожидаемых капитальных затрат и отсутствия выплаты дивидендов компания может продолжать накапливать денежные средства на балансе и сокращать долговую нагрузку. Мы не исключаем, что компания решит вернутся к выплате дивидендов до конца 2022 г., а основным фактором против этого остается внимание регулирующих органов к деятельности ритейлеров.